微眾銀行理財産品“眾享華通”涉自融疑雲

- 發佈時間:2016-05-12 09:12:17 來源:中國經濟網 責任編輯:畢曉娟

理財産品“眾享華通”涉自融疑雲

導讀

“眾享華通”的發行人、受託管理人係同一股東下的母子公司,這意味著該産品或涉嫌自融。

一場多部委針對網際網路金融發起的專項整治風暴仍在發酵,網際網路金融的創新則一直在試探著現有監管規則的底線。

今年以來,一款名為“眾享華通”的定期理財産品,就引起了市場的關注和爭議。

在産品歸屬上,“眾享華通”並非傳統意義上的銀行理財、券商資管或基金專戶等機構類産品,其被微眾銀行方面定義為“由微眾銀行認可的發行人(掛牌人),通過交易所(交易中心)發行(掛牌)的定向融資産品”。

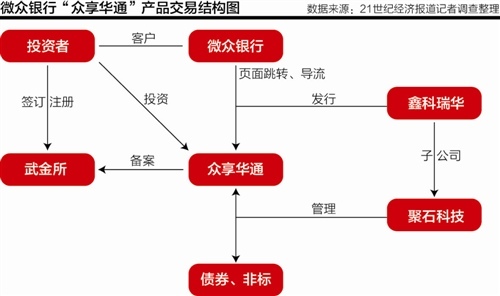

但據21世紀經濟報道記者調查還原發現,該産品真實結構為普通法人公司發行,並在武漢金融資産交易所(下稱武金所)備案,並由普通法人公司受託管理,同時由微眾銀行作為網際網路平臺進行引流銷售。

此外,記者還調查發現,該産品的發行人、受託管理人係同一股東下的母子公司,這意味著該産品或涉嫌自融。而在資産端,該産品還將投向包括信託、基金子公司專項計劃等非標資産。另一方面,該産品在投資者適當性管理、對口監管從屬、資訊披露適用法規等方面均存在監管空白。

“自發自管”的眾享華通

2016年初,“眾享華通”産品悄然出現在了微眾銀行客戶端的醒目位置。

以IOS版本的app為例,登陸客戶端能夠發現“活期、短期、定期、基金”四大類産品,而進入定期之後,就能看到27天、90天、181天、363天四個定位不同期限所組成的“眾享華通”系列産品。

據app顯示,該産品起購金額僅為1萬元,且預期年化收益率根據期限不同分別為4.75%、5.3%、5.5%和5.8%。

對於“眾享華通”的産品屬性,APP上的公開資料顯示,該産品是其認可的發行人通過交易所發行的定向融資産品,那麼所認可的發行人是誰,則成為該産品的一個核心問題。

21世紀經濟報道記者調閱募集説明書發現,上述四個期限的産品的發行每人平均指向了“深圳市鑫科瑞華投資管理有限公司(下稱鑫科瑞華)”。工商資料顯示,該公司註冊資本1000萬元,地位於深圳市前海深港合作區,其註冊時間係今年的1月28日。

這意味著,這家發行人,其從設立至今存續時間未超過5個月。

記者進一步調查發現,鑫科瑞華係深圳市聚石科技發展有限公司(下稱聚石科技)的全資子公司,但與此同時,聚石科技的另一個身份正是“眾享華通”的受託管理人。

換而言之,眾享華通是一隻由鑫科瑞華發行,並由其母公司聚石科技管理的産品。但聚石科技與鑫科瑞華的“母子”關聯關係,卻並未被微眾銀行或其募集説明書所披露。

記者對此詢問微眾銀行客服,但對方尚未能對這一疑問做出解釋。

而在業內人士看來,産品管理人與發行人係母子公司關係,在結構上存在涉嫌自融的隱患。

“正常的産品應是一家公司來發行,另外一個第三方做管理人,這樣能實現業務上的防火牆。”北京一家AMC係券商資管人士表示,“如果産品管理人是發行人的母公司,相當於這個公司通過這種結構來歸集資金,有類似于自融的嫌疑。”

工商資料顯示,聚石科技註冊資本1100萬元,其成立時間為今年的1月21日,僅比鑫科瑞華早7天,其股東僅為兩名自然人孫彤和原輝,二者分別持有聚石科技50%股份。

業內人士質疑指出,這家由自然人出資設立,設立時間不足5個月,註冊資本僅1100萬,且無任何金融機構牌照的公司,緣何能受到認可?

緣何陷入監管空白?

鑫科瑞華發行該産品的資金用於何處,則是該産品被關心的另一個問題。

據募集説明書顯示,該産品的所募資金並非用於企業經營,而是投向金融機構發行的金融産品,其中包括現金、存款存單以及三年期以內的場內債券;此外,信託、基金及子公司、券商、保險發行的資管産品等非標準化資産也在其投資範圍當中。

換而言之,“眾享華通”的運作實質,仍是一直募集分散資金並集中投資于不同期限金融産品的“類基金”模式。

不過,從公開資訊來看,鑫科瑞華並非一家公募基金。工商資料也證實,該公司經營範圍雖然包括資産管理、投資管理和財富管理,但並不包括“從事信託、金融資産管理、證券資産管理等業務”。

那麼,眾享華通究竟屬於公募産品還是私募産品,似乎難以界定。

對此,武金所方面表示,該産品雖未在證監會備案,但確實屬於私募産品。

“屬於私募性質,沒有在證監會備案,但是是在武漢金交所備案的,武漢金交所是由省金融辦監管,這個産品也是省金融辦批准了的。”武金所一位人士稱。

但如果該産品為私募産品,其在網際網路端銷售、認購門檻僅1萬元等類公募做法,亦涉嫌私募産品存在變相公募化的問題。

“無論是鑫科瑞華還是武金所,本身都不具備發行公募産品的資質,這種情況下通過微眾銀行客戶端這種公開渠道來進行導流,很大概率是違規的。”一家基金子公司中層人士表示,“如果説它是公募,它顯然沒有牌照;如果説它是私募,它並沒登記備案,而且還用了網際網路這種公開的方式進行了推介,而且門檻最低只要1萬元。”

而在業內人士看來,正是公私募産品歸屬難以界定,才造成了“眾享華通”監管空白的處境,

事實上,除公私募認定存在難題外,關於“眾享華通”的對口監管部門、投資者適當性管理等問題,也存在爭議。

“由銀行來推廣,金交所備案,普通公司發行,形態是一種類基金産品。從這個鏈條上看,對口的部門分別是銀監會、地方金融辦、工商局和證監會。”一位接近中證協的券商人士表示,“但最終的結果是,可能沒有具體的監管部門來對這個事情負責,最終導致這項業務處於監管空白的狀態。”

此外,募集説明書稱該定向計劃的認購對象為,包括個人投資者在內的武漢金融資産交易所的合格投資者,但截至目前,尚未有監管部門及規則對地方金交所的合格投資人制度予以明確。

“導流”角色?

值得注意的是,雖然“眾享華通”在微眾銀行客戶端中出現,但事實上微眾銀行與該款産品屬於代銷關係還是平臺推介關係,可能還存在爭議。

“商業銀行代銷理財産品的監管是很嚴格的,一般這類由非金融機構發行、管理的産品,而且門檻還這麼低,往往很難上線。”東北一位銀監系統人士評價稱。

21世紀經濟報道記者觀察發現,在微眾銀行客戶端中,傳統金融機構發行産品與進入“眾享華通”産品介紹的打開方式並不相同——在進入普通機構如東海證券集合資管計劃的産品中,其頁面為直接切換,而進入“眾享華通”時,則顯示“正在跳轉至武金所頁面”,不過跳轉後的頁面UI與其他産品並無明顯區別。

此外,在投資者投資前,還需通過微眾銀行間接簽署武金所的個人投資者網上註冊協議和認購協議。

“如果只是把用戶引向了武金所,而不是在微眾銀行的頁面上進行銷售購買,那麼微眾銀行的行為可能不算是代銷,只是資訊服務業務,最終也能規避對銀行代銷産品的限制。”北京一家互金平臺負責人指出,“這種模式類似于給武金所的頁面導流。”

但在武金所方面看來,微眾銀行的推介並非只是頁面導流,其本身是作為銷售平臺存在的。

“融資方在武漢金交所備案,在微眾銀行進行銷售,微眾銀行是銷售平臺。”前述武金所人士表示。

不過截至截稿前,這一監管規避目的是否存在,尚未得到來自微眾銀行方面的證實。然而,在“眾享華通”的頁面上,微眾銀行也表明自身是産品的資金監管方和網路平臺,不參與投資,不承擔投資風險。

亦有接近微眾銀行人士強調,“眾享華通”的導流並不觸犯現有的監管規則。

“這個産品肯定是合法合規的,因為基本都是通過律師所的意見而設立的。”一位接近微眾銀行人士表示,“在現行規定下是並沒有問題的。”

不過值得一提的是,作為導流平臺,微眾銀行也明確該産品屬於封閉非保本型産品,微眾銀行並不需要承擔兌付責任。

“這個産品是不保本金和收益的,産品裏面明確也説了,不過因為都是投國債什麼的,所以實際風險並不高,您可以放心購買。”一位微眾銀行客服向記者解釋稱。