鏈家金融帝國四宗罪 危機一觸即發

- 發佈時間:2016-02-25 07:25:06 來源:中國日報網 責任編輯:畢曉娟

上回我們説到莊先生在鏈家買房,處處遇難,其中就包括鏈家方面提供的資金來源不明的“墊資高利貸”。

這也把鏈家地産經紀業務背後,一直悄然發展、衍生的巨大金融業務産業鏈放到了前臺。

鏈家副總裁、CFO魏勇2015年6月接受中國經濟網採訪時表示:“目前金融業務已佔整體盈利的近10%,在未來5年裏做到50%也是有可能的。”這句話現在看來頗值得玩味。

鏈家集團的金融版圖組成,目前功能最重要的幾家是:2006年就已成立的北京中融信擔保、2014年底上線的鏈家理財和2015年低調運營的理房通。

1 高利貸

鏈家理財官網介紹,其是鏈家集團旗下網際網路房産金融平臺,線上對接有投資理財需求的投資人,線下對接在鏈家辦理購房業務的業主,“首創房産買賣-支付-理財的房産金融閉環模式”。

鏈家理財的運營主體就是北京鏈家房地産經紀有限公司。

資金借給誰?

散標中詳細介紹:借款人大多來自鏈家房屋買賣客戶,主要用於借款人房産交易過程中所産生的短期資金週轉,比如業主賣房 需要還清銀行按揭、買房客戶因銀行批貸放款較慢而無法支付尾款、業主換房、房屋抵押借款等。

從僅有介紹中,模糊的用途上來看,讓金小鯨(id:lanjinghj)又想到了昨天的莊先生和黃先生。

2月23日上海市消保委對申城消費者經常使用的網上房産仲介交易體察進行通報。消費者莊先生和黃先生分享了在鏈家購房的的遭遇。

為替兒子買婚房,2016年1月9日,莊先生通過鏈家與出售方簽訂 《房地産買賣居間協議》,意向購買上海市富平路上的中浩雲花園內一套約60平方米的房屋。當他支付80萬元定金後,卻被鏈家告知房屋交易有障礙,因該房屋不僅“背”著公積金貸款,還在莊先生不知情的情況下,被出售方抵押給鏈家一名工作人員,出售方由此借得167萬元貸款,月利率1.6%,用來購買其他房屋。

而黃先生的遭遇則是在購買一套被鏈家稱為“有按揭貸款”的400萬房屋過程中,到簽訂合同時才發現所謂“按揭”竟是總價340萬元的抵押。為推進交易,得先幫房東還抵押。而鏈家表示可以借錢給黃先生,把這個房産繼續交易下去。操作方式是由鏈家墊資110萬元,月利率1.6%。

兩個案例中,鏈家提供的資金成本同為月息1.6%,也就是年化19.2%,遠超4倍銀行貸款利率,也高於此前規定的18%的貸款利率上限。

雖然並未有明確證據指出連結方面在墊資過程中的資金來源是自由資金、客戶經理個人行為還是網際網路金融平臺的産品,但是至少從莊、黃兩人的案例來看,該墊資款的資金風險還是非常高的。

連結理財的投資收益在年化6%到8%之間,如果投向就是上述19.2%利率的貸款産品的話,收益利差超過10個點。

2 自己為自己擔保

鏈家理財的網站上,幾乎所有産品都是由中融信擔保提供本息保證。

而工商資料顯示,中融信擔保的唯一股東就是北京鏈家房地産經紀有限公司。

換句話説也就是鏈家自己為自己擔保。2015年12月28日出臺的《網路借貸資訊仲介機構業務活動管理暫行辦法(徵求意見稿)》第三章第十條第規定,網路借貸資訊仲介機構禁止向出借人提供擔保或者承諾保本保息。

3 超額擔保

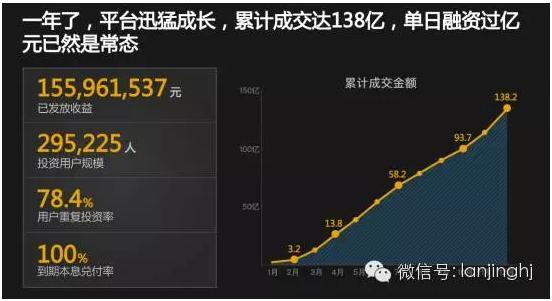

鏈家理財2015年報顯示,平臺2015年累計成交138億,月平均交易額超過10億,單日融資過億,以鏈家理財兩個月至一年的標計算, 存量起碼在20億以上。

而中融信作為擔保,其工商註冊登記顯示註冊資金只有5000萬,已經遠超擔保行業10倍杠桿的默認規定。

此外,北京中融信擔保有限公司經營範圍顯示,其只是一般的經營合同擔保公司,不是融資性擔保公司。

4 自己對自己資金監管

鏈家的金融版圖裏還有一個重要構成就是第三方支付。

北京理房通支付科技有限公司是鏈家集團旗下第三方支付平臺,于2014年7月獲得中國人民銀行頒發的《支付業務許可證》,也是目前國內唯一一家持牌房屋擔保支付平臺。

工商資料顯示理房通註冊于2013年8月,股東為前面提到過的中融信擔保和北京中和泰投資諮詢有限公司兩家,法人為單一剛。單一剛的身份是鏈家地産的執行董事。

北京中和泰投資諮詢有限公司的股東鏈家地産董事長左暉外還有鏈家地産副總裁王擁群。

這是一個完全由鏈家控制的第三方支付公司。

鏈家“理房通”的主要功能類似于淘寶的“支付寶”,購房者預付的定金與購房首付款被“理房通”凍結在第三方賬戶,直到房屋過戶結束後才將資金解凍,轉給賣房客戶,避免出現因房屋産權問題導致買方客戶無法過戶,或因買方客戶購房資金不夠,致使賣方客戶“錢房兩失”等現象的出現。

“理房通”網站數據顯示,其已完成了高達1300多億元的交易額,其中北京地區就佔到了1200億元以上。有質疑聲認為,千億規模的交易僅以常規的3成首付計算,也有300億的資金沉澱。

這筆沉澱資金會乖乖躺在銀行備付金賬戶還是被用作高息貸款的發放?由於交易過程的關聯公司都在鏈家自己的體系內,隱蔽性相對較高。

就資金沉澱問題,“理房通”于去年發過一份關於鏈家通過沉澱資金獲利的辟謠聲明。聲明內容表示,“理房通”接受的客戶備付金,是全額繳存至支付機構客戶備付金專用存款賬戶。

理房通也坦承,凍結的備付金是會在銀行産生活期利息的,但按照行業常規,銀行活期利息很低,不會返還給客戶。

事實上,更合規的四方監管是:買賣雙方可以直接拉著仲介去任一銀行做資金凍結,完成交易後由銀行確認將首付轉賬到買家帳號。

以上海為例,上海市房地産交易中心早在2008年就推出了資金監管服務。但在實際操作過程中,客戶並未在交易中心得到醒目提醒,且因為排隊問題等影響,較少使用。

總結來説,鏈家金融確實在網際網路平臺、支付、擔保和線下業務有全面佈局,但如果其中有一環出現問題,很容易出現風險傳導,並可能通過理財端變相將風險都轉移到客戶身上。

換句話説,假如中融信、理房通等出現問題,鏈家理財會將它告上法庭嗎?