央行官員:為經濟發展創造穩定貨幣金融環境

- 發佈時間:2014-08-10 08:07:54 來源:新民網 責任編輯:張明江

為經濟發展創造穩定貨幣金融環境(觀察者説)

上半年,我國金融運作平穩,流動性總量合理適度,金融服務實體經濟能力增強。面對國內外經濟形勢的快速變化,下半年應繼續堅持穩健貨幣政策取向,深化金融體制改革,為經濟發展創造穩定的貨幣金融環境。

貨幣信貸環境整體寬鬆

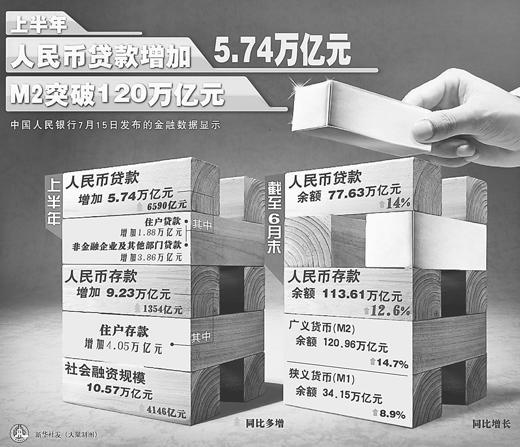

貨幣信貸增長較快。6月末,廣義貨幣(M2)餘額120.96萬億元,同比增長14.7%;狹義貨幣(M1)餘額34.15萬億元,同比增長8.9%;流通中貨幣(M0)餘額5.70萬億元,同比增長5.3%;人民幣貸款餘額77.63萬億元,同比增長14.0%。上半年人民幣貸款增加5.74萬億元,同比多增6590億元。

利率水準有所回落。貨幣市場利率低位運作,季末利率波動幅度明顯低於上年同期。6月份,銀行間人民幣市場同業拆借和質押式債券回購月加權平均利率分別為2.85%和2.89%,比今年上半年最高的1月份分別低1.01個和1.09個百分點,比去年同期分別低3.7個和3.9個百分點。

信貸結構明顯改善

一是西部地區貸款增速高於東部。6月末,西部地區貸款餘額同比增長16.6%,增速比東部高4.7個百分點,信貸資金持續向西部傾斜,區域信貸不平衡狀況不斷改善。二是企業中長期貸款增長加快,餘額同比增長11.6%,增速比去年同期高4.1個百分點。其中,製造業中長期貸款餘額同比增長8%,增速比去年同期高7.5個百分點;服務業中長期貸款餘額同比增長16.2%,增速比去年同期高8.3個百分點。

同時,為更有針對性地加強對“三農”和小微企業的支援,增強金融服務實體經濟能力,中國人民銀行兩次實施定向降準。4月,下調縣域農村商業銀行人民幣存款準備金率2個百分點,下調縣域農村合作銀行人民幣存款準備金率0.5個百分點;6月,對符合審慎經營要求、“三農”和小微企業貸款達到一定比例的其他各類商業銀行,下調人民幣存款準備金率0.5個百分點。定向降準是金融支援實體經濟的正向激勵政策,既能增加金融機構的可貸資金,又能降低“三農”和小微企業的融資成本,有利於將更多的金融資源投放到“三農”和小微企業。目前,政策效果逐步顯現。從涉農貸款看,上半年增加1.9萬億元,同比多增913億元,餘額同比增長16.6%,增速比同期各項貸款平均增速高2.9個百分點。從小微企業貸款看,上半年餘額14.17萬億元,同比增長15.7%,比大型企業貸款增速高5.6個百分點,比中型企業貸款增速高2.3個百分點,比各項貸款平均增速高1.7個百分點。

重視解決中小企業融資難融資貴問題

中小企業融資難、融資貴問題仍然比較突出,不僅加重企業負擔、影響宏觀調控效果,也帶來金融風險隱患。中小企業融資難、融資貴的成因比較複雜,主要是企業債務杠桿率較高,債務負擔與融資需求相互推動,不良資産、企業違約破産有所增加,融資的風險溢價上升。從存量資金看,前期投放的信貸資金尚未有效盤活,有相當一部分沉澱在産能過剩行業和低效率企業,擠佔了實際可用的信貸資源。從增量資金看,一些市場主體融資擁有隱性政府信用擔保,對其他企業特別是中小企業形成“擠出效應”。從融資渠道看,資金來源過多依賴信貸等間接融資,資本市場融資功能未能得到充分發揮。

解決中小企業融資難、融資貴問題,必須堅持標本兼治、重在治本的原則。一是加強金融監管,規範金融機構行為,減少中間環節,縮短融資鏈條,減少資金沉澱,增加有效資金供給,降低資金成本。二是優化商業銀行中小企業貸款管理,採取續貸提前審批、設立迴圈貸款等方式,提高貸款審批發放效率。三是大力發展直接融資,發展多層次資本市場,支援中小企業依託中小企業股份轉讓系統開展融資,增加中小企業債務融資工具及規模。四是加快改革步伐,推動形成公平競爭的市場環境。

以深化金融改革支援實體經濟發展

把好流動性總閘門。靈活運用多種流動性管理工具,保持流動性水準適度和貨幣市場穩定運作,引導貨幣信貸和社會融資規模適度增長。

著力調整結構、優化信貸投向。創新貨幣信貸工具,優化宏觀政策組合,加大支農、支小再貸款和再貼現力度。提高金融服務“三農”和小微企業等薄弱環節的水準;增強金融機構支援服務業、節能環保等重點領域的能力。

加快利率市場化改革。加快金融機構自主定價能力和金融市場基礎設施建設,在發展同業存單市場的基礎上,探索發行面向企業和個人的大額存單,擴大金融機構負債産品市場定價範圍。逐步取消對金融機構存款利率的上限管制,提高財務硬約束水準,強化金融機構激勵和約束機制。

加快匯率市場化改革。完善以市場供求為基礎的、有管理的浮動匯率制度,保持人民幣匯率在合理均衡基礎上的基本穩定,逐步擴大人民幣匯率浮動區間,增強人民幣雙向浮動彈性,促進國際收支平衡。

放寬金融機構準入條件。推動具備條件的民間資本依法發起設立中小型銀行等金融機構,通過增加競爭性供給,為社會提供更高品質、更低成本的金融服務,支援實體經濟發展。

(作者為中國人民銀行研究局副局長)