銀監會擬出手規範委託貸款:曾是限控行業救命稻草

- 發佈時間:2014-08-10 07:37:38 來源:中國經濟網 責任編輯:張明江

表面上,委託貸款是一方提供資金,由受託方(通常是銀行等金融機構)根據委託人確定的貸款對象、用途、金額期限、利率等代為發放、監督使用並協助收回的貸款,受託方只收取手續費,不承擔貸款風險。但同時,它也是銀行的一項表外業務,雖能夠增加投資渠道、盤活存量資金,卻也可以作為通道,把表內資産轉到表外。

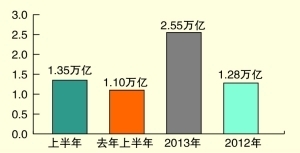

央行數據顯示,上半年委託貸款共計新增1.35萬億元,較去年同期多增0.24萬億元。而2013年委託貸款新增達到2.55萬億元,相當於全年新增人民幣貸款的28.6%,新增規模達到2012年的近兩倍。

在當前金融機構表外監管措施不完善的情況下,委託貸款快速增長背後的問題,引起了監管部門的注意。

消息人士近日對上證報記者透露,銀監會目前正在研究出臺委託貸款管理辦法,以規範委託貸款業務。

成限控行業救命稻草

公告顯示,安徽金禾實業董事會於今年7月通過了向鳳陽縣經濟發展投資有限公司和桐城市建設投資發展有限責任公司提供委託貸款的議案。貸款金額分別為9900萬和8000萬,期限分別為1年和2年,利率為7.8%。這兩家公司均是典型的政府平臺公司。

上市公司公告的委託貸款流向政府融資平臺的只是其中的一小部分。2013年年中,央行部分中支行調研顯示,不少省份的委託貸款都集中流向了房地産、製造業和地方政府投融資平臺。當地受調金融機構,2013年向地方政府投融資平臺共發放委託貸款增速超過百分之百,餘額佔比達到13.87%。

房地産行業亦是如此。並且,隨著房地産行業風險的暴露,一些流入房地産公司的委託貸款正被迫以債權的方式進行轉讓處置。

江蘇的數據顯示,截至去年6月末,該區域的委託貸款流向房地産和製造業的資金比例分別佔到了31.10%和16.45%,位居貸款行業投向的第一和第二位。山西的數據也顯示,56%的委託貸款投向煤焦、電力、鋼鐵行業等産能過剩行業,13.4%的委託貸款投向地産開發、政府投融資平臺等宏觀調控的熱點行業,背離了對“兩高一剩”産業的限制性調控政策。

“越是監管嚴的行業,委託貸款做得越多。”一位銀行的人士表示,在正常的貸款需求無法滿足的情況下,委託貸款就像是許多限控行業的一根救命稻草,這種情況還在繼續。

“委託貸款”玩出帽子戲法

按説,委託貸款屬於商業銀行的中間業務,銀行只充當中間人角色,收取手續費,並不承擔貸款損失的風險。不過,事實上,很多委託貸款的“出身”並不那麼單純,不少是通過帽子戲法“變”出來的。嚴格來説,並不是真正的委託貸款。

“銀行對於委託貸款資金的認定是有困難的,”一位地方銀行的人士對記者説。據記者了解,確實存在一些企業利用銀行低息的信貸資金,以委託貸款的方式去套利。但這只能算是其中一個比較低級的戲法而已。

作為一項表外業務,銀行為了自己的利益,有時候也會主動出擊。這樣一來,風險實際轉移到了銀行的身上。一旦發生償還危機,銀行將面臨嚴重的資金損失後果。

不過,這些做法跟去年以來開始流行的銀證合作相比仍顯簡單。

據介紹,委託貸款類業務目前是券商定向資管中佔比較大的一類。這類業務的操作模式主要是借款人向銀行提出貸款需求,銀行委託券商資管計劃投資于該信貸資産,資管計劃委託銀行向借款人發放貸款。其中,銀行、券商資管部門、投資者分別可以獲取一定比例的收益。有些省份去年新增銀證合作形式的委託貸款佔全部新增委託貸款的比重達到近20%。

業內人士指出,這種模式的委託貸款脫離了傳統的業務初衷,逐步演化為銀行規避信貸規模監管的手段,形式從原有的“一對一”模式向“一對多”、“多對一”、“多對多”模式發展。特別是當前以私募方式成立的理財産品,依賴這個渠道進行投資,一旦貸款違約,風險將向發起金融機構轉移,金融機構可能面臨信用風險和聲譽風險。

監管部門容忍度有限

業內人士認為,委託貸款的走紅,有著深層次的原因。一方面,實體經濟經營仍較為困難,一些資質方面存在瑕疵的企業通過合規的渠道,無法獲得資金支援。此外,銀行等金融機構受信貸規模限制、存貸比等多因素影響,所以選擇繞道表外。最為重要的是,目前我國法律不支援企業之間直接借貸,委託貸款是最好的解決辦法。

據了解,央行曾在2000年下發過一個《關於商業銀行開辦委託貸款業務有關問題的通知》,對委託貸款的業務性質進行了規範。此後,委託貸款業務的開展主要是依據各銀行機構自行制定的內部管理辦法,缺乏一個有效的、成體系的管理規定。

脫離實際的資金融通需求的委託貸款,監管部門也不會容忍其存在太久。

據悉,銀監會目前正在研究出臺委託貸款管理辦法。一位銀監會人士表示,之所以要出手規範委託貸款業務,主要是有銀行利用虛假委託貸款規避宏觀調控和監管規定,加劇了風險的隱性傳染。此外,還有大量以“委託”之名行規避監管之實,投向限控領域,而且責任不清,風險最終很可能由銀行承擔。