易津資本李佳龍:創新層是新三板流動性的靈丹妙藥還是狗皮膏藥?

- 發佈時間:2015-12-18 12:59:41 來源:中國網財經 責任編輯:吳飛

長期以來,新三板股票交易市場的流動性是監管部門、市場投資者和企業普遍關心的問題,尤其是有很多機構投資者面對著新三板流動性僵局蹣跚前行。不過,11月24日公佈的新三板分層方案(徵求意見稿)似乎正在點燃新三板市場投資者的投資熱情。對於投資者而言,分層標準的出臺極大地降低了篩選新三板優質掛牌企業的成本。因此,現階段投資者最關心的問題是哪些企業能夠第一批進入創新層?針對這個問題,已經有很多家新三板研究機構給出了自己的答案。然而,投資者目前對於另外一個重要問題,即創新層企業的流動性問題,的關注較少。筆者認為,以當前的分層方案以及市場交易情況判斷,創新層的流動性也將面臨僵局。

“氾濫”的創新層企業

新三板研究機構通常依據掛牌企業2013年、2014年的歷史數據以及2015年的預測數據判斷這家企業是否滿足分層方案(徵求意見稿)中三套並行的分層標準。經過嚴格的篩選後,初步判斷可能有200—300家已掛牌企業有望第一批進入創新層。不過,可以預計到的是,在現行的分層方案下,至明年5月進入創新層的企業數量將遠遠超過300家。因為那些處在“標準邊緣”的掛牌企業可通過某些合理、合法的方式滿足分層標準,而滿足相關標準的未掛牌企業很有可能會加快掛牌的速度,直接進入創新層。此外,創新層企業每年調整一次,已經進入創新層的企業要連續兩年不符合相關要求才會退回基礎層。可以預見,“氾濫”的創新層企業可能會降低新三板分層對投資者的意義。

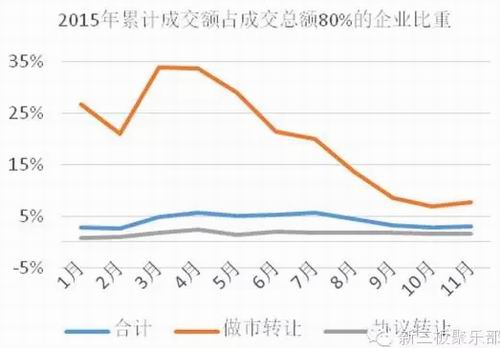

除了創新層企業數量偏多外,以下因素也可能導致創新層流動性僵局:第一,新三板股票交易高度集中,不到5%的企業的累計成交額佔成交總額的80%;;第二,新三板估值折價明顯,優質掛牌企業有可能自願退出新三板;第三,新三板堅持以機構投資者為主體,投資者數量短期內難以大幅增加。

不到5%的企業的累計成交額佔成交總額的80%

股票的日成交額是表徵新三板股票流動性的最重要的指標。據筆者統計,在今年前11個月,新三板股票交易的日平均成交金額約為7.57億元,其中做市轉讓交易金額約為4.35億,協議轉讓交易金額約為3.22億元。考慮到新三板有數千家掛牌企業,這一成交金額水準説明新三板股票交易整體上不活躍。不過,更突出的問題是股票交易高度集中。

據統計,在今年前11個月,平均而言,4.13%的企業的累計成交金額佔成交總額的80%。做市轉讓股票的成交活躍性要比協議轉讓股票好很多,交易也相對比較分散。20.15%的做市轉讓企業的累計成交金額佔成交總額的80%,1.6%的協議轉讓企業的累計成交金額佔成交總額的80%。此外,自今年4月起,股票交易(尤其是做市轉讓交易)的集中趨勢非常明顯,這可能是因為有成交的企業數量的增長速度低於掛牌企業增速導致的。也就是説,有很多企業掛牌後並沒有進行過交易。

截止至12月16日,新三板掛牌企業數量已達4794家。如果保守估計5%的企業的累計成交金額佔成交總額的80%,那麼按照當前的市場交易情況,當創新層企業數量超過240家時,創新層的整體流動性可能會面臨僵局(假設所有的交易資金都流向創新層)。

優質掛牌企業有可能自願退出新三板

截止至12月16日,已有32家新三板掛牌企業接受首次公開發行股票並上市輔導。若這些公司向證監會或有權審批機構提交IPO申請文件並獲受理,則將在新三板申請停止交易。據了解,絕大多數接受上市輔導的掛牌公司都有望第一批進入創新層。這就意味著,已經有部分優質掛牌企業準備放棄創新層的制度紅利,自願退出新三板。

實際上,優質掛牌企業的選擇不僅僅只有主機板市場,有些掛牌企業已經在籌備登陸尚未正式推出的戰略新興板。筆者在拜訪企業的過程中了解到,新三板對較成熟的掛牌企業的吸引力在下降。舉例而言,筆者曾拜訪了一家于2012年掛牌的醫療器械企業,該公司董事長認為,公司的市場價值被低估了約50%。為了更好地反映公司的市場價值,他們已經在籌備登陸戰略新興板的相關工作。受到股票流動性等因素的影響,新三板股票交易市場的價值發現功能還很不完善,這就難以讓新三板“留住”逐漸成長起來的掛牌企業。隨著優質掛牌企業的退出,新三板的投資價值也會下降,屆時入市交易的資金也會減少。

新三板投資者數量短期內難以大幅增加

解決流動性問題的最直接的辦法應該就是降低投資門檻,大幅增加投資者數量。不過,11月20日發佈的《中國證監會關於進一步推進全國中小企業股份轉讓系統發展的若干意見》否定了這種方案,《意見》中強調“堅持全國股轉系統以機構投資者為主體的發展方向”,並明確指出“現階段不降低投資者準入條件,不實施連續競價交易”。

實際上,從新三板的定位看,短期內降低新三板投資門檻的可能性較低。首先,新三板作為中國多層次資本市場的重要組成部分,是目前中國資本市場中唯一以機構投資者為主體的市場。中國資本市場的一個重要發展方向就是提高機構投資者的比重,降低散戶投資者的比重。目前,主機板市場的散戶化現象嚴重,而且在短期內難以改變,因此只能寄希望於在新三板發展以機構投資者為主體的市場。

其次,新三板的市場定位是服務創新型、創業型、成長型中小微企業。這些企業的投資風險較高,未來發展面臨較大的不確定性,因此需要具有較強風險承擔能力的長期投資者參與。機構投資者通過新三板股票定增、二級市場交易等方式參與新三板,能減少企業的融資成本以及與股東溝通的成本,還能獲得比較穩定、集中的股權結構。

此外,有報告指出,主機板市場投資者結構散戶化是導致今年“股災”的一個重要因素,監管部門必然會審慎降低投資者門檻。散戶投資者的風險意識較薄弱,而且面臨較嚴重的資訊不對稱問題,降低新三板投資者門檻的直接效應是加劇市場的投機情緒,短期內能夠提高新三板市場的流動性,但不利於市場的長期發展。因此,在創新層發展到某種程度前,不太可能降低新三板投資者門檻,如何解決創新層的流動性問題,維持投資者的市場熱情將是一個待解的問題。