安邦保險A股投資路徑:狂攬銀行地産 目前持9家A股

- 發佈時間:2014-12-10 08:43:14 來源:新華網 責任編輯:王文舉

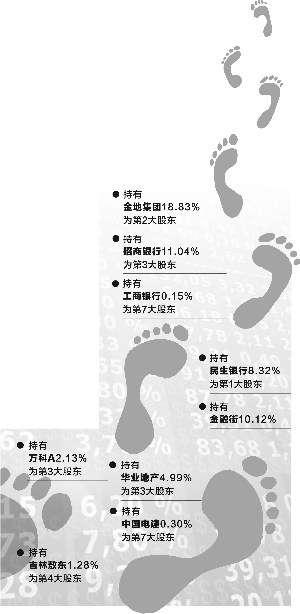

曾炎鑫/製表翟超/製圖

在鉅額增資319億元之後,安邦保險集團總資本現已飆升至驚人的619億元。這似乎在宣告安邦已不再是站在門口窺探的“野蠻人”,而是已能進軍險企第一梯隊的後起之秀。

不管同業是質疑還是擔憂,一年以來,這家帶著金控集團野心的保險集團公司在以投資帶動業務的發展路徑上正全速推進,A股市場上的“安邦效應”也正逐漸樹立。

證券時報記者通過對一年以來安邦保險投資脈絡的梳理,力求向投資者展現和剖析安邦保險的A股投資思路。

一年來押注地産銀行

在這輪牛市啟動以前,險資對於銀行和地産的判斷仍存在巨大分歧,一名接近安邦保險管理層的人士則觀點鮮明,他認為地産龍頭股和優質的銀行股具有很好的投資價值,“現在正是價值投資的好機會。”

據記者不完全統計,安邦保險目前在A股市場上持有9隻股票,分別為金地集團、招商銀行、金融街、民生銀行、華業地産、吉林敖東、中國電建、工商銀行和萬科A。其中4隻為地産股,3隻為銀行股。

安邦保險集團決定下注銀行和地産股是早在一年以前的事情。2013年年末,安邦保險通過鉅額大宗交易舉牌招商銀行,市場分析人士揣測安邦保險動用資金超過了136億元。

起舞的資本大鱷引來市場無限想像,媒體也開始瘋狂起底這家名不見經傳的保險公司。

“我們也嚇了一跳,不知道為什麼大家忽然那麼關注安邦。”一名安邦保險的內部人士告訴證券時報記者。在他看來,安邦保險慣於低調做事,公司上下都對市場的突然關注感到詫異,“這些都是很正常的投資行為而已。”

儘管引起了市場高度關注,但安邦保險的這次舉牌行為並沒有引起招行“多頭”們期盼的大漲行情,截至2013年年底,招商銀行市盈率僅為6倍,年度收盤價為10.89元。

上述接近安邦保險的人士曾表示,對房地産股來説,未來的價格風險難以預測,但作為保險投資,市場並不太關注價格波動;而對於銀行股的投資,他認為,銀行股未來的分化會加大,但優質銀行股會有更好表現。

自招商銀行之後,安邦保險在A股市場上先是加大了對地産股的投資,其中包括三次舉牌金融街、三次舉牌金地集團,以及在今年三季度突擊進入萬科A,成為萬科A的第三大股東。日前,安邦保險又舉牌了民生銀行,增持了招商銀行,目前對兩者的持股比例分別為8.32%和11.04%。

“從持股的財務特徵來看,安邦保險更像是一個價值投資者。”一位大型保險資管人士評價稱,安邦保險持股多為高凈資産收益率(ROE)和低市盈率(PE)的個股,所持9隻股票2013年的平均ROE為17.3%,2013年年底平均PE為10.42倍。

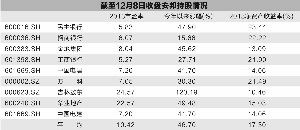

從收益率水準來看,安邦保險今年的A股投資收益頗為亮眼。截至12月8日收盤,安邦保險的9隻持股今年平均獲得46.7%收益率,其中收益率水準最高的是吉林敖東,累計上漲達120.19%,最低的是招商銀行,收益率為15.66%。

舉牌民生銀行始末

在12月初舉牌並連續增持以後,安邦保險對民生銀行的持股達到了8.32%,或將超過原A股第一大股東新希望投資公司。這一次,已為市場所熟知的安邦保險得到了市場的熱烈助推,“安邦效應”逐步顯現,多位知名研究人士紛紛公開表示看好民生銀行,民生銀行隨後迎來了上漲。

事實上,市場對於安邦將要舉牌民生銀行的傳聞由來已久。“至少在一年以前,市場就傳聞安邦要舉牌民生銀行,但久未落實,大家就都以為是空穴來風。”一名市場觀察人士告訴記者。在舉牌發生以前,證券時報記者曾向民生銀行方面求證上述消息,有兩名內部人士分別明確否認了上述消息,表示“這是絕不可能發生的事情”。

證券時報記者此前拿到的一份文件顯示,安邦保險集團至少在一年前就開始佈局本次舉牌和增持,其中,不止一家子公司曾表現出對民生銀行股票的濃厚興趣。其中,安邦保險集團旗下的和諧健康險公司曾在2013年12月5日發起過對購買民生銀行股票的議案,而安邦財險公司也曾在2013年12月26日的臨時股東大會上審議過對民生銀行股票交易的動議。

12月2日的公告也印證了上述文件中的議案資訊。民生銀行發佈的權益變動公告顯示,在舉牌前,安邦財險、和諧健康和安邦保險集團已經分別持有民生銀行2.692%、1.224%和1.074%股權。

和舉牌招商銀行一樣,安邦保險集團對民生銀行投資佈局的蛛絲馬跡,早已見諸於大宗交易數據。去年12月,民生銀行出現了3筆大宗交易,交易量分別為2.79億股、6789.32萬股和1.94億股,交易雙方均為“機構專用”席位,合計交易金額約43.98億元,三者合計成交股數5.413億股。

大宗交易發生後,市場一度預期安邦會舉牌民生銀行,但安邦財險卻在四季度進行了減持。數據顯示,持股比例從接近舉牌線4.89%迅速降為2.98%,減持數量恰好就是上述5.413億股。換言之,上述三次大宗交易的賣出方,很有可能就是安邦財險,而對手方則是同樣使用“機構席位”的機構。

如果説舉牌民生銀行是因看好民生銀行的投資價值,那麼選擇在這個時候發動舉牌,則更容易被市場解讀為爭取民生銀行的董事席位。

即將在本月23日舉行的民生銀行股東大會上,需要審議的最後一項議案就是關於增補安邦保險集團董事、副總經理姚大鋒為公司第六屆董事會董事的議案,若該決議獲得通過,姚大鋒將代表安邦保險集團進入董事會。

事實上,這已不是安邦保險第一次謀求上市銀行的董事會席位。在2013年期間,安邦保險曾嘗試進入招商銀行董事會,但以失敗告終。

2013年3月28日,時任安邦保險集團副董事長、副總裁兼安邦人壽董事長的朱藝成為招商銀行10名股東候選董事之一,安邦保險當時通過“安邦保險集團股份有限公司-傳統保險産品”持有招商銀行2.76%的股份。不過,在5月底的股東大會中,該議案成為當時唯一一項被否決的議案。

有分析人士表示,安邦保險選擇在民生銀行股東大會舉辦之前發動舉牌、提升持股份額,或是為了助其12月23日召開的股東大會上獲得席位。

何處再攻一城?

安邦保險集團日前一次增資319億元,僅以集團註冊資本論,已經穩居行業第一,並且超越了平安集團的79.16億元、中國人壽集團的46億元和中國太保集團的90.62億元。

在同業驚嘆其幕後股東財力雄厚的同時,市場的另一個關注焦點在於:這麼多錢安邦打算怎麼用?

一般而言,保險公司在業務快速發展期都會遭遇償付能力不足問題,因而會不斷需要增資,以補充償付能力、滿足日後業務擴張需求。不過,安邦保險的償付能力充足率一直高企,以安邦財險為例,去年年底的償付能力充足率高達1536%,遠高於保監會的150%要求。

一位總部在南方的保險公司高管表示,這意味著安邦保險增資的這319億元在發展主營業務以外還有更大的用途。延續今年以來安邦保險集團的運作思路,較為可能的方向會是繼續擴大海外投資和境內投資。

在A股方面,安邦保險集團未來或將對民生銀行和華業地産發動舉牌。

首先,安邦保險集團對民生銀行的投資、舉牌籌備已久,運作也至少在一年以上,本次趕在股東大會前舉牌、增持,顯是有備而來。由於一年前安邦保險集團已經持有民生銀行4.89%股權,本次投資或不會僅滿足於目前的8.32%比例。

安邦保險在12月2日的權益公告中也表示,此次增持是出於對民生銀行未來發展前景的看好,未來12個月內,還將根據證券市場整體狀況和民生銀行發展及股價表現等,決定何時增持民生銀行股份及具體增持比例。

其次,民生銀行股權素來分散,一直沒有真正意義上的控股股東。目前,安邦保險集團和原第一大股東新希望投資公司的股權比例正在伯仲之間,不排除安邦保險會動用資金進一步增持,以圖擁有並穩固第一大股東地位。

最後,安邦除了在增資319億元之後財力充沛外,還有民生銀行的629萬張可轉債在手。根據權益變動書披露資訊,截至2014年11月28日,安邦人壽和安邦資産管理分別持有民生銀行A股可轉換公司債券627萬張和2萬張。

相較其他持有個股,安邦對華業地産的投資上則一直較少被報道,事實上,安邦保險對其持股比例已經達到了4.99%,距離舉牌線僅有一步之遙。

資料顯示,安邦保險在第二季度通過“安邦人壽-積極型投資組合”持有華業地産4.99%股權,位列第3大股東。巧合的是,在安邦進入後數月時間,華業地産即宣佈籌劃重大事項,從10月16日開始停牌。從6月底至10月15日的三個半月期間,華業地産走出了一波壯闊的上漲行情,整體漲幅達到52.98%,以最高價計算更是上漲了65.74%。

華業地産在12月4日發佈新公告稱,正在籌劃重大資産重組事項,公司正在組織相關仲介機構推進各項工作,因相關工作正在進行中,有關事項尚存在不確定性,將繼續停牌。