半年借助21家機構買入萬科;如萬科繼續下跌,部分資管計劃面臨平倉風險;寶能係資金儲備或達550億元

“做萬科長期戰略財務投資者”,穩坐萬科第一大股東席位7個月後,寶能在7月7日給出了其舉牌萬科的原因。這距其第一次舉牌萬科,已經過了一年。

這一理由並沒有説服以萬科董事會主席王石為首的萬科管理層。“明顯寶能是想控制公司,做一些想做的事。”近日,王石在接受新華社專訪時表示。

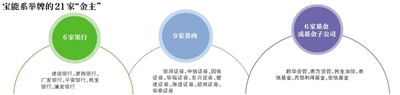

新京報記者整理公開資訊發現,為拿下市值超過2000億元的萬科,寶能係在半年內,調動了自有平臺以外21家金融機構,以融資融券、券商收益互換、質押股權、資管計劃等各類加杠桿的方式籌集超過440億資金。

如今,寶能已經持有萬科25%的股權,距離30%的要約收購已是近在咫尺,“寶能想幹什麼”的疑問,或接近揭曉。

潛伏

2資管計劃隱藏半年出手

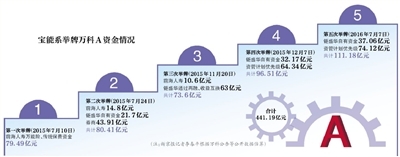

7月7日,萬科披露股東權益變動。深圳鉅盛華在去年12月9日至今年7月6日間,通過5個資産管理計劃,共買入萬科A5.49億股,佔萬科總股本的4.97%,耗資111.18億元。

這段時間的買入,讓鉅盛華及其一致行動人前海人壽持有的萬科股份達到25%,觸及第五次舉牌線。鉅盛華、前海人壽為寶能係資本運作核心平臺,代表寶能持股萬科。

鉅盛華動用的5個資管計劃中,有2個是首次被披露:南方資本管理的廣鉅2號,東興證券管理的東興7號,在7月5日、7月6日,動用約15.5億元,在跌停板上買入7839.23萬股萬科A。

寶能出乎市場意料的增持,起到了四兩撥千斤的作用。7月6日萬科A打開跌停,避免了復牌後的第三個跌停,單日成交金額達到201.6億元,創下萬科上市25年來單日成交量最高紀錄。

2個新披露的資管計劃,與鉅盛華第四次舉牌時動用的南方資本管理的安盛1、2、3號,廣鉅1號,西部利得旗下寶裕1號、寶祿2號,泰信基金旗下泰信1號,皆成立於去年11月底、12月初。

但寶能並沒有在第一時間動用所有的資管計劃買入萬科。去年12月7日,寶能第四次舉牌萬科,只動用了其中7個資管計劃,耗資96.52億元,買入5.49億股萬科A,將寶能持有的萬科股份提升至20.08%。

事後深交所曾要求寶能詳細披露其運用資管計劃舉牌萬科的情況,在回復深交所的問詢中,寶能未透露其已經成立、並將用於購買萬科股票的廣鉅2號和東興7號的存在。東興7號在7月5日才首次出手買入萬科6000萬股。

目前,廣鉅2號共動用了14億元資金買入萬科,東興7號則動用了11.8億元。廣鉅2號的初始規模在30億元,東興7號規模在18.75億元。

這意味著寶能還能通過這兩個資管計劃,買入超過20億元的萬科股票。

演習

舉牌前曾多次買賣萬科

寶能的第五次舉牌,距離前海人壽第一次出現在萬科公告中,已過了整一年時間。去年7月10日,萬科公告稱前海人壽首次舉牌,萬科總裁鬱亮口中的“野蠻人”,站在了門口。

商場如戰場,當戰事開啟,你才會發現敵人蓄謀已久。來自廣東潮汕的寶能係實際控制人姚振華,同潮汕商幫獲得的外界評價一樣,隱忍、作風果斷,並把這種風格融入了其執掌下的寶能。這一年來,寶能對外界未有過多的解釋,只是不斷舉牌,步步緊逼,目標只有一個,拿下萬科。

作為寶能核心子公司之一的前海人壽,在保險資金投資藍籌股政策放寬下,已經是A股市場的“常客”。成立於2012年的前海人壽,在舉牌萬科前的2015年上半年,已經實現保費規模332.69億元,接近2014年全年。2014年以來,以前海人壽為主力,寶能通過舉牌或參與定增入股的方式,“圍獵”了包括華僑城、中炬高新、韶能股份、明星電力、南寧百貨、合肥百貨、南玻A等7家上市公司。

“圍獵”萬科,寶能也首先派出了前海人壽作為“先鋒”。新京報記者梳理萬科公告發現,在正式舉牌萬科前,前海人壽甚至進行了為期半年多的“演習”。

萬科披露的寶能第一次舉牌萬科公告顯示,2015年1月,前海人壽競價買入了136萬股萬科A,成交價在13.13元-13.60元之間,隨後不久在12.98元-13.2元間賣出64.2萬股;2月,前海人壽再以11.89元拋售114萬股,這一賣出價幾乎是當月萬科股價最低點。而兩次賣出萬科股份總數,超出1月份買入數額42.2萬股,表明前海人壽早在2014年就已經持有萬科股票。

在幾乎清空手上持有的萬科股票後,2015年3月,前海人壽再次買入3050萬股萬科A,並在4月份清倉;6月,前海人壽以14.74元買入2.05萬股萬科A,當月以13.16元賣出8700股,高買低賣。

兩度清倉,“演習”半年後,2015年7月10日,萬科公告,前海人壽買入5.53億股萬科A股,達到5%的舉牌線。截至目前,前海人壽共動用104.22億元保險資金購買萬科A股票,,其中包括萬能險賬戶保費資金79.6億元和傳統保費資金24.62億元。

集結

半年調動21家金融機構

“先鋒”前海人壽進軍後,“主力部隊”鉅盛華開始登場。

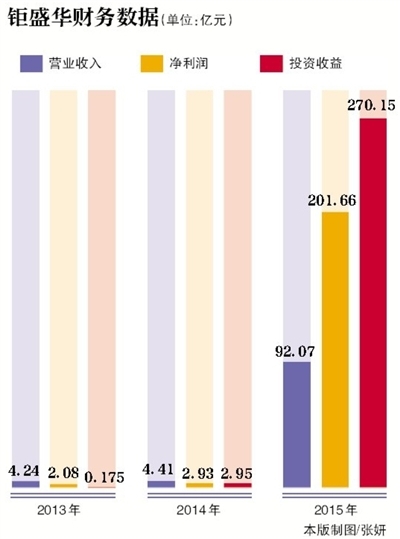

而想要拿下市值超過2000億元的萬科,對2014年末總資産不過283.13億元,營收4.41億元的鉅盛華來説,難度頗大。

通觀寶能5次舉牌萬科A過程,鉅盛華用了融資融券、收益互換、股票質押、基金、資管計劃、銀行融資、公私募債等多種金融工具買入萬科A。這些金融工具的運用,涉及6家銀行、9家券商、6家基金或基金子公司等共計21家金融機構。前海人壽則主要使用萬能險這一低成本保險金融工具。

2015年7月24日,萬科公告寶能第二次舉牌,其中前海人壽買入1.03億股,鉅盛華買入4.5億股,前海人壽及鉅盛華合計持有10%萬科股份。

此次舉牌,鉅盛華通過自有證券賬戶僅買入了2804.05萬股。其餘股份由鉅盛華繳納部分現金作為履約保障品,證券公司按比例給予配資後買入股票。其中銀河證券買入2.97億股,華泰證券買入1.24億股。通過券商收益互換,鉅盛華享有這部分股份收益權。

2015年8月,鉅盛華通過融資融券、券商收益互換形式,繼續買入萬科A股,前海人壽則將持股比例增加到6.66%。根據新華社報道,這一階段鉅盛華以自有資金約39億元,以1:2的杠桿撬動券商資金約78億元,合計約117億元買入萬科A,主要通過與中信、國信、銀河、華泰等券商開展融資融券和收益互換實現。

但萬科公告披露,鉅盛華通過券商收益互換形式享有的萬科收益權,合約期限均在1年。進入2015年10月份,寶能開始引入銀行理財資金,置換前期的券商收益互換撬動的券商資金。2015年10月19日到11月19日,鉅盛華分10筆通過鵬華資管的定向資管計劃向深圳市建行辦理了股票質押,由此獲得總計78億多元的銀行理財資金,用於置換券商收益互換購買的股票。

此外,2015年11月,寶能出資67億元作為劣後,浙商銀行132.9億元作為優先,通過華福證券、浙商寶能資本構建有限合夥基金,規模最終達200億元。這筆資金通過增資、股東借款、收購前海人壽老股東股權等形式進入鉅盛華。

11月底12月初,鉅盛華用合夥基金中約77億元資金作為劣後,杠桿比例1:2,通過證券公司和基金公司,撬動廣發、平安、民生、浦發等銀行出資155億元作為優先,密集設立9個資産管理計劃,繼續增持萬科。

9個資管計劃資金總規模約233億元,截至目前,寶能動用了其中的207.7億元,買入了萬科10.98億股,佔總股本的9.95%。剩餘的近30億元資金,基本集中在寶能隱藏了半年的廣鉅2號、東興7號兩個資管計劃中。

幕後

操盤團隊“驚艷”資本圈

“寶能在舉牌萬科過程中,並不太理會公眾和投資者對其評價,説明它戰略思路非常清晰,對萬科確實是有備而來。”一地産界人士對新京報記者表示。

能夠調動國內21家金融機構,運作超過10種金融工具,業內人士評價,寶能的金融操盤團隊能力,在資本圈,有不亞於萬科團隊在地産圈的影響力。

“圍獵”萬科的排頭兵前海人壽,其總經理為原工商銀行深圳分行副行長兼前海分行行長劉宇峰,其于2015年7月,前海人壽舉牌萬科之際空降前海人壽擔任總經理。

此外,在前海人壽高管中,還包括原中人壽(海外)副總裁、被譽為“香港保險皇后”的高安鳳、深圳保監局局長助理周冬梅、平安人壽總精算師沈成方;資産管理中心副總監孫磊,曾供職于工商銀行深圳分行和中信銀行長沙分行;副總經理李明,曾任職于泰康人壽;擬任副總經理助理的杜鴻玭,曾任職于普華永道、畢馬威以及甲子投資管理公司。集合資金信託計劃的專業負責人的秦鴻春,曾任平安信託投資部總監、融資城投資副總經理。

而寶能正在搭建金控平臺,作為日後具體操盤前海人壽、鉅盛華的公司。先後歷任平安銀行總行副行長兼北京分行行長、平安信託董事長的張金順,2015年底萬科停牌之際,加盟寶能,出任寶能金控總裁;今年3月,中國對外經濟貿易信託有限公司總經理徐衛暉離職,隨後加盟寶能金控,任職常務副總裁。

博弈

舉牌資金杠桿倍數成謎

在舉牌萬科過程中,前海人壽將萬能險資金的運用最大化,鉅盛華則將各類金融杠桿工具運用到了極致。繁雜的通道設計、綜合系統化的資金調度、複雜的股權,讓鉅盛華舉牌資金的實際杠桿倍數成謎。

寶能實際控制人姚振華在接受新華社專訪時表示,寶能資金實際杠桿倍數為1.7,最高不超過2,完全處於安全範圍以內。但新華社在報道中稱,來自監管部門聘請專業機構所做的核查報告顯示,截至萬科去年12月18日停牌,寶能通過自有資金62億元,杠桿撬動資金262億元,杠桿倍數4.19,總耗資約430億,取得萬科24.27%股份。加上復牌後動用的資金,目前寶能舉牌萬科累計耗資約440億元。

即使按照寶能公佈的最高不超過2倍杠桿計算,在萬科股價復牌五天下跌23.25%壓力下,鉅盛華動用的9個資管計劃,已有部分面臨平倉風險。

新京報記者統計了9個資管計劃的持倉成本,9個資管計劃的持倉成本在15.31元-22.06元之間,對應的平倉線在12.25元-17.65元之間。

南方資本管理的廣鉅2號,共買入了6346.59萬股萬科A,耗資約14億元,是持股成本最高的資管計劃,平倉線約在17.65元,即萬科A股在本週再跌5.87%,寶能必須補倉,否則將面臨平倉。不過從廣鉅2號持股數看,其還未滿倉運作,資管計劃內或還有資金可用來繼續買入,以降低持倉成本。

泰信基金管理的泰信1號,已經耗資32億元買入了1.57億股萬科A,接近滿倉,其平倉線在16.31元附近。萬科A本週再下跌超過13%,也將觸發其平倉線。此外,西部利得管理的寶裕1號、寶祿1號,也都接近滿倉運作,平倉線分別在15.92元、15.37元附近,安全墊也不算高。

姚振華似乎並不擔心寶能面臨的資金風險。“我們內部也進行了嚴格的壓力測試,測試結果顯示即便在最不利的情形下我們的現金流水準、盈利能力依然保持良好水準。”其在接受新華社專訪時如是説。

補給

新資管計劃箭在弦上?

對於如何進行股權爭奪,寶能也可謂是並不陌生。在2011與2012兩年內,寶能曾三次舉牌深振業A,與深振業大股東深圳國資委就股權展開激烈爭鬥。去年,寶能耗鉅資取得南玻A的控制權後,“血洗”管理層,將南玻A牢牢掌控在自己手中。寶能的上述做法,被王石稱為是“在資本市場興風作浪”。

在萬科身上,寶能也試圖掀起一陣風浪。在第五次舉牌公告中,寶能表態12個月未來不排除繼續增持的可能性。寶能若增持達到30%,繼續增持需採取要約方式進行。

寶能也可以在達到要約收購線後,選擇“爬行收購”免於要約,即每12個月內增持不超過2%的股份。這也意味著寶能未來12個月內持股最多可以達到32%,以萬科目前股價粗略計算,耗費資金約在150億元左右。

對於寶能繼續增持的表態,香頌資本董事長沈萌對新京報記者表示,寶能其意或在即使萬科重組能夠成行,深圳地鐵集團得以通過增發入股獲得萬科股權,也無法取代寶能的第一大股東席位。根據萬科重組方案,目前持股25%的寶能在重組成功後,持股比例將被稀釋至19.84%,與深圳地鐵集團將持有的20.65%萬科股權,相差不過0.81%。

寶能若繼續增持,資金來源是首要問題。沈萌還表示,寶能在目前的9個資管計劃之外,亦可按照相同的杠桿比例,快速設立新的資管計劃,用以增持萬科股票。萬科披露的鉅盛華財務資訊顯示,在2015年末,鉅盛華賬面擁有267.83億元的貨幣資金。

新京報記者此前了解,寶能還有一款資管計劃或處於秘而不宣狀態。安信基金在去年12月18日,曾備案一款規模達15億元的資管計劃,該計劃投資範圍明確為萬科A股票。新京報記者當時就此計劃向安信基金人士求證,安信基金人士表示該計劃為與寶能間開展的合作。7月9日,新京報再就此計劃是否存續求證於安信基金,安信基金人士表示無法了解到具體情況。

另據21世紀經濟報道,安信基金再發一款“安信基金信心增持2號資産管理計劃”,規模高達15億元,用於投資萬科A股票,並已于7月7日完成備案。不過,暫無證據表明這一資管計劃為寶能係控制。

此外,前海人壽總資産亦在迅猛增長,根據保監會對險企投資單一藍籌股上限的規定,前海人壽還能支出50多億元資金用於增持萬科。寶能係企業則在6月份至少申請發行了4隻債券,規模為280億元,意圖補充資金。如獲通過,寶能係資金儲備將達到約550億元。

戰果

浮盈230億超萬科凈利

萬科股權之爭,讓此前籍籍無名的寶能聲名鵲起。持有的萬科股權,也給鉅盛華帶來了實實在在的收益。萬科公告披露,鉅盛華的利潤總額,從2013年2.7億元猛增至2015年的261.18億元,三年間暴增100倍。這一業績,已經超越了寶能耗鉅資舉牌的萬科。2015年年報披露,萬科當年銷售額2614億元,凈利潤181億元。

鉅盛華大部分收益來自於投資,2015年,鉅盛華的投資收益達到了270億元。新華社7月8日的報道稱,寶能持有萬科股權的賬面浮盈超過230億元,按鉅盛華在其中持股比例計算,鉅盛華投資萬科收益超過160億元。

在公告中,寶能表示其長期看好萬科的發展,希望“做萬科長期戰略財務投資者”。這一理由並沒能夠説服萬科管理層。在接受新華社專訪時,王石認為“明顯寶能是想控制公司,做一些想做的事。”

王石接受新華社專訪的日子是6月27日。那一天,萬科舉行年度股東大會,王石在會上就“野蠻人”言論向寶能道歉。3天前,寶能要求召開臨時股東大會,罷免王石等萬科董事會全部成員,改組董事會。

寶能要求改組萬科董事會,讓外界再次疑問,“寶能想幹什麼?”這一疑問,在寶能舉牌萬科之始,就一直存在。王石對寶能“想幹什麼”擔憂,則起源於姚振華的發家史。

寶能集團前身為深圳市新保康實業發展有限公司,新保康的前身則是設立於1997年的深圳市新保康蔬菜實業有限公司,姚振華因此被外界報道為“賣蔬菜”起家。

但王石擔憂的是姚振華起家過程中對深業物流的操作,是否會再次出現在萬科身上。2003 年,寶能出資4019萬,獲得深圳國企深業物流25%股權。3年後,深業物流拆分,姚振華通過“一拆”、“一分”,讓原深業物流集團的資産和業務成了自己的囊中之物。

通過分拆獲得深業物流品牌使用權和無法確定所有權的土地、房屋資産,是寶能集團完成資本積累最重要的一步。“通過一進、一拆、一分,分拆的結果是他們拿到深業物流品牌的使用權,這就是他們的發家史。”在去年12月發表的不歡迎寶能成為萬科第一大股東內部信中,王石如此表述。

作為同樣位於深圳,經營地産業務的企業家,姚振華知曉萬科在地産界的地位及價值。外界認為寶能不遺餘力舉牌萬科,是複製其在深業物流上的操作,在控制萬科後,將旗下寶能地産的業務裝入萬科,或使用萬科品牌,開發自有房産業務。

易居研究院智庫中心研究總監嚴躍進對新京報記者表示,寶能稱做萬科長期戰略投資者,是否暗示還會繼續持股萬科,繼續在大股東地位上謀求利益,要看後續寶能的動向了。“但不排除後續地産業務方面和萬科繼續進行合作,這個要看後續地産業務的發展趨勢以及萬科管理層的接納程度。”其説道。

(責任編輯:李春暉)

免責聲明:中國網財經轉載此文目的在於傳遞更多資訊,不代表本網的觀點和立場。文章內容僅供參考,不構成投資建議。投資者據此操作,風險自擔。