編者按:“十三五”開局之年,供給側結構性改革成為各界關注的焦點。PPP(政府和社會資本合作)改革作為一項重要的供給側結構性改革措施,正在發揮積極的牽引作用。為了更好地對全國PPP項目進行全生命週期監管,建立統一、規範、透明的PPP大市場,財政部于2015年3月組織搭建了全國PPP綜合資訊平臺,對2013年以來全國所有PPP項目實現線上監管、動態數據分析、案例分享等。

自2016年4月起,財政部PPP中心授權《中國經濟週刊》獨家首發PPP綜合資訊平臺項目庫季報。

根據財政部建立的全國政府和社會資本合作(PPP)綜合資訊平臺統計,截至2016年6月30日,財政部兩批示範項目232個,總投資額8025.4億元,其中執行階段項目105個,總投資額3078億元,落地率達48.4%,與3月末相比,項目落地呈加速趨勢。基於已錄入的項目資訊,對53個示範項目分析表明,平均落地週期為13.5個月;對82個示範項目分析表明,非國企參與率超四成;行業方面,市政工程類項目落地獨佔鰲頭。

從全國情況來看,地方PPP項目需求不斷加大,6月末全部入庫項目9285個,總投資額10.6萬億元,其中執行階段項目619個,總投資額已達1萬億元,規模可觀,落地率23.8%,與3月末相比,入庫項目正在加速落地,落地率穩步提升。分析表明,入庫項目的地區和行業集中度均較高,貴州、山東(含青島)、新疆、四川、河南居項目數前五位,合計超過入庫項目的一半;市政工程、交通運輸、片區開發3個行業項目居前三位,合計超過入庫項目的一半。項目回報機制方面,政府付費類和可行性缺口補助類項目的比重比3月末略有提高。

財政部示範項目情況

財政部2014年第一批PPP示範項目26個(原為30個,後調出4個),2015年第二批示範項目206個,共232個,總投資額8025.4億元。

(一)項目落地呈加速趨勢

PPP項目全生命週期管理包括識別、準備、採購、執行和移交5個階段。

已進入執行階段的示範項目,1月末共66個,投資額2146億元;3月末73個,2267億元;6月末105個,3078億元。一季度後兩個月比1月末新增7個簽約落地,增長10.6%,二季度比一季度末新增32個,增長43.8%,增速大幅提高,表明示範項目落地呈加速趨勢。

(二)項目落地率顯著提高

項目落地率,指執行和移交兩個階段項目數之和與準備、採購、執行、移交4個階段項目數總和的比值。因目前尚無項目進入移交階段,此次統計口徑的調整並不影響與之前公佈數據的一致性。處於識別階段的項目沒有納入落地率計算,主要考慮在這個階段的項目尚未完成物有所值評價和財政可承受能力論證,只能作為PPP備選項目。按此口徑計算,6月末兩批示範項目落地率48.4%,比3月末的35.1%增長13.3個百分點。(見圖1)

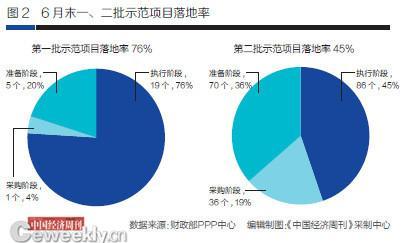

6月末,第一批示範項目中,執行階段19個,落地率達76%,未落地項目以大型軌道交通項目為主,所需準備和採購時間相對較長;第二批示範項目中,執行階段86個,落地率達45%。(見圖2)

(三)項目平均落地週期為13.5個月

項目落地週期,指從項目發起到簽署PPP項目合同實際花費的時間。目前,105個落地示範項目中,53個項目已錄入落地週期資訊,落地週期在6個月到43個月之間,平均13.5個月。

53個示範項目中,26個市政工程類項目的平均落地週期為12.8個月,5個生態建設類項目平均10.6個月,5個水利類項目平均13.2個月,3個交通運輸類項目平均24個月。

(四) 非國企參與率超四成

目前,105個落地示範項目中,82個已錄入簽約社會資本資訊,包括54個單家社會資本參與項目和28個聯合體(多家社會資本聯合參與)項目,簽約社會資本共119家,其中民企43家、混合所有制8家、外企3家、國企(國有獨資和控股企業,含海外上市國企)65家,民企佔比36%,前三類非國企合計佔比45%。

其中,第一批示範項目13個,社會資本共16家,包括國企8家、民企7家、外企1家;第二批示範項目69個,社會資本共103家,包括國企57家、民企36家、混合所有制8家、外企2家。

82個項目中,民企、含民企與外企的聯合體、混合所有制企業、國企、不含民企與外企的聯合體參與項目分別為17、15、4、33、13個,民企和含民企與外企的聯合體參與項目合計佔比39%,前三類非國企合計佔比44%。

54個單家社會資本參與項目中,民企、混合所有制、國企參與項目分別為17、4、33個,民企參與項目佔比32%,前兩類非國企參與項目合計佔比39%,對應的項目投資額分別為224.5億元、989.1億元、726.2億元,民企參與項目佔比12%,前兩類非國企參與項目合計佔比65%。

其中,17個單家民企參與項目中,市政工程8個,投資額共44.6億元;醫療衛生2個,15.5億元;養老1個,130.8億元;水利1個,13.3億元;科技、能源、教育、生態建設與環境保護、旅遊各1個,共24.3億元。

(五)市政工程類項目落地獨佔鰲頭

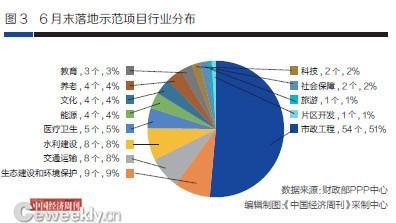

105個落地示範項目中,市政工程類項目54個,佔51%;生態建設和環境保護9個,佔9%;交通運輸8個,佔8%;水利建設8個,佔8%;其他26個,佔24%。各行業示範項目總數與6月末落地數見圖3。

全部入庫項目情況

截至6月末,全部入庫項目9285個,總投資額10.6萬億元,比3月末增加1564個、1.8萬億元;其中已進入執行階段項目619個,總投資額1萬億元,比3月末增加250個、0.5萬億元。

(一) 項目總量持續增加,落地項目投資額可觀

入庫項目呈逐月增加趨勢,月均增加457個、0.5萬億元,表明PPP項目需求不斷加大。需要説明,其中七成項目仍屬於識別階段的PPP備選項目,一是規劃實施時間分佈在未來若干年;二是尚未完成物有所值評價和財政承受能力論證,只表明地方政府部門有意願採用PPP模式,要真正成為PPP項目,還必須經過嚴格論證把關。儘管如此,截至6月末已簽約進入執行階段的項目619個、投資額達到1萬億元,落地項目投資額依然可觀。

(二)入庫項目正在加速落地,落地率穩步提升

執行階段項目1月末298個,3月末369個,6月末619個。一季度後兩個月比1月末新增71個落地,增長23.8%,二季度比一季度新增250個落地,增長67.7%,增速大幅提高,表明入庫項目正在加速落地。

按落地率口徑計算,1、3、6月末落地率分別為20%、21.7%、23.8%,呈現穩步提升特徵。

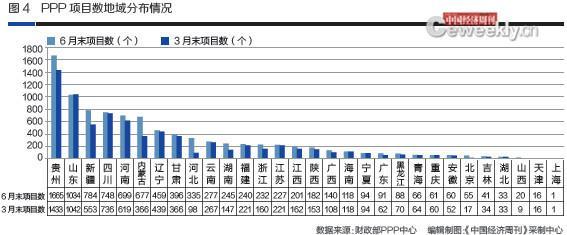

(三)入庫項目地區集中度較高,貴州、山東、新疆、四川、河南居前五位

按入庫項目數排序,貴州、山東(含青島)、新疆、四川、河南居前五位,分別為1665個、1034個、784個、748個、699個,合計佔入庫項目總數的53.1%。按入庫項目投資額排序,貴州、山東(含青島)、河南、雲南、四川、河北居前六位,分別為1.3萬億元、1.1萬億元、8238億元、7878億元、7838億元、5321億元,合計佔入庫項目總投資額的50.9%。

除山東因部分項目退庫外,各地截至6月末的入庫項目均比3月末多,內蒙古、河北、貴州和新疆新增項目數較多,分別為311個、237個、232個和231個,佔全國新增項目數的64.6%。新增項目投資額較大的為貴州、河北、內蒙古、湖南、河南,新增投資額分別為5015億元、3542億元、2313億元、1718億元和871億元。

各地方6月末與3月末的項目數、投資額對比情況見圖4。

(四)入庫項目行業集中度較高

項目庫共包括能源、交通運輸、水利建設、生態建設和環境保護、市政工程、片區開發、農業、林業、科技、保障性安居工程、旅遊、醫療衛生、養老、教育、文化、體育、社會保障、政府基礎設施和其他19個一級行業。其中,市政工程、交通運輸、片區開發3個行業項目數和投資額均居前三位,分別佔入庫項目總數、總投資額的53.1%、67.2%。

與3月末相比,市政工程、交通運輸和旅遊3個行業的新增項目數較多,分別為573個、243個和92個;交通運輸、市政工程、保障性安居工程3個行業的新增投資額較大,分別為8395億元、3984億元和1538億元。

下面分別介紹市政工程、交通運輸、片區開發項目數、投資額及其與3月末比較情況。

1. 市政工程:3241個項目總投資額2.8萬億元。其中,污水處理、市政道路、供水、垃圾處理4個二級行業的項目數分別為740個、514個、367個、277個,佔市政工程項目總數的58.6%;投資額方面,軌道交通、市政道路、管網3個二級行業的投資額較大,分別為1萬億元、3994億元、3221億元,佔市政工程項目總投資額的64.6%。

與3月末相比,新增項目537個,其中市政道路、污水處理、垃圾處理、其他、供水5個二級行業的新增項目較多,分別為110個、93個、51個、50個、48個,佔新增項目的65.5%;新增投資額3985億元,其中其他、市政道路、管網、軌道交通、污水處理5個二級行業的投資額增長較大,分別增長839億元、783億元、652億元、607億元、281億元,佔新增投資額的79.4%。

2. 交通運輸:1132個項目總投資額3.3萬億元。其中,一級公路、高速公路、其他、二級公路4個二級行業的項目分別為268個、220個、125個、125個,佔交通運輸項目總數的65.2%;投資額方面,高速公路、一級公路、鐵路(不含軌道交通)3個二級行業的投資額分別為1.8萬億元、5072億元、3269億元,佔交通運輸項目總投資額的78.6%。

與3月相比,新增項目243個,其中高速公路、一級公路、其他3個二級行業新增項目較多,分別為64個、63個、37個,佔新增項目的67.5%;新增投資額8395億元,其中高速公路、一級公路2個二級行業投資額為6213億元、1063億元,佔新增投資額的86.7%。

3. 片區開發:554個項目總投資額1萬億元。其中,園區開發和城鎮化建設2個二級行業的項目分別為280個、125個,佔片區開發項目總數的73.1%;這2個二級行業的投資額分別為4765億元、3606億元,佔到片區開發項目總投資額的82.7%。

與3月相比,凈新增項目77個,其中園區開發、城鎮化建設、廠房建設、其他、片區開發分別新增42個、21個、12個、3個、1個;投資額凈增加1538億元。

(五)政府付費類和可行性缺口補助類項目的比重略有提高

按照三種回報機制統計,使用者付費項目4315個,投資額4.2萬億元,分別佔入庫項目總數和總投資額的46%和40%;政府付費項目2743個,投資額2.4萬億元,分別佔30%和22%;可行性缺口補助項目2227個,投資額4萬億元,分別佔24%和38%。

與3月末相比,使用者付費、政府付費和可行性缺口補助的新增項目分別為644個、532個、388個,新增投資額分別為5512億元、4213億元、8462億元。政府付費類和可行性缺口補助類項目數合計和投資額合計佔比均比3月末提高1個百分點。

(責任編輯:李春暉)

免責聲明:中國網財經轉載此文目的在於傳遞更多資訊,不代表本網的觀點和立場。文章內容僅供參考,不構成投資建議。投資者據此操作,風險自擔。