滬銅中期不宜過度看空

- 發佈時間:2015-06-19 09:16:03 來源:新民網 責任編輯:田燕

政策、需求等潛在利好不容忽視

5月13日以來,滬銅指數從最高46360元/噸跌至近期最低的41600元/噸,跌幅超過10%。從技術圖形來看,滬銅似乎大有奔向年內新低的勢頭。但筆者認為,滬銅長期熊市格局雖然沒有改變,但中期(1—3個月)也不宜過度看空,直接跌破40000元/噸並創出新低的可能性很小。

上半年國內外精銅過剩格局難改

從表觀消費情況分析,滬銅上半年,乃至今年全年供給過剩仍是大概率事件。一方面,2015—2016年全球眾多銅礦都將逐步投産運作,未來一年多仍將處於銅精礦供給增加的高峰期。另一方面,全球精銅消費依舊處於低迷的陰影之中。中國固定資産投資增速快速下行抑制精銅需求。

美國和歐洲的投資需求也依然不佳,難以消化中國需求放緩之後的過剩精銅。6月17日,世界金屬統計局(WBMS)公佈的報告顯示,2015年1—4月,全球銅市供應過剩15.9萬噸,2014年全年供應過剩23.7萬噸。1—4月,全球銅需求為726.1萬噸,與2014年同期的738.1萬噸相比出現了萎縮勢頭。

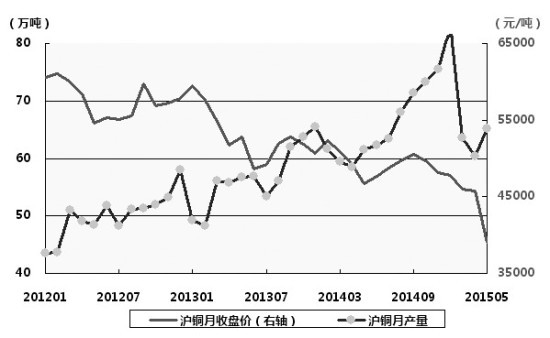

從國內産量的情況來看,5月我國精銅産量65.2萬噸,同比增加5.52%,這是過去13個月中的最小同比增幅。儘管如此,前5個月産量的同比增速均明顯超過了需求增速。由於下半年冶煉企業産量增速往往大幅高於上半年,下半年的銅市也難以樂觀。

從調研的情況來看,下游消費情況平平,5月銅桿企業開工率小幅上升,銅管企業開工率略降。此前被市場寄予厚望的電線電纜企業開工率同比下降1.7%。如果今年電力投資不如此前預期,銅價又少了一個有力支撐。

未來數月銅價不可過分看空

儘管需求不興整體利空銅價,但未來幾個月可能出現的一些利多因素對銅價的影響也不可忽視。首先可以預期的是,隨著經濟下行壓力漸大,政府出臺的逆週期對衝政策力度也將增強。今年上半年一系列經濟數據的低迷,已經令央行繼續降準、降息或通過公開市場操作釋放流動性的可能性明顯升高。若資金成本下降、流動性得到緩解,將明顯利多銅價。此外,下游電器冰箱、冷櫃,特別是空調的季節性消費值得期待。

由於今年全球進入了厄爾尼諾狀態,且當前強度已經達到中級以上,預計今年夏天我國北方地區將出現高溫乾旱的天氣,這可能會刺激6—8月的空調産銷。由於該大氣現象發生在太平洋地區,周邊遭到影響的國家,譬如智利、秘魯、墨西哥、印尼等國恰好都是銅的主産國,這也可能成為多頭挺價的一個題材。

此外,倘若滬銅在近期真的創出數年新低價格,那麼國儲局是否會再像2014年一樣出手進行購買從而扭轉市場走勢,也是一個空頭必須考慮的意外事件。

6月18日淩晨,美聯儲在結束了為期2天的FOMC會議之後公佈利率決議,維持關鍵利率在0—0.25%的超低水準不變。同時,聲明指出可能在今年晚些時間加息,且預測加息進程會較為溫和,1—2次25個基點的加息。這意味著,美聯儲的整體立場依舊是略偏向鴿派的,美元在下半年恐怕難以再現去年同期的漲幅,也不會再對銅價形成明顯利空。同時,這也就大大緩解了下半年國內外資回流美國的壓力,使得國內貨幣政策有更多的寬鬆空間和時間,利多金融屬性明顯的滬銅。

總的來看,雖然銅價長期走勢仍處於熊市進程中,但看空者也需要注意節奏,不可一味追空。

(作者單位:良運期貨)

- 股票名稱 最新價 漲跌幅