九泰新三板週報:融資過千億 新三板迎新里程碑

- 發佈時間:2015-11-17 16:38:27 來源:中國網財經 責任編輯:張明江

九泰新三板週報:融資規模過千億,新三板迎新里程碑(11.9—11.13)

一、新三板行情回顧

行情回顧:上周新三板掛牌企業首次超過4000家,今年以來新三板預計融資規模1182億元,實際募集1048億元,融資總規模超創業板。三板成指與三板做市指數本週顯著上漲,漲幅分別為5.58%和3.92%,做市板塊活躍,市場熱度回升。

九泰觀點:

新三板的核心是解決中小企業融資問題,融資達千億是里程碑事件。將吸引更多的企業和資金聚集到新三板市場,激活新三板活力。新三板未來的交易會進一步活躍,投資融資功能更活躍。

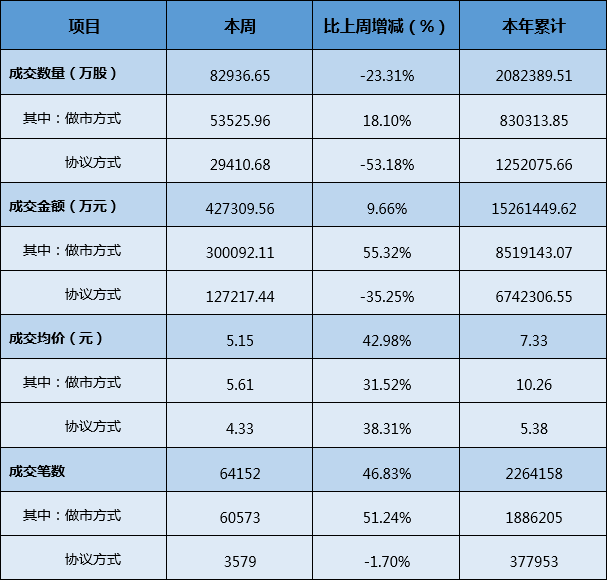

表一:上周新三板市場成交情況

上周新三板市場成交額持續上漲,流動性大增,做市板塊活躍,協議板塊遇冷。上周共成交8.29億股,成交42.73億元,較上周上漲 9.66%;做市轉讓共成交30億元,較上周上漲55.28%;協議轉讓共成交12.72億元,較上周下降 35.25%。成交額較大的行業為:金融、資訊技術、工業。

表二:上周新增掛牌公司概況

企業掛牌提速,上周新增掛牌企業數量為137家, 較上周環比上升59.3%;其中,新增做市轉讓企業為22家,較上周環比下跌8.33%,新增協議轉讓企業為115家,較上周環比上升85.48%。

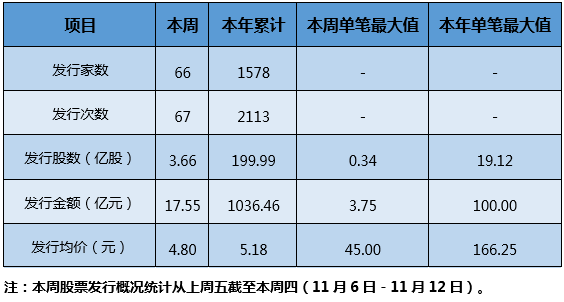

表三:上周股票發行情況

在股票發行方面,新三板共有66家企業進行了股票發行,共計發行67次,發行3.66億股、17.55億元,發行均價為4.8元。

表四:上周新三板成交金額前十名

表五:上周新三板成交量前十名

表六:上周新三板換手率前十名

(以上圖文數據來源:股轉系統 九泰基金整理)

上周,聯訊證券、齊魯銀行、矽谷天堂、聖泉集團、東海證券成交額均破億,其中聯訊證券 以7.96億元蟬聯新三板周成交額冠軍。在成交量方面,採取做市轉讓方式的聯訊證券位列第一,其次是協議轉讓方式的齊魯銀行和中國康復。上周,中鈺控股和基業園林並列新三板換手率排名首位,其換手率為100.00%,翔維科技以97.84%的換手率位列第三。

新三板估值本週環比上升,分別上升到46.95和5.38。市盈率排前三的是資訊技術(55.86)、醫療保健(42.52)和電信服務(41.83);市凈率排前三的是,醫療保健(7.2)、資訊技術(6.98)和電信服務(5.96)。

本週做市板塊有396家做市企業漲跌幅為正。已做市的新三板股票當中,本週漲幅前三的分別是金日創(246.00%)、健博通(233.33%)、視威科技(229.85%);本週跌幅前三的分別是高和機電(-73.51%)、金天鋁業(-65.76%)、平安力合(-56.76%)。

二、九泰基金核心觀點

新三板是推動兩創的支點

新三板的功能與國家“兩創”戰略一脈相承。滬深主機板經過15年時間,至今總共有2800家上市公司;而新三板經過2年時間,就已有3900多家企業掛牌。小微企業不可能到主機板上市,但可以通過在新三板掛牌,實現股權融資。

目前,中國經濟需要轉型升級,由主要以鋼鐵、水泥等傳統産業為主,轉向高端製造、資訊服務、消費等,這就需要鼓勵創業與創新,釋放民眾的創造力。在美國,創業與創新的氛圍已很濃厚,微軟、谷歌、蘋果等都都是由年輕大學生創業而成;但在中國,還缺乏這樣的氛圍。新一屆政府高瞻遠矚,提出“兩創”戰略,以此在國內來一次思想革命,培育創業創新的土壤,這樣做十分必要。

“兩創”並非要現在就克隆一個阿裏或百度出來,而是營造創新創業的文化。一個社會要形成良好的創業創新的氛圍,需要具備三大要素:一是受過良好教育和強烈事業心的人才;二是有利於創業的社會管理體制;三是比較高效的投融資市場。

中國人才濟濟,大多數民營企業家的素養都很高。近年來,政府不斷加大自我改革力度,人們開辦企業的門檻也已降得很低。因此,現在前面兩個要素都已具備。而新三板的發展,可以幫助小微企業解決融資難的問題,滿足第三個要素的要求,同時,也可以幫忙緩解國內居民資産配置荒的狀況。

★

而九泰基金自成立之初,就把新三板列為公司第一個創新型重點領域去全力突破,並成立産業投資部, 50人的投研團隊對新三板的掛牌企業進行了全面、系統的研究,從中篩選出兩三百傢具有投資價值的公司,進行重點跟蹤,這些企業主要集中于TMT産業、醫藥、消費、新能源與材料、高端製造業、清潔環保等六大方向。

★

三、新三板一週要聞

蝶變中的新三板:掛牌企業超4000家今年融資規模過千億

《中國基金報》

上周新三板掛牌企業首次超過4000家,今年以來融資規模已過千億。業內人士認為,尤其融資規模過千億是具有里程碑意義的事件,將吸引更多企業和資金涌入新三板。

融資達千億是里程碑事件

相對於4000家企業掛牌新三板來説,業界更關心融資規模。截至上週五,今年以來新三板預計融資規模1182億元,實際募集1048億元。

九泰基金産業投資部總經理鄭立昌告訴記者,新三板的核心是解決中小企業融資問題,融資達千億是里程碑事件。該事件會吸引更多的企業和資金聚集到新三板市場裏。

企業掛牌提速

4000家企業掛牌的背後是企業掛牌的提速。廣證恒生數據顯示,新三板累計掛牌企業從0到1000家用了2236個工作日,從1000-2000家用了144個工作日,從2000-3000家用了106個工作日,而最近的1000家僅用73個工作日。

量變成為制度建設推動力

最新數據顯示,截至今年三季度末,投資者賬戶數量17.86萬戶,其中合格投資者10.47萬戶,是2014年的7倍。

“八連陽”宣告新三板底部初成

《中國證券報》

11月4日至上週五,三板做市指數走出了量價齊升的“八連陽”行情。廣證恒生認為,此輪上漲主要由於國內流動性寬鬆邏輯不變、A股賺錢效應逐漸映射、新三板市場築底基本完成以及分層和轉板等政策預期愈加強烈四方面因素。新三板仍處於歷史風口,制度紅利還在,建議投資者持續關注新三板市場,深入甄選並逢低佈局深度調整後的超跌潛力股和質優成長股。

四因素支撐市場回暖

此輪上漲邏輯主要有四方面因素。首先是流動性寬鬆邏輯不變。2015年來,央行頻頻出手,尤其是下半年,降準降息不斷,流動性持續寬鬆,利好股票市場。

其次,受到A股賺錢效應映射。主機板市場近期迎來明顯上漲行情,自9月30日起至11月12日,上證綜指從3052.78點一路高漲至3632.90點,漲幅近20%,11月4日起更是實現了“六連陽”。由此,主機板市場的樂觀情緒對新三板交投帶來積極影響,新三板的八連漲與主機板“六連陽”時間節點吻合。此外,主機板市場已顯示出企穩跡象,融資功能逐漸恢復,因此相關監管機構會將關注點轉移到新三板市場,相關的制度建設有望加速。

再次,新三板市場築底基本完成,繼續下跌空間有限。今年4月7日三板做市指數從高點2503.63點開始下跌,至7月8日跌至1220點,跌幅超過50%。8月6日至8月21日曾出現一波反彈行情,此後便一直在1300點至1350點之間徘徊,這種相對“穩定”的狀態持續了近兩個半月。經過數月的築底之後,三板做市指數1300點-1350點成為市場底部將是大概率事件,繼續下跌空間有限。相反,經過長時間的回調,很多成長性較好的優質個股的股價甚至比今年3-4月大漲前的股價還低,已經具備了較好的安全邊際和投資價值,反彈隨時可能出現。

最後,分層和轉板等政策預期愈發強烈。由於政策的不確定和整體市場流動性問題,目前新三板市場投資者大多處於觀望狀態,基金倉位普遍較低。然而臨近年底,分層和轉板等政策預期愈發強烈。

新三板遭遇IPO重啟衝擊

《21世紀經濟報道》

11月6日證監會發佈會上,新聞發言人鄧舸宣佈重啟IPO的消息震驚市場。

A股市場新股發行重啟是一件與資本市場方方面面都相關的事件,自然與新三板市場有很強的關聯性。

IPO重啟讓新三板市場人士第一時間聯想到的便是,IPO重啟是否會對新三板上的優質企業造成抽血效應。在此之前,這樣的擔心是多餘的,但情況在今年7月之後發生了變化,也正是在IPO短暫停止的這段時間裏,有將近20家新三板掛牌企業提出了擬IPO的意向,其中不乏新三板優質標的。

IPO閉閘之時,企業離開新三板的決心已經如此堅定,那麼IPO重啟是不是會促使更多的企業選擇IPO,新三板是否僅僅只能作為跳板。

衝擊有限

事實上在11月6日證監會正式公佈讓IPO重啟之前,已有十數家新三板企業宣佈擬IPO。據記者不完全統計,從7月至11月6日新股發行暫停的這段時間裏,公告進行IPO輔導的新三板掛牌企業多達18家。

更加值得注意的是,在IPO重啟第一週,又有6家掛牌企業相繼宣佈進入IPO輔導期。儘管新股發行恢復一經宣佈便有數家掛牌企業宣佈擬IPO,但實際上IPO重啟對於如今的新三板來説,總體來説影響有限。

日前,新三板掛牌企業正式突破4000家,這二十家備戰IPO的企業佔比不足1%,新三板已經成為最大的基礎性證券市場。

新三板的“免疫力”

新生的新三板雖然仍然弱小,但是有著獨特的免疫力——制度優勢保障了新三板的發展。

一方面IPO衝擊有限,一方面新三板在擴容後的兩年時間裏也逐步形成了自己不可替代的特點。

除了制度優勢之外,在今年A股監管趨嚴趨緊的前提下,創業板上的融資環境相比新三板顯然是要差一些。

因此對很多企業來説,面對寬鬆的融資環境,新三板已經成為一個不錯的選擇。

根據股轉系統發佈的數據統計,2015年前10個月新三板掛牌企業通過定增募集資金的規模達到了896.3億元。同期,根據WIND數據統計,創業板的上市公司通過定增募集的資金則為690億元。

從定增規模這一項來看,新三板已經正式超越了創業板。

新三板股權質押融資增多

《中國基金報》

今年下半年以來,新三板掛牌企業股權質押的公告逐漸增多,這一融資方式正逐漸被市場接受。

股權質押企業增多

數據統計,僅11月份前10個交易日就有 43家新三板掛牌企業發佈了股權質押公告。自5月份以來平均每個月都有近60家企業採用這種融資方式,其中,9月份最多達到80余家。

雖然新三板股權質押的企業數量在增加,但新三板市場上主流的融資方式依然是定向增發。從質押企業數量上看,依舊是小眾群體。11月份以來已經有128家企業發佈定增預案,是股權質押的企業的近3倍。剛剛過去的10月份,發佈增發預案的企業有224家,是同月股權質押企業的近4倍。

不想喪失控股權

多家掛牌企業董秘向記者表示,企業股東一直在尋找股權質押的融資渠道。因為股權質押不會稀釋股權,也就避免了因增發喪失控股權的風險。因此,能做股權質押融資就不會採用定向增發的方式。但由於企業規模較小,願意做股權質押的金融機構並不多,因此質押率比較低,有的還要提供全額擔保。

多位新三板企業人士表示,目前做新三板企業股權質押的只有券商、信託公司、地方銀行和一些金融服務機構,大型銀行做這項業務的很少。一般股權質押的利率在10%左右,融資成本並不低。

一位新三板掛牌企業董事長表示:“即便如此,能做股權質押的還是要做。不能等企業發展起來了,進入正軌了,我們卻沒有控股權,給投資人做了嫁衣。”

監管層或擬推進相關業務

一家券商研究員表示,目前新三板市場提供多種融資方式,除定向增發、股權質押外還可能發行優先股,未來還可以發行企業債券。但股權質押對於券商來説是比較順理成章的業務鏈。

一位公募基金新三板投資經理表示,新三板是一個股權融資市場,因此股權質押的業務量不會太大,而隨著分層制度推出,一些市值較大的企業,其股權價值將得以提升,這種融資方式將成為銀行、券商等金融機構的新業績增長點。另據一位接近股轉系統的人士表示,股轉公司正在推進券商的股權質押回購業務。

數據來源:九泰基金産品創新部