來源:新經濟e線

“利字頭上一把刀”。

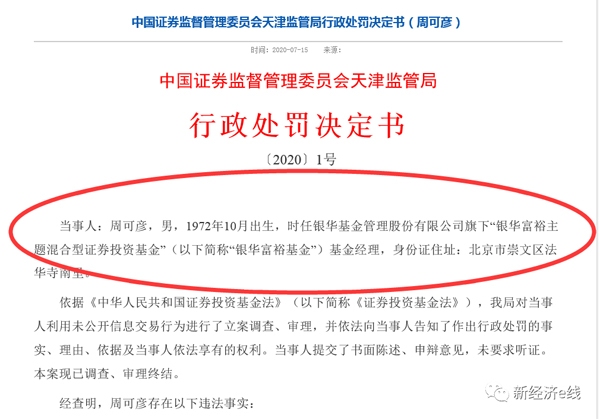

又一個公募明星基金經理裁在“老鼠倉”頭上。日前,天津證監局2020年第1號行政處罰決定書和2020年1號市場禁入決定書都出具給了一個人,原銀華基金旗下金牛基金——銀華富裕基金經理周可彥。

作為明星基金經理,周可彥管理的銀華富裕曾多次獲評金牛基金等獎項,其管理的基金規模也曾高達百億。此前,周可彥于2013年10月22日至2018年12月27日擔任銀華富裕基金經理,其任職回報高達96.43%,同類基金排名23/416,基金業績大幅跑贏同類基金,超越業績基準回報75.10%,是一隻不折不扣的績優基金。

其中,銀華富裕在2016年市場同類基金收益率平均負兩位數的情況下依然取得7%以上的正收益,並獲得金牛獎。

來源:證監會官網

據天津證監局于2020年7月15日出具的市場禁入決定書,該局決定對周可彥採取5年證券市場禁入措施,當事人在禁入期間不得從事證券業務或者擔任上市公司或非上市公眾公司董事、監事、高級管理人員職務。

新經濟e線統計發現,隨著原銀華富裕基金經理周可彥案件曝光,今年以來對外披露的公募“老鼠倉”案件已增加至四例。特別是泰信基金,在最近一年裏公司相繼已有兩例“老鼠倉”浮出水面。

金牛基金基金經理涉案

如今,由於“老鼠倉”東窗事發遭監管嚴厲處罰,周可彥不但褪去了金牛基金經理的光環,也搭上了自己的職業生涯,為此付出了慘痛的代價。

公開資料表明,周可彥北京大學MBA,CFA。曾任銀河證券總部研究中心研究員,申萬巴黎高級研究員,工銀瑞信高級研究員。2006年12月加盟嘉實基金任高級研究員,曾任基金泰和基金經理。2009年6月至2011年5月任華夏基金投資經理,2011年5月起任天弘基金投資部總經理。2013年8月加入銀華基金。2013年10月至2018年12月擔任銀華富裕基金基金經理。在事發前,周可彥先後出任過四家基金公司的基金經理,從業來管理的基金數量曾多達10隻,管理經驗豐富。

來源:證監會官網

不過,突出的業務能力卻難掩其利欲熏心。2020年7月15日,天津證監局披露的行政處罰決定書也曝光了其違法所作所為。

據悉,周可彥出任銀華富裕基金經理期間,銀華基金旗下基金實行基金經理負責制,基金經理在做出投資建議或者進行投資活動時,不受他人干預。2013年10月22日至2018年12月26日期間,周可彥作為“銀華富裕基金”基金經理,可以決定該基金賬戶的交易決策,知悉該基金賬戶交易資訊。

來源:證監會官網

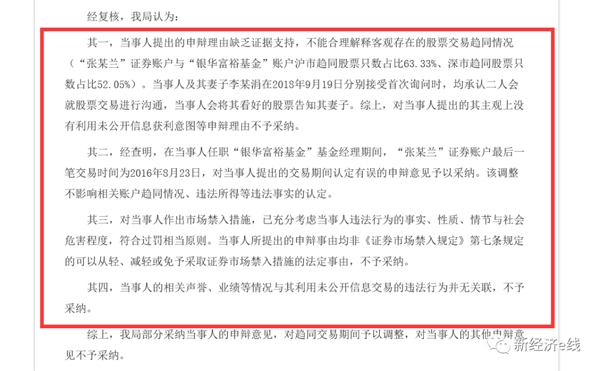

經查,2013年10月22日至2016年8月23日期間,“張某蘭”證券賬戶交易上交所上市股票90隻,成交金額合計4554.8萬元,先於、同期或稍晚于“銀華富裕基金”賬戶趨同交易股票57隻,趨同股票只數佔比63.33%;趨同成交金額1,826.26萬元,趨同成交金額佔比40.1%;趨同交易盈利881,300.68元。

2013年10月22日至2016年8月23日期間,“張某蘭”證券賬戶交易深交所上市股票73隻,成交金額合計2624.08萬元,先於、同期或稍晚于“銀華富裕基金”賬戶趨同交易股票38隻,趨同股票只數佔比52.05%;趨同成交金額1042.72萬元,趨同成交金額佔比39.74%,趨同交易盈利32.91萬元。滬深兩市趨同交易合計盈利121.04萬元。

天津證監局認為:2013年10月22日至2016年8月23日期間,周可彥將其任“銀華富裕基金”基金經理職務獲取的未公開資訊洩露給其配偶李某涓,由李某涓操作“張某蘭”證券賬戶,該證券賬戶與“銀華富裕基金”賬戶的股票交易行為存在趨同,交易資金來源為周可彥、李某涓及其親屬,二人共同完成利用未公開資訊從事相關證券交易的活動。

經過復核後,該局部分採納當事人的申辯意見,對趨同交易期間予以調整,對當事人的其他申辯意見不予採納。最終,該局決定沒收周可彥違法所得121.04萬元,並處以121.04萬元罰款。

公募“老鼠倉”屢禁不止

事實上,儘管監管利劍高懸,公募“老鼠倉”卻是屢禁不止,不斷有人鋌而走險試探監管“紅線”。新經濟e線注意到,除了銀華基金以外,泰信基金更是在不到一年的時間裏曝光了兩起“老鼠倉”案件,企業公信力大為下降。

2020年3月5日,中國裁判文書網披露了泰信基金“老鼠倉”一案的二審刑事判決書。根據判決書,泰信基金原基金經理柳菁(女)夥同私募基金公司雲騰投資的創始人姜維君,違反規定,共同利用擔任基金公司從業人員職務便利獲取的未公開資訊,從事相關證券交易活動,其行為均已構成利用未公開資訊交易罪,且係共同犯罪。

該判決書顯示,2009年4月至2013年2月間,被告人姜維君頻繁與被告人柳菁交流股票投資資訊。利用從柳菁處獲取的未公開資訊,姜維君使用所控制的證券賬戶進行股票交易。在上述時間段內,姜維君控制的“楊某某”“金某”“葉某”證券賬戶及“雲騰一期”私募基金證券賬戶與泰信藍籌基金賬戶趨同買入且趨同賣出股票76隻,趨同買入金額超7.99億元,趨同賣出金額超6.08億元,非法獲利超4619萬元。

2019年6月14日,上海市中院作出一審判決,法院認為,上述情節特別嚴重,雙方的行為均已構成利用未公開資訊交易罪,且係共同犯罪,判處姜維君有期徒刑六年六個月,並處罰金4000萬元;判處柳菁有期徒刑四年六個月,並處罰金620萬元。同年12月31日,上海市高院作出二審判決,將姜維君的有期徒刑降至五年九個月;將柳菁的有期徒刑降至四年,目前雙方均已獲刑。

事實上,這已是泰信基金在不到一年時間裏曝出的第二例“老鼠倉”事件。早在去年9月,中國裁判文書網還顯示,泰信基金原金經理袁某,夥同時任長城證券(002939.SZ)研究所原所長區志航,因利用非公開資訊交易,分別被判處2年、3年6個月有期徒刑,並分別被處以15萬元、320萬元罰金。

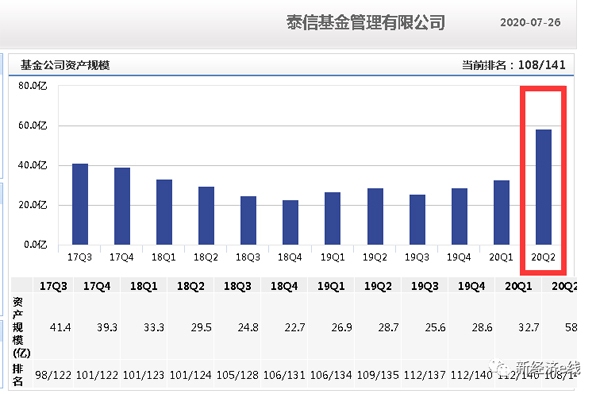

來源:Wind

作為國內首家“信託係”公募基金公司,泰信基金成立於2003年5月8日,註冊資本2億元。但公司成立17年以來,管理規模始終長不大。截至2020年第二季度末,公司資産規模僅58億元,行業排名在百餘名之後。

今年5月17日,泰信基金公告稱,副總經理桑維英因個人原因離職;公司副總經理、首席資訊官韓波也因工作需要離職。

此前於今年5月13日,中國裁判文書網公開了《白金、張靜利用未公開資訊交易一審刑事判決書》,廣發基金原基金經理白金因“老鼠倉”于2017年3月自首,根據重慶市第一中級人民法院刑事判決書顯示,白金因犯利用未公開資訊交易罪,判處有期徒刑一年六個月,緩刑二年,並處罰金160萬元。判決書還顯示,張靜和白金原本是初中及高中同學,張靜知曉白金是基金經理。

白金于2011年7月起加入廣發基金,先後在研究發展部和權益投資一部任研究員。2015年1月6日至2016年2月擔任廣發聚豐基金經理。2015年7月至2017年4月擔任廣發改革先鋒基金經理。白金擔任基金經理僅2年多時間,就因“老鼠倉”斷送了大好的職業生涯。

值得關注的是,新《證券法》對“老鼠倉”給出了更詳細的定義,與《刑法》也有更良好的銜接。業內專家表示,新《證券法》增加了認定基金“老鼠倉”的法律依據;全面加大對資訊披露違法、內幕交易、操縱市場等證券違法違規行為的處罰力度,可以説堵住了制度的漏洞,增加了執法力度,有利於凈化公募環境。

(責任編輯:葉景)