微眾銀行迎週年考:豪華高管團隊崩塌 業務仍存短板

- 發佈時間:2015-11-30 09:02:53 來源:大河網 責任編輯:畢曉娟

去年年底開業的深圳前海微眾銀行股份有限公司(簡稱“微眾銀行”)是首批五家民營銀行最早開始運營的銀行。即將迎來一週年的微眾銀行近期卻波折不斷,先是遭遇招商銀行關閉核身端口,此後行長曹彤、副行長鄭新林請辭。

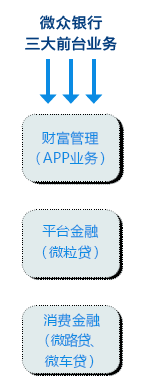

微眾銀行目前發展情況如何?高層出走是否會對這家“年輕”的銀行産生不利影響?針對投資者關心的此類問題,微眾銀行方面向《投資者報》表示,微眾銀行目前確立了三大前臺業務線,即財富管理、平臺金融和消費金融。高管的離職並沒有影響到公司業務的發展,目前一直在按部就班地推進業務。

此外,有外媒稱,公司業務推進加速資本消耗,目前微眾銀行已經啟動新一輪融資,涉及規模約10億美元。微眾銀行方便表示,對此傳言不予評論。

豪華高管團隊出走

理想很豐滿,現實很骨感。網際網路銀行並沒有外界看上去那麼風光。

11月14日,微眾銀行確認,其分管同業業務的副行長鄭新林已提出辭職。這是繼今年9月份該行首任行長曹彤離職創業後從微眾銀行走出的第二位高管。與鄭新林一道提出辭職的,還有分管平臺金融的黃埔(副行長級別),以及兩個一級部門負責人——小微企業事業部副總經理蔣寧、同業事業部副總經理遊健聰。微眾銀行創立至今,推出的包括“微粒貸”等主營業務均是依託同業合作完成的,可見同業業務的重要程度。

到目前時,微眾銀行高管團隊為董事長顧敏、行長李南青、監事長梁瑤蘭、副行長黃黎明、董秘及首席戰略官陳峭等。

微眾銀行方面對鄭新林的離開表示:“據了解他會有很好的發展機會。微眾銀行尊重他的選擇,感謝他做出的貢獻。”據了解,目前鄭新林的工作同樣由接任曹彤的行長李南青負責。

公開資料顯示,微眾銀行于2014年年底獲批成立,2015年1月18日開始試營業,騰訊持有30%的股權。與對支付寶的態度類似,市場也希望微眾銀行能夠憑藉全新的金融模式倒逼傳統銀行改革創新。因此成立之初,騰訊微眾銀行組建了比阿裏網商銀行更加豪華的高管團隊著實賺足了市場的眼球。

但遺憾的是,不到一年時間核心高管的離職給予被寄予厚望的微眾銀行一個沉重打擊。

目前隨著曹彤(來自中信銀行(601998,股吧))、鄭新林(來自興業銀行(601166,股吧))等人的離職,平安係佔據絕對的主導地位。據了解,董事長顧敏、行長李南青、監事長梁瑤蘭、副行長黃黎明、董秘及首席戰略官陳峭等高管均來自平安係。對此,有輿論認為,微眾銀行內部也存在派系之爭,傳統銀行人不適應網際網路生態。

業務存在短板

微眾銀行作為網際網路銀行的典型代表,其發展存在明顯的短板。

由於遠端開戶等政策遲遲未能落地,微眾銀行不能吸儲,沒有源源不斷的存款,資産端(貸款等)就運轉不起來。目前,上線的“微粒貸”項目資金來源主要依賴於同業授信。

微眾銀行電子賬戶目前暫不支援刷卡消費、給他人轉賬等功能。與目前銀行係直銷銀行的賬戶功能類似,本質上還屬於弱實名。

這恰恰是微眾銀行受制於人的一大弱點。今年9月初,招商銀行曾一度關閉對微眾銀行的入口,將這個弱點直接擺在了臺面上。新任行長李南青近期表示,希望能早一點實現遠端開戶,但目前看來還尚未有時間表。

此路受阻,微眾銀行尋求其他業務。數據顯示,今年5月15日,微眾銀行推出首款網際網路金融産品“微粒貸”。截至10月底,主動授信超過1000萬人,交易金額近70億元,貸款餘額超40億元。微眾銀行APP代銷各類基金等理財産品,目前客戶數接近50萬人,交易金額700億元,管理資産超150億元。

目前微眾銀行兩輪框架調整,確定了三大前臺業務線,即財富管理、平臺金融和消費金融。微眾銀行方面表示,具體産品方面,財富管理主要是我們的APP業務;消費金融是“微粒貸”;平臺金融目前有“微路貸”和“微車貸”。想要實現盈利則需要擴大發展規模,這也是外媒傳微眾銀行將開啟新一輪融資的原因。

定位連接平臺發展之困

相比阿裏的網商銀行和京東金融可以獲得電商資源的扶持,微眾銀行仍在尋找突破口。

微眾銀行副行長黃黎明此前公開演講中表示,未來微眾銀行要依託于騰訊平臺,做大眾客戶和金融機構的連接平臺,特點是輕資産、開放、低成本運營,服務的客戶群體包括城市年輕白領、都市藍領、小微企業等,連接的外部合作方包括銀行、消費金融公司、小額貸款公司、服務商等。

從銀行屬性轉為“仲介”屬性,折射出民營網際網路銀行發展的無奈。業內人士指出,由於微眾銀行註冊資本金有限,又難以吸收存款,放貸只能想別的出路,所以微眾銀行放貸資金主要來自於傳統商業銀行。

“基於大股東騰訊的數據平臺做業務,提供了目標客戶群、風控等便利,但是目前金融設施及徵信系統並不完善,微眾銀行很難發揮網路銀行的優勢。”一位傳統銀行機構從業者表示。

和阿裏係的網商銀行不同,微眾銀行還缺乏金融數據和社交類數據的積累,如果直接用於金融類業務仍有風險,所以“微粒貸”推出後,目前只是通過“白名單”機制篩選出最符合“微粒貸”客戶定位用戶。

一位分析人士也表示,定位連接平臺同樣掣肘微眾銀行發展,一方面是同業合作成本偏高,資金持續性待考;另一方面,以日前招商銀行暫時關閉其通過深圳人民銀行金融結算中心的驗證身份系統介面,導致持有招行借記卡的用戶無法在微眾銀行上新開戶,增加了業務開展的不確定性。