廣發銀行"飛單"事件調查 託管2000萬利益鏈條深埋

- 發佈時間:2015-08-07 07:36:49 來源:中國經濟網 責任編輯:郭偉瑩

圖片來源(資料圖)

大觀言基金在廣發銀行託管2000多萬元,櫃檯銷售産品767萬元。由於大觀言基金資金鏈斷裂,産品無法兌付。值得注意的是,廣發銀行不良資産和不良率大幅上升,且撥備下降 。

銀行業頻出的“飛單”事件背後,總是隱藏著各式各樣的故事。

在廣發銀行北京分行不同支行中,共有14位客戶在銀行工作人員的推薦下購買了北京大觀言投資基金管理有限公司(下稱大觀言基金公司)的産品,結果投資方資金陷入困境,産品無法兌付。

自2012年起,大觀言基金大肆兜售其有限合夥産品,募集資金達8個多億,6家銀行為其託管近7億元。而隨著大觀言基金資金鏈斷裂,相關銀行也陷入“飛單”泥沼。廣發銀行為其託管2000多萬元,其中767萬元為銀行櫃檯銷售,至今均未能兌付。

目前,大觀言基金公司的負責人鐘自仁已被警方逮捕,據最新消息,案件已于2015年5月遞至法院。

對於此事,廣發銀行對《投資時報》表示:“據了解,大觀言基金公司以及由於該公司所引起的有關問題,目前已經涉及刑事案件,正處於公安機關偵辦過程中。事件發生後,我行北京分行高度重視。經內部調查發現:我行北京分行與大觀言基金公司從未有過代銷關係,事件係兩名我分行員工在‘大觀言公司’的利誘下,違反我行北京分行相關制度和紀律,私自參與基金銷售行為。分行已對涉事員工進行嚴肅處理(開除),並對全轄員工重申有關紀律。對受影響投資人提出的訴求,我行主張通過法律途徑解決。”

“飛單”再現

近年來,銀行“飛單”事件頻繁進入公眾視線,而兌付,始終艱難。

這一次,“飛單”的主角是廣發銀行。

該行曾在2012年前後為大觀言基金髮行的産品託管2000萬元左右的資金。共有5位客戶在廣發銀行工作人員的推薦下,分別在北京分行東直門支行和海淀支行櫃檯購買了大觀言基金,有767萬元規模的産品為廣發銀行櫃檯出售;另有9位投資者被客戶經理引薦到大觀言基金公司簽署合同。這14人中少數投資金額為50萬元,其他均在百萬元以上。

據《投資時報》記者了解,投資者簽訂的是《北京觀言遠達投資中心(有限合夥)有限合夥人入夥協議》和北京觀言融達投資中心(有限合夥)有限合夥人入夥協議》。無論是否在銀行櫃檯簽訂協議,這14位投資者手中的合同除去項目標的不同外,其餘內容及蓋章均類似。

上述兩個協議即對應兩個主要未能兌付項目,一是觀言吉祥煤業股權投資基金,投資于內蒙古吉祥煤業有限公司專項收購內蒙古吉祥煤業有限公司股權,將資金投入到煤業公司的擴建、改造工程中以獲取經營利潤,第三方擔保公司為中國京安信用擔保有限公司、撫州東臨公路投資管理有限公司。

另一個項目是觀言新天天然氣股權投資基金,投資于山西新天能源股份有限公司,號稱該資金將投入到能源公司的建設LNG項目中,擔保方為中鴻聯合信用擔保有限公司。這兩款産品根據時間和金額的不同,收益在11%-15%不等。然而經調查,前者為虛假擔保,後者則連項目都不存在。

記者了解到,廣發銀行為此開除的兩名員工是廣發銀行北京分行東直門支行副行長宋仕帥及一名理財經理,這兩人是大觀言産品的引入者。

據此前大觀言提供的名單,廣發銀行託管名單中,未兌付投資者目前為14人,託管金額為2000多萬元。而蹊蹺的是,知情人士告訴記者,東直門支行上報至分行的數字則為,投資者為50多人,金額為6000多萬元,與大觀言給出的數據相差甚遠。個中出入及真偽,記者尚未獲知真實結果。

銀行內控隱憂

事發之後,內部矛盾開始顯現出來。

知情人士告訴記者,對於需要兌付的資金,廣發銀行支行無法“自行消化”,而分行在是否兌付的問題上,有不同聲音—一種意見認為應該兌付給投資者,另一種則堅決反對,由此兌付一事便一拖再拖。2014年5月此事件立案後,使得兌付變得沒那麼迫切。

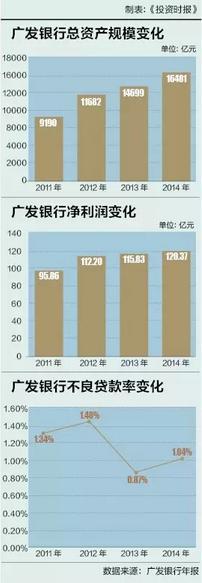

值得注意的是,無法“自行消化”的廣發銀行, 2014年不良資産和不良率雙升,並且撥備下降。2014年年報顯示,該行不良貸款餘額82.08億元,較年初增長32.37%;不良貸款率1.04%,較年初上升0.17個百分點;撥備覆蓋率170.4%,較年初減少9.77個百分點。

而關注類貸款一項,與上年相比,幾乎翻倍。2014年廣發銀行關注類貸款餘額為318.83億元,比2013年增加162.53億元,佔貸款總額的比例為4.03%,比上年上升1.84個百分點。

另外,廣發銀行資産減值損失93.47億元,較上年增加69.22億元,增幅285.48%。該行表示,主要是根據外部環境審慎計提貸款準備,以及加快處置核銷不良貸款消耗所致。2014年,該行累計清收處置不良貸款本金113.82億元。

利益鏈條深埋

據記者了解,大觀言基金並非通過官方途徑和銀行合作再由銀行代銷産品,而是隨機地通過與銀行的客戶經理私下合作進行銷售,再根據銷售情況給予銀行客戶經理高額的佣金提成。除去相應的好處費,根據金額不同,大觀言給予銀行客戶經理的銷售佣金在2%-5%之間。

某銀行員工告訴記者,在多起銀行“飛單”事件中,客戶經理及銀行更高職位的參與人員均獲利不菲,其利益可高達百萬甚至千萬,並且,引人注意的是,不少“飛單”是計入銀行業績的。

實際上,除了廣發銀行,業界盛傳民生銀行、華夏銀行、北京銀行、中國銀行、農業銀行也被牽扯其中。不過,前三者已經兌付了在其櫃檯購買的大觀言産品,而後兩者還沒能兌付。目前,相關消息記者尚未得到上述銀行確認。

值得注意的是,檢察院透露的資訊顯示,大觀言産品的擔保均為偽造,新天天然氣的項目更是子虛烏有,但即使如此,銀行仍為其開立了託管賬戶。

據大觀言給出的數字,大觀言先後與中行等共6家銀行簽訂託管協議,上述6家銀行託管的基金對應的金額分別為2000多萬元、1.5億元、1.95億元、1億元、4000多萬元、5000多萬元。也有投資者從建設銀行購買大觀言産品,但人數和涉及金額都較少。

民生銀行託管1.5億元,取得20%的股權,融資1.89億元。北京銀行託管1億元,取得10%的股權,融資8000萬元。另外,農業銀行託管資金5000萬元,90%的客戶是通過銀行窗口購買。

一位投資者對記者稱,此事的始作俑者為華夏銀行,華夏銀行員工牽頭聯絡了上述6家銀行圈內人士,簽署了相應的託管協議或代銷協議,而在事發之後,部分銀行使用委託貸款的方式進行解決,即由第三方出面收購投資方股權,後由銀行貸款給第三方,以此兌付“出事”産品。不過此傳言亦未得到華夏銀行證實。

以已兌付的華夏銀行為例,大觀言公司抵押了51%的股權給閩興投資公司,閩興兩次放款共1.7個億,為在此銀行櫃檯購買的客戶進行了兌付。2015年2月左右,該行又兌付了幾千萬元,共兌付了近2億元。

大觀言仍在開業

資料顯示,大觀言基金公司成立於2010年12月,註冊資本金人民幣5000萬元。其從事私募股權投資基金的管理與資産管理業務,重點投資礦産資源、能源與環保、高新科技、金融資産等領域。

據統計,大觀言四個項目募集資金近8個多億,吉祥煤業項目募集約4.6億,天然氣項目募集約2.1億元,端邦設備項目募集1.6億元,煤炭貿易募集近4000萬元。其中共涉及15個有限合夥,40個賬戶,近200多名投資者。産品投資門檻大多100萬元起,年息11%,期限為一年。

2014年5月25日鐘自仁被批捕,11月收案,今年3月公安機關對相關賬戶和煤礦進行保全查封。

值得注意的是,律師對受害人的合同進行鑒定,認為大觀言基金公司涉嫌詐騙,原因有四:擔保公司虛假;合同名稱與蓋章不符;公司超經營範圍;有限合夥人和連帶保證人不同。

但司法機關將該公司罪名認定為非法吸存,因其不具備跑路和錢財揮霍的要素。

需要指出的是,此案件並不允許律師進行閱卷,給投資者定位則是參與者而非受害者。目前雖然其主要責任人鐘自仁被公安機關逮捕,但大觀言基金仍舊“開門大吉”,只是更換了公司地址。