在首次衝擊IPO失敗兩年後,甘李藥業再次發起IPO。6月3日,證監會網站披露甘李藥業的IPO招股説明書,甘李藥業計劃募集資金15億元,用於建立行銷網路、胰島素産品項目建設及補充流動資金。

與首次申請IPO時相比,甘李藥業除了有彼時的啟明創投、高盛集團等機構投資者“撐腰”外,再次IPO的甘李藥業還引來博裕資本、高領資本的進入,機構股東持有甘李藥業股份過半數,成為甘李藥業IPO最大的受益者。

在多家知名機構的資本支援下,甘李藥業的業績突飛猛進,近三年營業收入年複合增長率達到32.71%。業績增長絕大部分則來自胰島素製劑,其佔甘李藥業主營業務收入的85%以上。與此同時,公司銷售費用佔收入比重連續3年超35%。甘李藥業曾被曝出商業賄賂醜聞,首次IPO也被認為因此終止,在此次IPO中,甘李藥業將業務合規列入投資者需要關注的“風險因素”中。

營收依靠單一産品

6月3日,甘李藥業披露的最新招股説明書顯示,此次IPO甘李藥業計劃募集15億元資金,用於行銷網路建設、重組甘精胰島素産品美國註冊上市、胰島素産品産業化、補充流動資金4個項目。

甘李藥業成立於1998年,創始股東分別為通化東寶、通化安泰克及甘李藥業現實際控制人甘忠如。甘李藥業的命名,來自甘忠如及通化東寶現董事長、實際控制人李一奎,兩人為北大生物系同學。

甘李藥業主營業務為治療糖尿病的胰島素藥品及注射劑的研發、生産和銷售,是目前國內唯一一個擁有三代胰島素上市産品的制藥企業,産品包括速效人胰島素類似物(賴脯胰島素,速秀霖)、長效人胰島素類似物(甘精胰島素,長秀霖)、預混胰島素類似物(精蛋白鋅重組賴脯胰島素,速秀霖25)。

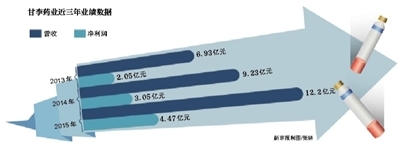

依靠掌握産業化生産重組胰島素類似物技術,甘李藥業近年業績增長迅速。招股書顯示,2013年至2015年,甘李藥業營業收入年化複合增長率達到32.71%,由2013年度的6.93億元增至2015年度的12.2億元;同期,甘李藥業凈利潤年化複合增長率達到47.83%,由2013年度的2.05億元增至2015年度的4.47億元。

取得如此快速的業績增長,主要依賴於甘李藥業的“長秀霖”産品,且近年來甘李藥業對其依賴愈來愈嚴重。2013年-2015年,甘李藥業重組甘精胰島素“長秀霖”銷售額分別為6億元,7.83億元,11.39億元,年複合增長38%;同期“長秀霖”銷售額佔甘李藥業營收比重為86.58%、84.56%、93.96%。

2002年,甘李藥業研製出中國第一支長效人胰島素類似物“長秀霖”,該産品與甘李藥業此前研製出來的“速秀霖”被稱為“三代胰島素”。2005年底,長秀霖在國內上市第一年即實現銷售額1000萬元,2015年,“長秀霖”實現1004萬支的銷售量,銷售額突破11億元。

過於依賴單一類産品,是甘李藥業未來發展可能存在的巨大挑戰。甘李藥業在招股書中提示風險稱,一旦替代産品或競爭對手推出類似産品或新品,都可能導致公司業績大幅波動。

現實中,甘李藥業正面臨著這種風險。目前甘李藥業研發儲備上僅有“三代胰島素”一項6個産品,2015年的研發費用僅3000余萬元。同為生産胰島素産品的上市公司通化東寶,其“三代胰島素”即將完成臨床試驗,並將研發其他多項産品,2015年的研發費用則為甘李藥業的1倍,達到6242萬元。此外,甘李藥業還面對著佔據在國內胰島素市場70%份額的跨國企業的競爭,甘李藥業的市場佔有率僅2.23%。

機構股東持股佔半數

甘李藥業在招股書中表示,作為民營企業,公司融資渠道相對單一,在自有資金之外,主要通過銀行貸款融資。作為唯一一家有重組胰島素類似物産品上市的國內企業,甘李藥業一直是機構投資者追捧的熱門企業,在融資渠道單一情況下,機構投資者成為甘李藥業的“輸血機”。

招股書顯示,截至2015年底,甘李藥業21名股東中,除去實際控制人甘忠如及兩位一致行動人、員工持股平臺外,其餘股東均為投資機構,持有甘李藥業53.87%的股份。

啟明創投是僅次於實際控制人甘忠如的第二大股東,其通過明華創新、天津啟明、北京啟明和蘇州啟明,共持有甘李藥業22.8%的股份。而啟明創投也是最早進入甘李藥業的機構投資者,2009年5月,啟明創投通過明華創新投資7000萬元“輸血”甘李藥業,獲得14%的股權,甘李藥業彼時整體估值5億元。

2011年4月,甘李藥業創始股東通化東寶為了解決同業競爭問題,4.56億元出售持有的29.43%甘李藥業股權,甘李藥業整體估值增至15.5億元,這些股份被機構悉數接盤。其中啟明創投通過明華創新、天津啟明、蘇州啟明以1.85億元接盤12.01%股份,高盛集團全資子公司GS Direct 9500萬元受讓6.13%股權,中信集團旗下STRONG LINK受讓6.77%股份,對價1.05億元。

2012年,甘李藥業整體變更為股份制公司,高盛集團旗下北京高盛再出資4000萬認購159.58萬股;航太基金以9200萬元總價認購367.02萬股,景林投資以6000萬元認購239.36萬股。同年甘李藥業啟動IPO,中信證券為其上市保薦機構。

第一次IPO在2014年上半年宣告中止後,部分機構投資者選擇退出。2014年11月,包括啟明創投、北京高盛、景林投資等7家機構出售部分股權。而接盤方為Wintersweet、Hillhouse,其中Wintersweet受讓5.03%股權,耗資5.03億元,Hillhouse受讓6.76%股權,耗資6.76億元。此時,甘李藥業估值為100億元,相比2011年接盤通化東寶股權時的15.5億元估值,增加5倍多。

銷售費用連續兩年增長

在首次IPO期間,捲入商業賄賂醜聞,讓甘李藥業陷入輿論風波,這也被業內解讀為IPO進程中止的原因。

2013年9月,媒體報道稱,甘李藥業醫藥代表舉報甘李藥業至少從2008年就開始了商業賄賂工作,其行賄的主要對像是各大醫院內分泌科的醫生,甘李藥業內部制定了詳細的回扣規則。

商業賄賂醜聞被媒體曝光後,2014年1月,媒體再報道,湖北警方正式批捕甘李藥業駐湖北的7名醫藥代表,其中包括省級銷售經理、區域經理和醫院代表。對此甘李藥業回應稱湖北的商業賄賂屬個人行為。

甘李藥業被曝光的商業賄賂醜聞至今未有結論,但甘李藥業業績自2009年後確實迅速發展。2009年時,甘李藥業尚只是一個收入8500萬元、利潤1000萬元的中小型醫藥企業。2010年甘李藥業實現營收1.64億元,凈利潤3592萬元,到2012年,甘李藥業營收接近7億元,利潤總額約為1億元。

對於業績的迅速增長,甘李藥業歸功於其覆蓋面較廣泛的銷售網路。而大規模的銷售人員匹配,是甘李藥業的競爭優勢。招股書顯示,甘李藥業銷售類崗位的人員配置是930人,佔到總人數的53.45%。截至2015年底,甘李藥業已與75家經銷商建立了長期穩定的合作關係,産品在全國近5000家縣級以上醫院均有銷售,其中三級以上醫院1000余家。

招股書顯示,2013年至2015年,甘李藥業銷售費用分別為2.77億元、3.42億元、4.37億元,銷售費用佔收入比重均超過35%。其中會務費、業務宣傳費佔大部分,2013年至2015年上述費用分別為1.7億元、2.19億元、2.63億元,3年合計6.52億元。

甘李藥業稱,公司採用了以自身專業化學術推廣團隊為主,以代理模式為輔的行銷模式。學術推廣包括醫生教育及患者教育,醫生教育主要採用區域會議、省級會議、城市會、院內會及科室會等形式。

在2015年,甘李藥業還取消了銷售主管職級,共涉及100多名銷售主管,除部分銷售主管升職為銷售經理外,其餘大部分轉為銷售代表。

而在本次IPO募集資金中,甘李藥業將使用近三成的募集資金,約2.43億元用於行銷網路的建設,以實現全國銷售網路的覆蓋。

銷售網路的擴大,人員的增多,也可能成為甘李藥業發展中的挑戰。在招股説明書中,甘李藥業將業務合規列入投資者需要關注的“風險因素”中。甘李藥業表示不能完全排除經銷商或個別員工在藥品購銷活動中存在不正當的商業行為,這將對公司的經營業績産生嚴重不利影響,進而可能導致公司業績大幅下滑。

(責任編輯:李春暉)