2015年度中經産業景氣指數:工業經濟深度調整

- 發佈時間:2016-03-14 10:21:59 來源:經濟日報 責任編輯:王斌

由經濟日報社中經趨勢研究院和中國社科院數量經濟與技術經濟研究所共同編制的《中經産業景氣指數2015年度報告》3月14日發佈。年度報告分為工業、裝備製造、煤炭、石油、電力、鋼鐵、有色金屬、水泥、化工、家電、服裝、乳製品共十二個部分,以季度報告為基礎,對上述行業和領域2015年的現狀和2016年的趨勢進行全景式分析與研判

“十二五”以來,隨著國內外形勢的變化,我國經濟逐步進入增速放緩、結構優化、動力轉換的“新常態”,經濟發展呈現出新的特點。經濟轉型升級具有一定的複雜性,特別是在我國現階段面臨更大的挑戰。2015年,經濟增速換擋、經濟結構調整陣痛、前期刺激政策消化的特徵更為明顯,工業行業的傳統領域承受了更大壓力。

傳統工業景氣指數呈下行趨勢

2015年,中經工業景氣指數雖然環比下降有所放緩,但總體呈現明顯下降趨勢。石油、鋼鐵、水泥、煤炭行業景氣指數下降最為顯著,2015年第四季度分別較2014年第四季度下降4.0、3.2、1.45和1.2個百分點。裝備製造、電力、有色金屬、化工、家電、服裝、乳製品等行業景氣指數除個別時段略有波動外,均延續了平穩下降走勢。2015年一至四季度,裝備製造業景氣指數下降0.7,電力行業景氣指數下降0.4,有色金屬行業景氣指數下降0.4,化工行業景氣指數下降0.4,家電行業景氣指數下降1.0,服裝行業景氣指數下降1.0,乳製品行業景氣指數下降0.3。

“十二五”時期,中經工業預警指數有四分之三的時間處於偏冷的“淺藍燈區”,2015年中經工業預警指數繼續下降,全面位於“淺藍燈區”的下半區。煤炭和鋼鐵行業形勢最為嚴峻,煤炭行業預警指數已經連續7個季度處於過冷的“藍燈區”,2015年後兩個季度鋼鐵行業也由“淺藍燈區”轉變為過冷的“藍燈區”。裝備製造、電力、有色金屬、服裝行業預警指數均延續2013年以來偏冷狀態,石油、水泥、化工則從2014年中後期由正常的“綠燈區”轉變為偏冷的“淺藍燈區”,家電行業2015年第二季度也轉變為偏冷的“淺藍燈區”。相比之下,乳製品行業雖然2015年前三季度位於偏冷的“淺藍燈區”,但第四季度又返回到正常的“綠燈區”。

工業經濟進入深度調整階段

在新舊動力轉換還未到位、産能過剩形勢依然嚴峻、製造業成本優勢面臨嚴峻挑戰的背景下,2015年,工業經濟存在較大的下行壓力,市場需求不振、價格持續下降、成本居高不下、應收賬款持續偏高等因素制約著工業企業生産經營狀況的改善。

國際市場不穩定因素增多。世界經濟走勢仍不確定,國際金融危機對世界經濟增長的影響依舊延續,全球需求尚未徹底走出低迷,國際貿易增速已經連續三年低於世界經濟的增長率。截至2015年底,美國西得克薩斯輕質原油(WTI)收盤價格報34.73美元/桶,布倫特油價報36.88美元/桶,創下7年多來的新低。原油價格的持續大跌,導致下游石化行業市場心態低迷,等待效應初顯,市場需求疲軟,進而對價格形成打壓。國際市場有色金屬價格大幅下挫,我國有色金屬行業進出口受到了較大衝擊,2015年我國有色金屬進口額861億美元,同比下降13.9%,出口額為446億美元,同比下降42.2%。

國內工業品市場需求疲軟。2015年最後一週的環渤海動力煤價格指數為372元/噸,比2014年同期下降了153元/噸,降幅達到29.1%;根據中國鋼鐵工業協會統計數據,截至2015年12月,螺紋鋼價格已跌至1993年以前的水準;2015年12月全國市場水泥(P.O 42.5散裝)平均價格為242元/噸,同比下跌65元/噸,跌幅達21.2%;PVC通用樹脂市場年均價格跌幅逾12%;燒鹼價格降幅6%;電石價格降幅12%;甲醇價格降幅更是達到20%;家用電冰箱産量同比下降1.9%,房間空氣調節器産量與2014年基本持平,家用洗衣機産量僅同比增長0.7%。

傳統行業産能過剩局面依然沒有改變。近年來我國鋼鐵産能利用率持續下降,目前已降至70%左右,低於合理水準。據中國水泥協會初步統計,2015年全國熟料産能利用率僅為67%,水泥産能利用率也低於70%。但是同時也應該看到,行業産能過剩具有較強的結構性,往往是中低端領域供大於求和高端領域供不應求並存。以有色金屬行業為例,長期以來,我國有色金屬行業主要集中在産業鏈的中低端,同質化發展和低水準重復建設現象突出,高耗能冶煉環節存在較為嚴重的産能過剩,但與戰略性新興産業和高新技術産業相關的高端材料仍有較大發展空間。據有色金屬工業協會資料顯示,在電動汽車快速發展的背景下,與動力電池密切相關的材料需求增加,2015年國內對碳酸鋰的需求增加了30%,相關産品價格大幅上漲。

“去庫存”壓力依然較大。根據中經産業景氣指數,經過初步季節調整,除鋼鐵行業2015年産成品資金有所下降之外,裝備製造、化工、煤炭、水泥、有色金屬、家電等行業産成品資金均繼續增長。裝備製造業2015年四個季度産成品資金同比增長率均超過7%,其中三個季度的增長率更是在10%以上;有色金屬行業四個季度産成品資金同比增長率也均高於6.5%;煤炭行業産成品資金增長率除第三季度之外,也均超過了7%。

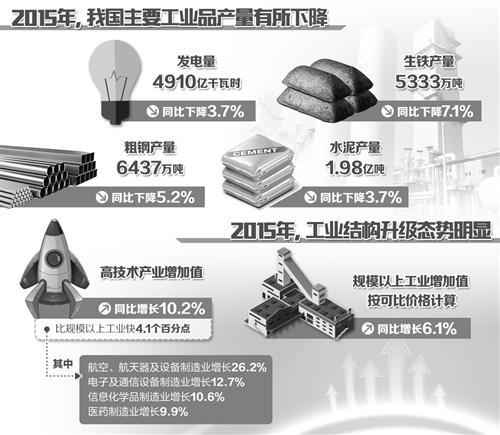

企業經營面臨挑戰。2015年,我國主要工業品産量有所下降。其中,發電量為4910億千瓦時,同比下降3.7%;生鐵産量5333萬噸,同比下降7.1%;粗鋼産量6437萬噸,同比下降5.2%;鋼材産量9528萬噸,同比下降3.4%;水泥産量1.98億噸,同比下降3.7%;十種有色金屬産量423萬噸,同比下降4.6%;硫酸和燒鹼産量分別為759萬噸和253萬噸,同比下降0.5%和4.2%。部分行業利潤出現較大幅度下滑。根據中經産業景氣指數,經過初步季節調整,2015年,鋼鐵行業三四季度利潤同比下降幅度均超過90%;有色金屬行業雖然前半年利潤同比仍有所增長,但三四季度利潤同比降幅均超過20%,四個季度行業虧損面均超過20%;除一季度之外,水泥行業利潤總額四個季度同比降幅均超過30%,四個季度行業虧損面均超過25%;煤炭行業利潤總額四個季度同比降幅均超過50%。

從業人數有所下降。根據中經産業景氣指數,經過初步季節調整,2015年,雖然規模以上工業企業從業人數呈逐季遞增的趨勢,但各季度同比均呈現負增長,並且降幅有所擴大。從業人數有所下降一方面受“機器替代人”技術發展趨勢的影響,另一方面也是傳統行業調整的結果。根據中經産業景氣指數,經過初步季節調整,截至2015年第四季度,鋼鐵行業從業人員已經連續6個季度同比下降,而且降幅逐步擴大;2015年後三個季度,水泥行業從業人員出現了同比小幅下降;2015年第四季度,有色金屬行業從業人員也呈現同比下降趨勢。

工業領域供給側結構性改革迫在眉睫

未來一段時期,我國仍處於轉型期,結構調整的“陣痛”還未結束,傳統行業仍面臨衝擊。經模型測算,2016年一二季度的工業景氣指數分別為91.9和91.8,繼續平穩下行。反映企業家對2016年一季度企業經營狀況預測的預期指數為109.9,比2015年四季度企業經營狀況判斷的即期指數低5.7點,比2015年三季度的預期指數低6.8點。

短期內,傳統行業調整壓力將繼續存在。經模型測算,2016年一二季度鋼鐵行業、水泥行業、有色金屬行業、電力行業、煤炭行業、石油行業、化工行業、裝備製造業工業景氣指數仍維持在較低水準,鋼鐵行業和煤炭行業預警指數依然處於過冷的“藍燈區”,而水泥行業、有色金屬行業、電力行業、石油行業、化工行業、裝備製造業的預警指數依然在偏冷的“淺藍燈區”。2016年乳製品行業景氣指數或將呈現明顯回升趨勢,處於正常的“綠燈區”運作,且企業家對未來行業發展走勢的判斷較為樂觀。

國內外市場形勢依然嚴峻。國際經濟環境不容樂觀,主要經濟體經濟復蘇趨勢並不明朗,世界經濟秩序發生新變化,發達國家再工業化和新興經濟體加快推進工業化進程帶來了壓力,新一輪的産業變革逐漸深入,國際市場環境更加多變。另一方面,國內經濟增速放緩,投資需求呈回落態勢。2015年固定資産投資(不含農戶)55.1萬億元,扣除價格因素同比實際增長12.0%,增速較上年回落2.9個百分點;全年全國房地産開發投資9.6萬億元,比上年名義增長1.0%(扣除價格因素實際增長2.8%),其中住宅投資僅增長0.4%;房屋施工面積73.6億平方米,增長1.3%,其中住宅施工面積51.2億平方米,同比下降0.7%;房屋新開工面積15.4億平方米,比上年下降14.0%,其中住宅開工面積為10.7億立方米,同比下降14.6%。中國社科院經濟學部出版的《2016中國經濟形勢分析與預測》對2016年我國GDP增長率預測為6.6%至6.8%,略低於2015年的水準;經濟結構調整更加深入,第二産業增速進一步下降,2016年增長率下降至5.6%。

“去産能”“補短板”“促升級”

目前,我國工業已出現明顯結構升級態勢。2015年,規模以上工業增加值按可比價格計算比上年增長6.1%,高技術産業增加值比上年增長10.2%,比規模以上工業快4.1個百分點,其中,航空、航太器及設備製造業增長26.2%,電子及通信設備製造業增長12.7%,資訊化學品製造業增長10.6%,醫藥製造業增長9.9%。但傳統行業依然是工業主體,在需求結構和增長方式轉變的情況下,傳統行業的調整仍是工業升級的重點。2015年底,中央經濟工作會議提出“去産能、去庫存、去杠桿、降成本、補短板”五大任務,供給側結構性改革成為2016年的工作重點。

化解産能過剩是傳統産業升級的關鍵。嚴格執行行業準入標準和行業行為規範,強化環保、能耗、技術標準的約束作用,合理引導企業投資,堅決杜絕低水準重復建設。充分認識“去産能”的重要性和艱巨性,積極推進兼併重組,發揮行業協會、大型企業的作用,加強資源型城市和區域的産業轉換,推動新興産業的發展,進一步完善退出機制,制定實施處置“僵屍企業”總體方案,利用工業企業結構調整專項資金,加大特困行業過剩産能化解支援力度,創新金融服務機制,合理安排轉崗人員。

目前,我國傳統行業的供需矛盾不僅體現在數量上的不匹配,更為重要的是結構性錯位,傳統行業高端領域的供給嚴重不足。傳統行業高端環節發展薄弱,一方面無法對我國新興産業發展形成有效支撐,另一方面也制約了傳統行業自身轉型升級。充分利用新一輪技術革命和産業革命,進一步加強創新投入,著重于核心技術和關鍵技術的自主研發、協力攻關,重視成果轉化和産業化,鼓勵傳統産業向産業鏈高端延伸,積極推進傳統産業與新興産業間的融合,消除産業發展技術和政策瓶頸,提高傳統行業全要素生産率,重視傳統行業自主品牌的塑造,切實提高行業國際競爭力,為行業發展注入新的活力和動力。