境外房産投資逐年飆升 離岸資産多元配置成趨勢

- 發佈時間:2015-07-09 16:23:19 來源:中央人民廣播電臺 責任編輯:王斌

隨著中國高凈值人群崛起,進行離岸資産配置,包括境外保險、股票、基金、房産投資成為一種趨勢, 尤其境外房産投資金額逐年飆升。美國房地産協會2014年統計數據顯示, 來自中國的購房資金高達154億美元;澳洲海外投資審核委員會(FIRB)最近12個月的統計顯示:來自中國的房産投資者已超越美國和加拿大,成為該國第一大海外投資購房人群,去年總投資額超過60億澳元;新加坡基金和保險份額的8%被中國富裕客戶“佔領”。

當下歐洲不少國家推出了所謂“黃金簽證”即“買房送移民”,受到國內高凈值人群追捧。一些移民仲介公司和房産銷售公司也借勢推銷海外房産業務。到底該如何研判這種投資思潮?如何辨別投資移民和房産投資盈利與否的利弊?中國高凈值家庭該依據什麼標準來進行投資移民規劃和離岸資産配置?

終結過時資産配置思維

對以上諸多問題,筆者借用大片《終結者》的經典臺詞來評説:不隨需求和市場而改變,You are terminated(財富將會終結)!當然,筆者並不是要終結海外投資這種資本配置行為,也不是要終結移民行業本身,而是期望終結高凈值人群未經深刻思考就做出與財富真實需求相違背的“舊”投資移民思維,錯配資産,以致讓資産趨向“覆滅”之地,還落得個“錢多人傻”的名聲。同時,還要終結部分移民公司和地産銷售公司僅從自身利益出發,唯利是圖的銷售成交模式,讓國民財富白白地為他國貢獻了GDP。

舉個例子,很多仲介公司向客戶推薦這樣的項目:投資者購買25萬歐元房産可獲得塞普勒斯居住權,50萬歐元房産可獲得葡萄牙、西班牙居住權,50萬美元房地産可獲得土耳其居住權,甚至只需15萬歐元就可得到拉托維亞、塞爾維亞居住權。然而,葡萄牙、義大利、希臘、西班牙現在被戲稱為“歐洲四豬國”,塞普勒斯在歐盟則連“豬”都算不上。那些為從中國富人身上“吸血”而推出的移民政策,在筆者看來根本就是移民陷阱而非餡餅!因為投資者一旦落入這些國家挖好的稅務體系陷阱,特別是徵收遺産稅、房地産稅、全球資産統籌徵稅的歐洲國家,伴隨而來的便是繳納與自身財富規模和收入相匹配的重賦稅。無獨有偶,當中國富豪擠破頭要申請EB-5移民美國的時候,美國高凈值人群卻為了規避高額稅收,僅2015年前三個月就有1513人放棄了美國國籍,而選擇了其他國籍。到底誰的選擇更加愚蠢,抑或更加明智?

而“高福利”是移民仲介公司向中國高凈值人群推介項目時的另一個噱頭。其實,在歐洲、北美和英聯邦國家,所享受的公共福利和你擁有的財富規模成反比,收入越高,資産越多,所承擔的社會責任就越多。因為其政府需要高凈值人群繳納的稅金來支撐其養老體系和中低收入的保障機制。而來自中國的富裕階層就可能成為為其“做貢獻”的冤大頭。

因此,終結錯配投資移民和盲目購房消費的思維是關鍵!其實,離岸資産配置和房産投資是根據影響房價變化的經濟指標進行長期數據分析來選擇投資方向的經濟行為,並不是簡簡單單看著優惠政策,憑藉自己喜好,就做出消費購買行為。在此,筆者期望移民仲介公司和海外房産仲介切實負起責任,讓有投資移民考慮的中國高凈值家庭在充分了解移民本質和內幕的情況下選擇真正值得去的地方。同時,期望海外房産銷售仲介能跳出簡單的賣房模式,切實根據市場的優勝劣汰、房産的價值和功能幫助購買者做出正確的房産區域和項目選擇,建立離岸資産避風港,實現房産財富持續穩定增長。

規避風險有道可循

與此同時,中國高凈值人群進行離岸資産配置時,還要注意規避政策和市場風險。比如投資房産,從全球經濟20強的國家和地區中篩選比較靠譜,以最大限度規避資金欺詐、發展商破産、産權糾紛等風險;要規避與中國有經濟重大衝突、軍事衝突、政治衝突、意識形態嚴重分歧的國家和地區,如中國台灣、土耳其、菲律賓等;還要避免到非永久産權的國家和地區投資,如馬來西亞,泰國等都是租賃權為主的國家。

匯率、貸款、管理、稅務和法律及認知等風險也是離岸資産配置時需要規避的。比如在匯率方面,盡可能選擇強勢貨幣,如美元,或者已調整到位的大宗商品貨幣,如澳元和加元,而長期看貶的日元、盧布計價的房産應該短期回避。對於包括貸款、管理、稅務和法律等風險在內的可控性風險,可以依賴專業化服務機構的幫助加以規避。比如,貸款找銀行專業Broker作貸款預評估審核,每年支付固定費用給認證會計師和律師做稅務統籌安排和法律文件起草等。

對於認知風險,中國高凈值人群應跳出以往在國內投資的慣性思維和方法,比如追求短平快的投資思想,只看優惠和低價格的市場入手判斷標準,簡單以個人喜好為導向而非按照市場需求為依據來篩選産品等,以避免由此導致悲催結局。

總之,千萬要搞清楚這些風險,以免在離岸資産配置過程中不僅沒有抄到底,反而被抄底。

資産多元配置成趨勢

胡潤研究院2015年發佈的《海外置業趨勢報告》顯示,高達80%的受訪高凈值人群表示在未來有投資海外需求,其中半數有移民想法,購房需求的比重高達6成。只有放眼全球,精心佈局資産結構,才能更好地抵禦市場風險。

筆者認為,除了在多個資本市場投資以分散風險外,還可以建立以房産作為融資的多種獲利平臺和盈利模式,比如貨幣盈利模式、利率盈利模式、匯率盈利模式、對衝市場盈利模式等。

貨幣盈利模式。唯有借出錢來才能真正跑贏通脹!離岸資産可選擇投資海外股票、國債、基金等,但無論哪種都是我們把資本借給了金融機構或上市公司。唯有投資房産時,才有機會從銀行尋求融資,把錢“借出來”,從而實現貨幣的盈利機制,即使真實房價沒有獲得增長,但通過貨幣的超發與貶值、推遲債務的償還等手段,真正跑贏通脹,而房産恰恰就是最佳抵押物。

利率盈利模式。把房産配置在不同市場中,必然在兩個不同央行主導的金融體系內産生兩個利率,從而發生利率差。比如,筆者曾把澳洲的房産作抵押獲得西太銀行5年4.79%的還息貸款,再把它投資到國內年收益為12%的信託産品中,從而獲得無風險的7%的利率套利。這種得盈利模式完全脫離了房價的漲跌對於投資收益的影響。

匯率盈利模式。很多人立刻聯想到在人民幣貶值預期下應該買入美元,因為其國際貨幣結算地位未來20-30年很難動搖。但買入美元,不如借入美元;若不能借入美元,不妨選擇更加活躍、有套利空間的貨幣類別,如大宗商品交易貨幣的代表加元或者澳元。因為我們希望通過貨幣的匯率變化在兩個資本市場進行“乾坤大挪移”,以實現外匯變化的交易利差;顯然,房産成為借入(貸款)貨幣的最佳載體。

對於對衝市場盈利機制,最好的案例就是李嘉誠先生。對在兩個或多個資本市場進行資産佈局的投資者而言,市場的漲跌都是盈利機會,上漲週期的盈利是資産價格和規模,下跌週期的盈利是低價收購的優質資産本身和現金流。而身處單一資本市場的國內房産財富擁有者卻只能祈禱房價上漲,否則就會遭受資産價格和現金流枯竭的雙重打擊。“贏”得市場比簡單“盈”余更有價值和意義。

研判最佳入市風口有訣竅

雷軍的母豬飛天的風口理論有現實案例,也被很多人頂禮膜拜。而對於離岸資産配置時機或“風口”把握的問題,筆者認為可以根據租售比、收入比、失業率、空置率、租金回報率、貸款利率、GDP 增長、人口增長率等歷史數據和要素進行研判,並放入週期模型以對未來市場走勢的概率進行推演。

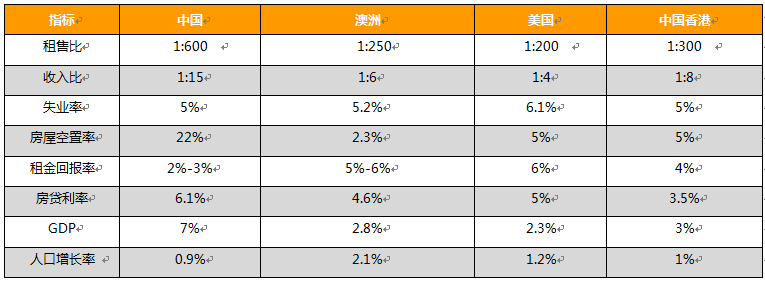

表1 四個國家和地區有關經濟數據比較

舉例而言,從中國、澳洲、美國、中國香港的有關經濟數據比較可以看出,在合理和安全的租售比、收入比情況下,選擇人口增長率高、失業率和空置率較低,租金回報率較高和低貸款利率相匹配的國家和地區,才是應該考慮的最佳投資目的地。

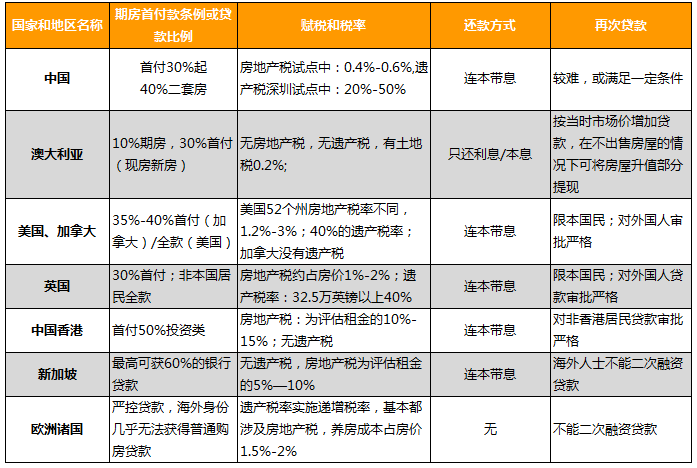

表2 七個國家和地區有關信貸和稅務比較

從表2中7個國家和地區的信貸和稅務對房價的影響要素分析來看,選擇可提供房産抵押和融資、低維護成本、低稅率、無遺産稅的國家和地區進行投資才是明智之舉。

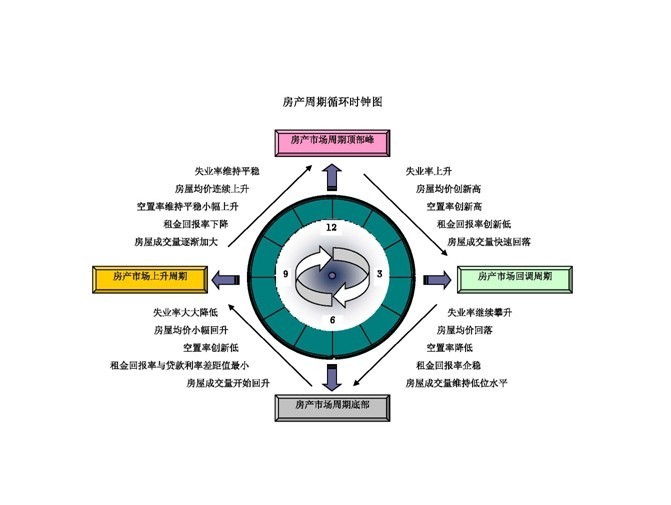

此外,對於離岸資産配置的時機和趨勢,筆者根據自身十幾年的投資實踐經驗而精心繪製了“房産週期迴圈時鐘圖”,投資者可以依據其中原則進行市場趨勢研判,以確定最佳投資時機。成功、職業的投資者通常會選擇處於6點鐘數據指標的房産市場,從而保證處於市場上漲週期內獲得資本溢價。(文/劉磊,中國外國專家局外聘專家,離岸資産配置專家,國際註冊高級理財規劃師)