過去的3個月A股到底發生了什麼 終於有人説清楚了

- 發佈時間:2015-10-14 13:33:37 來源:大河網 責任編輯:楊菲

8月風向已變

2015年7月,美團預計E輪融資10億美金、估值150億美元。然而在兩個月之內,美團連續兩次下調估值,目前估值下調為100億美元左右;同時,在今年3月女性購物分享及導購社區蘑菇街的D輪融資中,原本計劃融資3億美元,估值20億美元,但在五個月後估值降為16億美元,著名私募股權投資公司凱雷集團已不再參加投資談判。

隨著2015年8月A股地震,以及在美上市的中國概念股集體褪色,從投資機構到創業公司,資金的鏈條在收緊。很多創業者驚呼“竭盡所能地籌集一切你能拿到的資金,因為市場正在轉變風向。”

寒冬之前發生了什麼?

在分析寒冬的成因之前,我們有必要分析一下寒冬之前市場為什麼會過熱,泡沫之所以會破,肯定是有人把它吹得過大。

寒冬之前是盛夏

幾年前,一家科技企業上市後才可能步入“十億美金俱樂部”,但如今眾多非上市科技企業已經達到了這一量級,甚至一些知名公司通過VC的融資就已經達到或超過十億美金的估值,十億甚至百億美金的收購也經常見諸報端。

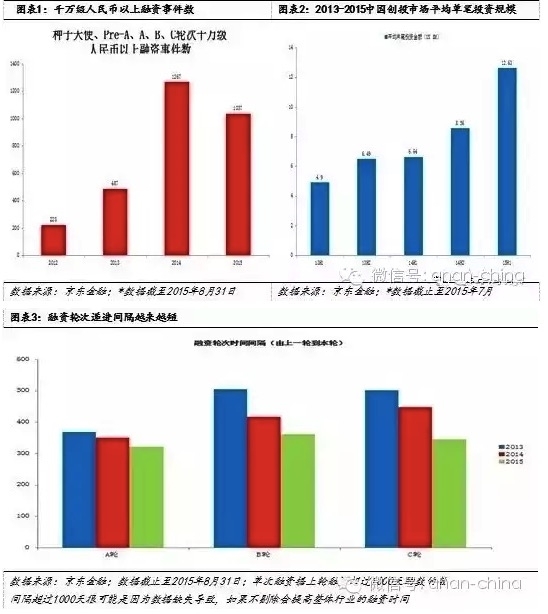

另外,早期的天使、A輪階段,創業公司估值也大幅提升,2014年所有投資機構都在瘋狂搶項目,之前不太常見的幾千萬甚至上億美金的融資開始變得常見,創業項目每輪融資之間的時間差也迅速縮短,甚至上一輪剛結束就漲價幾倍,再接著開始下輪新融資的情況也變得“合理”且頻繁起來。多位資深投資人曾指出,從2014年到2015年中,創業項目的估值飆升一層層傳導,最早是C輪貴,後來是B輪貴,再後來A輪也開始貴了。

由圖表1可以看出,2015年上半年一級市場股權投資仍然極其活躍,雖然只統計到8月底,但千萬級人民幣以上的融資事件很快就要追平2014年全年的數量,可見今年一級市場的投資金額將超越歷年同期;另外,從單個項目的平均融資額、各輪次之間的時間差來看,都足以説明這個市場的火爆程度;直觀來説,沒有哪一年能比今年上半年更能突出一級市場的繁榮現狀,孵化器總是爆滿,咖啡廳裏擠滿了創業者和投資人,企業從不缺錢。

一級市場熱錢的來源與歸宿

如同弗裏德曼所説,每一輪通貨膨脹的核心因素都是貨幣因素。放到資本市場上,我們同樣可以認為,任何一輪估值泡沫的興起,其背後的核心因素都是貨幣。自然而然,我們想問:這些一級市場的熱錢都是從哪來的?

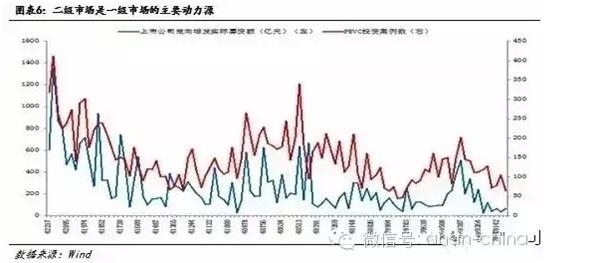

以2014年9月為界,我們統計了並購、風險型、成長型等産業基金的募集情況,將具有上市公司背景的基金提取出來。數據顯示,2014年9月之前,上市公司參與産業基金的動機還不強,總共只有33支,佔比僅3.9%。但是隨著2014年下半年二級市場的上漲,上市公司紛紛參與産業基金,以至於在2014年9月~2015年9月(18日)一年中達到215支,佔所有新成立的産業基金58.9%,並且在7月份達到頂峰,當月新增33支,是2014年9月以前好幾年的量。但在股災開始後的8月,具有上市公司背景的新增産業基金立即降溫,僅有13支。而截止9月19日,更是僅新增3支基金。由此可以推斷,在此輪暴漲中,二級市場極大地影響了一級市場融資額。

為什麼上市公司這麼熱衷於發起並購基金?我們分析如下:為配合各相關方對股價的訴求,上市公司也十分熱衷於資本運作,通過給自己搭配各種題材,從而炒高股價(在牛市的背景下,某上市公司一旦有並購預期,股價往往是扶搖直上的);但上市公司如果直接參與收購項目,一般需要證監會審批,中間的流程極其複雜。因此,近兩年來興起了産業並購基金:即由上市公司作為LP出一部分資金,委託私募機構進行管理,同時再公開募集一部分資金,成立産業並購基金,去收購相關的非上市項目,然後等到合適的時機,裝入到上市公司中。

從另一角度來看,對於一級市場投資機構來説,最終的退出渠道只有IPO與並購。在2014年7月到2015年7月期間,上市公司定向增發募資額大幅上升,並且與投資案例數相關性非常高。其實,最終接盤這些項目的資金還是源於上市公司,而上市公司的資金來源於公開或非公開的增發。所以,從上市公司定增(我們篩選出融資收購其他資産、項目融資、配套融資、集團公司整體上市等項目)數額中,可以看出定增募資金額上漲的時間段,也就是一級市場投資最火的時候,所以我們從另一個角度證明了二級市場是一級市場的核心動力源,並且一級市場大量項目的最終歸宿就是被並購。

通過以上分析,我們可以得出如下結論:此輪泡沫中,除了政府鼓勵因素外,二級市場為一級市場提供了主要助推力,其聯動效應明顯。

一級市場寒冬為什麼會來?

1、二級市場向一級市場穿透效應

上文中,我們已經證明了一級市場與二級市場具有明顯的聯動效應,二級市場是一級市場的核心動力源。自然的,如果二級市場出現了問題,一級市場的支援因素便不復存在。

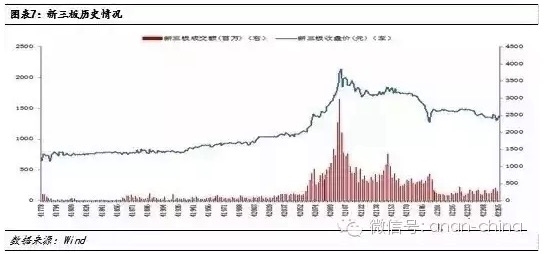

在寒冬之前二級市場火爆的過程中,資本對網際網路概念的追逐達到了瘋狂的地步。由於上市的網際網路股票較少,這種瘋狂只能被僅有的幾隻網際網路股票消化:暴風影音(300431.SZ)連拉33個漲停板,市值一度達到250億元人民幣,甚至超過了行業龍頭合一集團(YOKU.N)的估值。二級市場的持續火爆,也給一級市場營造了“無限流動性”和“百倍PE”的海市蜃樓。相對於A股,創業板更早就被拉升,新三板也在今年三四月份爆發,從最初每日交易額只有數億元,到4月一度日成交額達到50億元。

其實,早在2014年下半年,張穎、徐新等資深投資人已經向市場屢屢發出警告:

·張穎:熟悉我們這個行業的人可能都知道今年很多基金融到錢了,大家拼命做案子,包括我們在內的幾家比較主流的基金,今年截至到今天所投資的案子數量都比去年的2倍還多。可這樣的態勢還能延續多久呢?一個基金的體量、團隊決定了其投資的案子數量和速度,現在看起來,盲目樂觀是非常危險的。

·徐新:創業企業的估值已經偏離公司基本面,出現泡沫。

2015年8月19日至26日,A股市場繼“端午劫”後連續暴跌,尤其是8月24日(星期一),全球市場集體被傳染,歐美股市、匯市、黃金、大宗商品交易、期貨等市場全線快速大幅下跌。8月24日晚美股開盤,阿裏股價突然暴跌13%至每股58美元,後止跌回升。當日176隻中概股中僅5隻上漲,其餘均暴跌,18隻中概股跌幅超過10%。

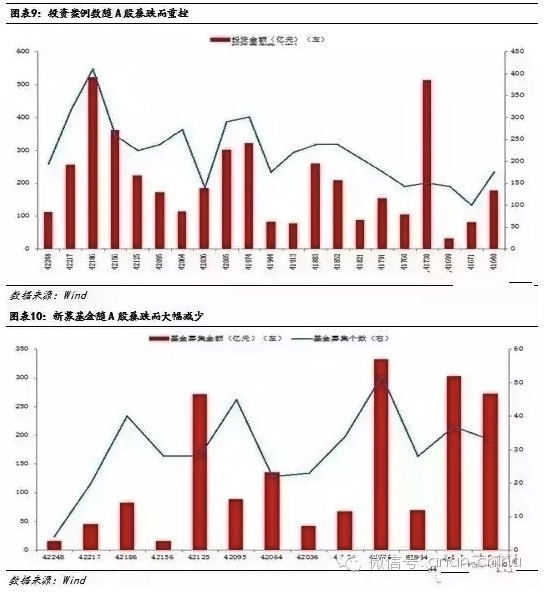

8月,二級市場的恐慌情緒迅速穿透到一級市場。據媒體報道,A股大跌時,新募集的人民幣基金開始發現某些LP無法兌現資金承諾。這是因為很多上市公司此前是VC/PE的LP,股市暴跌導致其市值平均蒸發50%~70%,已無力繼續投資,財富效應(大部分參與二級市場的投資者都損失慘重)也導致VC/PE的其他LP很難再投。

Wind中國PEVC庫數據顯示,2015年上半年新增基金177支,隨後7月份到達頂峰,當月共新增40支基金,但其完成率僅27%,而上半年基金募集完成率接近50%。8月後募集情況明顯變差,8月新增18支基金,9月僅4支(截止9月19日),其中接近八成基金顯示為擬募集或正在募集。由此可見,上半年募集資金速度明顯快於下半年,今年7月份以後開始募集的基金,募資難度相對較大。

從投資案例數和基金募集情況來看,一級市場在2015年年中達到頂峰後呈斷崖式下挫,資本市場迎來寒冬。此時,大量創業項目的估值和融資額出現“腰斬”,甚至融資失敗、團隊解散或轉向,曾經盛行的O2O、“90後”等概念逐漸被投資人拋棄,由2014年狂熱的市場催生的“2VC”(為風險投資而設計的商業模式)開始走不下去了,優劣項目開始出現分化。並且,從大的邏輯來説,這些失敗項目對二級市場的拖累程度預計在今年年末各上市公司的年報中會有所體現。

總體而言,由於新增基金從募集到完成投資往往需要一年及以上的時間,可以預測未來一年內市場整體的投資將降至冰點。

2、IPO暫停

今年下半年的A股暴跌分為6月12日~7月8日和8月17~8月26日兩個階段,以及中間7月4日的IPO暫停。有趣的是,A股第一階段的暴跌並未直接穿透一級市場,真正穿透一級市場的是8月的第二階段。我們分析認為,作為兩大主要退出渠道之一,IPO暫停與重啟對投資機構的決策有顯著影響。由於一級市場投資的主要退出渠道就是IPO或並購,雖然IPO的公司都是排隊了很久的,但其退出預期很重要,這直接導致PEVC的投資決策跟IPO的開閘與否有很強的關聯性,每次PEVC投資案例數的低谷,都是IPO關閘時期,一旦IPO重啟,投資案例數會明顯激增。

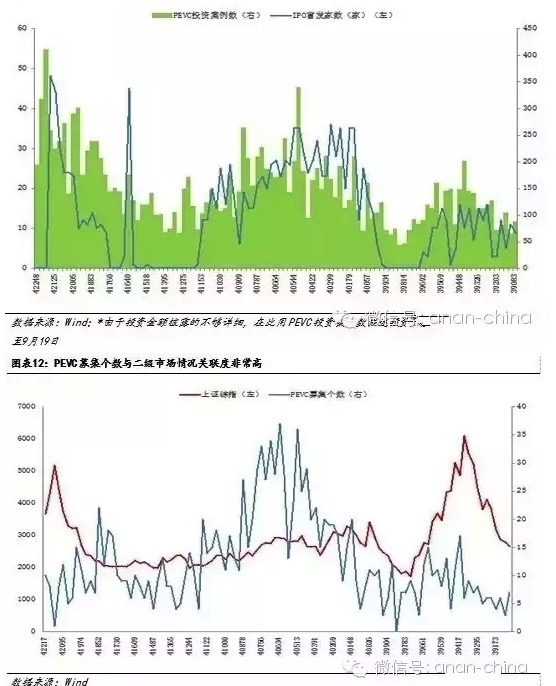

如圖表11與圖表12顯示,第七次暫停IPO期間,也是PEVC募集與投資的築底過程。隨後於2008年底政府出臺刺激政策,股市和PEVC募集與投資都啟動上漲趨勢。2010年期間股市長期波動,缺乏賺錢效應,這時候資金大量轉向PEVC等股權類投資,直觀反映在PEVC新募集個數與投資事件的暴漲上。由於股市一直熊市,2012年IPO再度暫停,PEVC募集與投資也再度尋底。直到2014年IPO重啟,PEVC募集個數與投資事件又迎來爆發性增長。但是由於2014年下半年至2015年6月股市賺錢效應極好,資金大量涌入股市,所以PEVC募集與投資在IPO剛重啟的暴漲後並未延續下去。

如圖表12顯示,PEVC募集個數往往在IPO暫停中期開始出現反彈上漲趨勢,而一般IPO關閘期在一年左右。第九次IPO暫停至今已經持續了2個月,預測大約今年年底可能出現優質的投資機會。

3、投資機構資産負債表的負反饋衝擊

網際網路商業模式的激進化擴大了市場遇冷時投資機構的謹慎程度。如今,網際網路企業商業模式越來越激進化,特別是隨著O2O等模式暴熱以後,很多初創企業的財務不能達到平衡,基本靠VC的錢來支撐。

下面以中科招商為例進行分析。

中科招商的收益主要分為兩項:

基金管理費:公司作為基金管理人,受託管理基金資産,向所管理的基金收取一定的管理費用。公司管理費用的收取基數和收取比例由公司與基金投資人協商確定。收取基數包括基金註冊資本、實繳資金、投資額等情況,一般按照實繳資金收取,收取比例一般為每年2.00%,另有約定的除外。

收益分成:當基金所投資項目退出並獲得收益時,公司作為基金管理人收取投資收益的一定比例作為對管理服務的報酬,收取時點一般為基金的本金及確定的門檻收益(如有)收回後計提,計提的比例一般為投資收益的20.00%,另有約定的除外。

接下來我們分析如果投資項目失敗,會在多大程度上衝擊投資機構的資産負債表:

我們將被投項目分為兩類:自身有盈利對投資機構依賴度低的項目,以及自身無盈利依靠燒錢運作。對於投資機構的資産負債表而言,如果是第一類項目,即使長期沒有退出,項目仍然可以持續經營,最差的情況下可以回購,其失敗對投資機構資産負債表的衝擊相對可控。

但是對於第二類項目,例如燒錢的O2O模式,其本身是輕資産,一旦失敗破産將導致風險直接穿透到投資機構的當期盈利,其對風投機構資産負債表的衝擊是不可同日而語的。在資本寒冬下,O2O類輕資産、燒錢模式的項目將最先遇到融資困境,已經投資大量O2O項目的投資機構,其資産負債表也將承受巨大壓力。

針對這種可能的衝擊,我們翻閱了中科招商的《公開轉讓説明書》與審計報告,以考察如果項目失敗將如何計算損益。在其《公開轉讓説明書》中第154頁“長期股權投資”中,詳細説明瞭“後續計量及損益確認方法”,其中:“採用權益法核算時,當期投資損益為應享有或應分擔的被投資單位當實現的凈損益的份額。本公司在每一個資産負債表日檢查長期股權投資是否存在可能發生減值的跡象。如果該資産存在減值跡象,則估計其可收回金額。如果資産的可收回金額低於其賬面價值,按其差額計提資産減值準備,並計入當期損益。長期股權投資的減值損失一經確認,在以後會計期間不予轉回。”

在中科招商的審計報告中,可觀察到其項目資産計入可供出售金融資産和交易性金融資産,這兩部分的損益都會計入到投資收益中。

所以從財務層面,目前風險最大的是數千家一直在不計成本爭取用戶且遲遲無法盈利的公司,如果這些投資項目失敗便計入投資收益損失。而O2O類項目的死亡將使得清算所剩無幾,我們可以設想,如果市場行情遇冷,一定數量的O2O項目死亡,則會在資産負債表中拖累整體投資收益,進而導致公司短期內的投資決策趨於謹慎。

寒冬之下,創業者該如何選擇

通過以上三點的分析,我們可以發現,此輪寒冬的根本原因是二級市場向一級市場穿透,資金收緊導致投資機構募資困難,這也直接導致了市場整體投資節奏的放緩。其實,從本質上來看,對於投資機構已經投過的項目,這些機構還是希望在企業急需資金的時候伸手援助,沒有哪家機構希望看到自己投資的項目死亡。但無奈的是,短期新基金募資困難,暫不具備輸血能力(更直接的説,投資機構也沒錢了),因此不得不放緩投資節奏。在此背景下,我們建議廣大的創業者——廣積糧、控支出、做好過冬的準備。因為就目前的狀況來分析,未來半年內,市場的狀況很難出現實質性好轉。