萬科重組時間待定 寶能係稱資金合規

- 發佈時間:2015-12-21 08:08:38 來源:新京報 責任編輯:王斌

萬科董秘稱重組方案公佈時間需據具體進展而定;中糧集團否認“數百億支援王石”

12月20日萬科A發佈公告稱,在未延期情況下,公司預計不超過30個自然日的時間內披露重組方案,即在2016 年1月18日前披露重大資産重組資訊。萬科董秘接受新京報記者採訪時表示,重組不一定1個月內公佈,萬科與寶能進行過多次接觸。

此前,萬科董事會主席王石于12月17日晚間發表內部講話,稱“萬科不歡迎寶能作為第一大股東”。18日午間,萬科A便公告正在籌劃股份發行,用於重大資産重組及收購資産,申請臨時停牌。

重組事項不一定1個月內公佈

在萬科公告重組進展後,新京報記者第一時間致電萬科董秘譚華傑。

“這一表述是按照證監會重大重組資訊披露的標準格式寫的。實際上何時公佈重組方案,還需要根據具體進展而定,不一定1個月內就能公佈。”對於重大資産事項範圍,譚華傑稱因信披規定不能透露。

根據交易所規定,在董事會提出延期申請並獲交易所批准下,重組停牌期限可延長,但不得超過5個月。同時對個別確須事前審批或者屬重大無先例的事項作了例外規定。

對於萬科的停牌時間,有分析認為,如果萬科停牌時間較長,將給寶能係的資金鏈帶來壓力。香頌資本董事沈萌對新京報記者分析稱,“寶能係的資金絕大多數都是短期高成本,同時停牌也無法讓寶能係或其他任何中小股東有退出的機會。”

在寶能係舉牌萬科的約400億元資金中,自有資金甚少,除來自銀行信貸、債券、股權質押等傳統資金來源外,還有通過券商收益互換、資産管理計劃等杠桿資金,這也使得寶能係的舉牌資金風險問題被市場高度關注。

萬科:經營管理未受寶能係舉牌影響

萬科董事會主席王石在17日晚的內部講話中曾透露,在寶能係增持到10%的時候,他與寶能係實際控制人姚振華見過一次,雙方從晚上10點到淩晨2點,徹談4小時,但雙方沒有達成共識。

昨日萬科董秘譚華傑在接受新京報記者採訪時表示,雙方確實有過多次接觸。但對於記者“接觸的效果如何”問題,譚華傑未做解答。不過譚華傑強調,目前萬科經營管理未受寶能係舉牌影響,一切照舊。

據了解,萬科A于2015年12月18日停牌,停牌當天,萬科總裁鬱亮在成都區域媒體答謝會上透露:萬科的事業合夥人在過去一年半的時間裏擁有了萬科超過百分之四的股票,因此也應該對公司長遠健康的發展盡到守護的責任。

而萬科的外部合夥人,前萬科集團高級副總裁、優客工場創始人毛大慶昨日也在微信朋友圈上發言表示:“萬科最值錢的資産是品牌,因為萬科的背後有一群價值觀高度一致的人,而換了這群人,這個品牌的價值將灰飛煙滅。”

業界雖然普遍猜測萬科前大股東華潤通過二級市場繼續買入萬科股份的可能性較低,但是或許有其他央企會成為萬科現有管理層的潛在支援者。據一位接近萬科的人士向記者透露,這個支援者有很大可能是中糧集團。“目前基本可以確定中糧已經介入,但是具體出手的份額並不清楚。”

而針對王石已經從中糧集團獲得數百億數額支援的傳聞,新京報記者昨日致電中糧集團,中糧集團公關部表示否認,稱這是“沒有的事兒”。

前海人壽:響應國家號召買入萬科股票

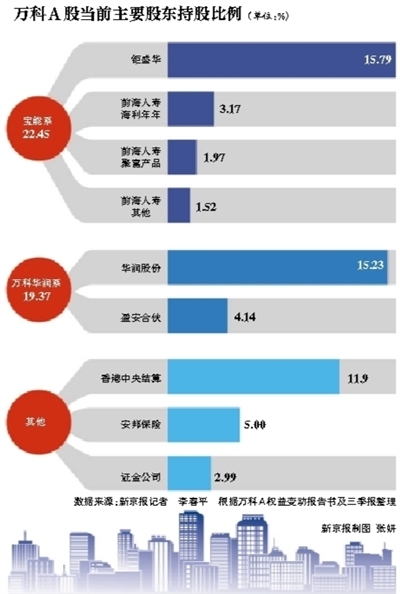

前海人壽昨日發表説明稱,前海人壽合計持有6.66%的萬科股票,完全符合監管機構對保險資金運用的規定。

在寶能係舉牌萬科的過程中,其子公司前海人壽充當了“排頭兵”角色。根據萬科A的舉牌公告,前海人壽三次舉牌的105億資金,大部分來自於其運營的海利年年、聚富産品兩款萬能險。前海人壽官網上的11月萬能保險結算利率公告顯示,海利年年目前的預期年化收益率為5.05%,而聚富系列産品的預期年化收益率在4.5%-7.4%之間。兩萬能險投保期3月-1年,投保人可自由退保贖回。

在萬科董事會主席王石“反擊”寶能係舉牌的內部講話中,王石稱“寶能係購買萬科的第一份錢來自萬能險,這是短期債務。萬科股票當然可以隨買隨賣,但是一旦超過5%時,就不是短期投資了,而是長期股權投資。短債長投,這個風險是非常大的”。

在昨日發佈的聲明中,前海人壽稱萬能險是人身保險的常見産品類型之一。今年6月國內股市出現震蕩下挫,國家出臺一系列穩定市場的措施,保監會7月8日發文,鼓勵保險公司增持藍籌股,前海人壽在此背景下,積極響應國家號召,擇機買入萬科股票。前海人壽合計持有6.66%的萬科股票,完全符合監管機構對保險資金運用的規定。

新京報記者 李春平 陳禹銘 李蕾