從波多黎各經濟的“死亡螺旋”説“島國”金融之殤

- 發佈時間:2015-08-17 07:18:00 來源:中國經濟網 責任編輯:羅伯特

|

|

馬無夜草不肥。

蕞爾島國,欲忝列富國之林,僅靠漁業、農業和旅遊業,難。金融創新和財稅制度設計實為捷徑,但有時非良藥。7年前的冰島、3年前的希臘、眼下的波多黎各,危機發酵之時,正是金融創新搭臺唱戲之日。

島國搞金融創新必傷無疑嗎?

倒也不儘然,與波多黎各為鄰的維京群島、開羅群島,經濟形勢依然如常。

為何上述三個島國遭此劫難呢?

雖各有苦衷,但金融創新手段和速度與自身經濟發展實情脫節,是三者之通病。金融創新猶如一把武器,本身不能傷人,關鍵看用的人如何駕馭。可是,“審國內小情,觀國際大勢”説起來容易,執行起來,何其難。

“從路易斯穆尼奧斯馬林國際機場驅車去賓館,沿途建築與海融為一體,仿佛置身畫中。”張國增7月份在波多黎各溜達了一圈。

聽記者説起波多黎各的債務危機問題,張國增説,自己沒留意,只是覺得波多黎各大街上沒什麼人,“有些建築外墻雖然用了比較明亮的油漆,但是由於人氣不旺,顯得有些肅穆。”

8月初,美屬波多黎各正式宣佈沒有能力支付到期欠款,截至目前,該島共欠外債720億美元。

波多黎各是下一個希臘,還是下一個冰島呢?這真是一個肅穆的問題,也許比這更糟。波多黎各總督亞歷杭德羅·加西亞·帕迪利亞無比悲觀,波多黎各經濟正處於“死亡螺旋”。

又倒一個

美屬波多黎各政府近日宣佈,沒有能力支付到期的5800萬美元債務欠款,這是該地區117年來首次債務違約,這部分債券的債權人為波多黎各公共金融公司(PFC)

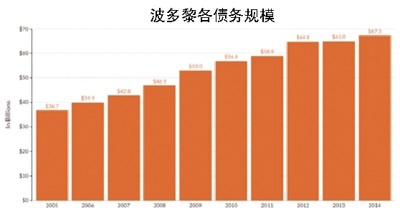

這些只是波多黎各政府“債務山”中的一小撮。數據顯示,波多黎各當前的債務總額達到720億美元,債務比重佔國內生産總值70%。相比之下,美國本土上負債最重的前十個州,該比例的平均值只有21%。波多黎各的債務負擔規模與紐約相差無幾,但其2013年GDP僅為1031億美元,還不到紐約1.2萬億美元經濟規模的1/10。

波多黎各,曾是加勒比海上一顆璀璨的經濟“明珠”。從2004年開始,波多黎各的經濟發展光環迅速褪去。這一年,美國海軍軍艦從波多黎各軍事基地撤離,在各界看來,這標誌著“波多黎各被視為美國戰略財産”的時代結束,美國曾經賦予這一海外領地的各項優惠政策也逐步退出。

波多黎各開始陷入了債務和失業率高企的泥潭。波多黎各經濟最近10年萎縮20%,連續8年負增長。

由於在波多黎各難以找到就業機會,越來越多的當地人爭先恐後地逃離波多黎各。據《紐約客》報道,1996年到2014年間,波多黎各建築業就業損失了近一半。根據2014年的統計報告,60%的波多黎各人生活在美國,只有40%生活在波多黎各島上。皮尤拉美裔研究中心主管馬克·洛佩茲(MarkLopez)説,這是波多黎各經歷的最大一次人口外遷,堪比20世紀50年代波多黎各人遷往紐約時創造的紀錄。

失業率高,勞動力流失,老百姓能不能勒緊褲帶過日子呢?資料顯示,波多黎各遵循7.25美元/小時的聯邦最低薪酬標準,但是當地的收入和生産力要遠遠低於密西西比州——這已經是美國最貧窮的一個州。在波多黎各,最低薪酬標準相當於每人平均收入的77%,而以美國全國範圍計算,這個比例只是28%。

世界銀行前首席經濟學家Anne O. Kruege在領銜撰寫的報告中指出,波多黎各人享受著比美國本土更加優越的社會福利,“工人們通常不願意工作,因為社會保障體系提供的慷慨福利,甚至要高於最低工資保障所得。”

高福利、高失業率,讓波多黎各的財政入不敷出。2016年,波多黎各的財政赤字是37億美元。

誰是推手

2013年,波多黎各債券已成“垃圾中的垃圾”,但投資銀行為多賺顧問費,不斷鼓勵當地政府舉債集資

今年2月,波多黎各第三大銀行Doral Bank倒閉,該國壞賬銀行FDIC將其接管,壞賬處置導致美國納稅人損失約達7.489億美元。據稱,“Doral Bank的不良貸款率接近40%,和希臘的銀行不相上下。”

其實,早在2013年波多黎各就已經出現債務危機的徵兆。當年,在國際三大評級機構的評級中,波多黎各債務的評級僅高於垃圾債券一個等級。當時,美國前財長薩默斯(Lawrence Summers)已提出警告,波多黎各發行的債券乃“垃圾中的垃圾”(the junkiest of the junk)。

為何這些“垃圾”還能發行呢?誰在幫波多黎各發行這些“垃圾”呢?

然而,投資銀行為多賺顧問費,不斷鼓勵當地政府舉債集資。根據路透社的估算,投行安排波多黎各發債收取的費用,較美國其他陷入財政困境的州和市政府都要高,以底特律為例,相差達到31%。

投資銀行非但從波多黎各濫借中大蒙其利,還把當地債券“打包”成可向散戶出售的零售基金,除了收取每年1%管理費外,先付發行費(front-end load)更高達4.75%。這類産品以波多黎各老百姓為對象,小投資者對政府財務狀況未必掌握透徹,在投行和負責分銷的仲介機構大力促銷下,買入被包裝成穩健基金的“毒債”者不在少數。

為什麼這些投行在波多黎各有如此“特權”呢?

在美國,稅收政策很嚴厲,但是稅法第933節豁免了波多黎各自由邦公民就波多黎各來源的收入繳納美國所得稅的義務,而且波多黎各自由邦享有對源自當地的收入適當徵稅的專屬權。

為利用這種特殊地位來挽救經濟,波多黎各議會于2012年通過了兩項法律——20號法案和22號法案。

其中,20號法案旨在吸引對衝基金、家族辦公室、專業服務公司落戶當地,具體做法是對企業出口服務所獲利潤收取4%的固定稅率,且企業無須繳納波多黎各的所得稅。一傢俬募股權投資公司,因為此政策,每年可省下1000萬美元的稅收以及50萬美元的運營成本。

美國撒手

美國政府多次表示,無意出資救助波多黎各,但不會完全置之不理,會提供技術性指導

作為美國聯邦的自治領地,市場對於美國政府出手救助波多黎各寄予厚望。然後,從今年5月開始,美國政府就多次表示,無意出資救助波多黎各,只會提供技術性指導。日前,美國財長傑克·盧表示,波多黎各債務問題的無序解決將讓該國以及整個美國都付出高昂代價,並敦促美國國會採取措施化解這場危機。但他也堅持表示,美國不可能進行聯邦救助。

“即使在底特律爆發債務危機之時,美國聯邦政府也未直接伸出援助之手。對於波多黎各來説,期待來自美國政府直接的資金援助是不可能的。”一位來自美國的私募基金經理對《國際金融報》記者表示,“美國政府不可能像歐盟救助希臘這般來幫助波多黎各。”

相較于底特律,波多黎各面臨更為複雜且困難的局面。上述基金經理指出:“現在開始美國兩黨全力專注于2016年的總統大選,因此美國國會不可能在總統大選落幕之前就波多黎各的債務危機而討論修改破産法的事宜。”

值得注意的是,在波多黎各政府發生債務違約之後,投資者從美國市政債券共同基金撤出大規模資金。Lipper US Fund Flows數據顯示,截至8月5日的一週內,個人投資者從美國市政基金撤資3.08億美元,為7月1日以來最大規模的資金回撤。而美國高收益市政債券已遭遇約5800萬美元的資金外溢,為4周內最多。另外,投資者從持有長期債務的基金中撤資2.08億美元。市場分析人士認為,被拋售的市政債券中有相當一部分應該是波多黎各的債券。

上述基金經理認為,“鋻於此,美國政府不可能完全對波多黎各的債務危機置之不理。”

上海社會科學院世界經濟研究所國際投資室主任、研究員趙蓓文表示,美國也許將尋求一種變通的方法如允許波多黎各申請破産保護等來幫助波多黎各重組債務、度過危機,以避免産生連鎖反應放大這一債務危機對美國經濟的負面影響。

解決之道

先與華爾街的金融機構談判,再與手握波多黎各債券的投資人談判,過程漫長紛亂

作為美國的聯邦領地,波多黎各無法適用聯邦破産法,同時由於聯邦法律優先於地方法律,波多黎各又無權通過自己的立法解決債務危機。無法申請破産保護,那麼波多黎各只能選擇與債權人進行談判,以取得債務重組的空間。

波多黎各首先要與華爾街的金融機構談判,但波多黎各基本沒什麼談判籌碼。

目前,各個評級機構對波多黎各的債券評級全部持負面展望,這也令不少與之有關聯的投行開始評估各自的風險敞口。花旗銀行和瑞銀是波多黎各債券的最大承銷商,其中,瑞銀通過其財富管理公司投資17億美元到波多黎各債券和封閉式基金的抵押品,抵押品在9月底的價值約為32億美元。美國的對衝基金、共同基金和其他買家也有數十億美元的波多黎各債券。

因為擔憂美國本土的債務違約風險,這兩家投行最先披露在運營中受到的潛在影響的相關細節。花旗稱,對波多黎各市政債的風險敞口處於掌控之中,而且這部分債券受到債券保險的保護。

其次,波多黎各需要與公共財政公司(PFC)債券持有人進行談判。波多黎各債券的持有者大部分是在對衝基金、共同基金或者其他投資賬戶投資的美國個人投資人,由於人數眾多,而這會是一個漫長而紛亂的過程。

並非個案

提及銀行、投行這些金融字眼,很自然會想起另外兩個島國:冰島和希臘

7年前,冰島是金融海嘯中第一個倒下的島國,三大銀行在短短3天內破産倒閉,股市重挫95%,匯價崩盤,幾乎各行各業被迫歇業。令冰島倒下的“兇手”就是過渡擴張的銀行業。冰島以漁業起家,但出海打魚畢竟是件苦差事,所以大約1998年左右,冰島確立了“快速發展金融業”的方針,經過10年發展,金融産業在國民經濟中的比重高居首位,此外,冰島銀行的投資遍佈幾乎全世界,“以短期貸款補充資金鏈”。次貸危機來臨之時,銀行業資金鏈斷裂,金融崩潰,國家破産。

希臘是金融海嘯中第二個倒下的島國。2009年10月初,希臘政府突然宣佈,2009年政府財政赤字和公共債務佔國內生産總值的比例預計將分別達到12.7%和113%,遠超歐盟《穩定與增長公約》規定的3%和60%的上限。希臘債務危機正式拉開序幕。

其實,希臘的債務問題早在其入歐之前就已充分暴露,但是華爾街的投行們“幫”了他。

根據歐洲共同體部分國家于1992年簽署的《馬斯特裏赫特條約》規定,歐洲經濟貨幣同盟成員國必須符合兩個關鍵標準,即預算赤字不能超過國內生産總值的3%、負債率低於國內生産總值的60%。

2001年,希臘這兩項數據與標準相差甚遠。高盛為希臘設計出一套“貨幣掉期交易”方式,為希臘政府掩飾了一筆高達10億歐元的公共債務,從而使希臘在賬面上符合了歐元區成員國的標準。除了這筆借貸,高盛還為希臘設計了多種斂財卻不會使負債率上升的方法。如將國家彩票業和航空稅等未來的收入作為抵押,來換取現金。這種抵押換現方式在統計中不是負債,卻變成了出售,即銀行債權證券化。高盛的這些服務和借貸當然都不是白白提供的,共拿到了高達3億歐元的佣金。

高盛深知希臘通過這種手段進入歐元區,其經濟必然會有遠慮,最終出現支付能力不足。高盛為防止自己的投資打水漂,便向德國一家銀行購買了20年期的10億歐元CDS“信用違約互換”保險,以便在債務出現支付問題時由承保方補足虧空。

與波多黎各一樣,希臘和冰島都有較高的福利制度,因為過於倚重金融創新,前者債務越滾越多,後者一夜灰飛煙滅。

鄰居無恙

加類比海地區,開曼群島、維爾京群島都是靠稅收政策吸引投資者雲集,截至目前,並沒有出現任何金融危機

“島國”真的不能倚重金融嗎?

在加勒比海地區有著相當多的類似于波多黎各這樣的西方大國的海外領地,如法屬蓋亞那、英屬安圭拉、英屬開曼群島、英屬維爾京群島,以及美屬北馬利亞納群島等。截至目前,除了波多黎各,其他島嶼欣欣向榮。例如開曼群島、維爾京群島以及隸屬於英國皇室的澤西島、根西島等,都以離岸金融聞名於世,開曼群島更是全球第四大金融中心。

何以同樣地處加勒比海地區,如今波多黎各與開曼群島、維爾京群島卻是天壤之別?

“導致加勒比海地區各島嶼之間出現如今這樣大差別的,最大的原因就是稅收政策的差異。”該基金經理進而指出,“開曼群島以及英屬維爾京群島是‘避稅天堂’。”

這樣的稅收政策在過去幾十年間吸引無數的海外公司及富裕人群爭相前往。目前,在開曼群島上註冊的銀行和信託公司就有278家,自屬保險805家,對衝基金9231家,各類公司93693家。阿格蘭屋(Ugland House)是位於開曼群島南教堂街上的一幢5層辦公大樓,為18857家公司提供辦公地址,包括百度、阿里巴巴、希捷、匯源果汁、可口可樂、甲骨文、新浪、聯通、聯想等。在英屬維爾京群島,近50%的政府收入都是直接來自離岸公司的牌照費,此外,來自信託業員工直接或間接繳納的薪工稅也為政府庫房帶來很可觀的收益。

曾經的波多黎各也有類似的稅收優惠政策。從1976年開始實施的聯邦稅收減免,公司在波多黎各的盈利不需要上交高達30%聯邦企業稅,吸引了大量美國企業前往波多黎各投資,但從1996年開始,該減稅方案開始退出並在10年後終止。

2006年,波多黎各企業稅優惠政策結束,促使大批企業撤離,該地經濟因此陷入衰退。2007年開始,房地産市場崩盤,加上美國陷入金融危機並出現經濟衰退,使這個自由邦遭受重創。

另外,高盛指出,于20世紀20年代通過的《瓊斯法案》(Jones Act)對波多黎各的經濟發展起到了阻礙作用。該法案視波多黎各為美國土地,禁止外國貨輪從波多黎各的港口駛向美國其他港口。這條法律極大抬高了波多黎各和夏威夷、阿拉斯加等與美國本土不接壤的地區的生活和經營成本。

“相較于加勒比海地區其他島嶼,顯然波多黎各沒有競爭優勢,尤其是在美國政府對美國人海外避稅、逃稅採取極為嚴厲的態度之下,企業及富裕人群會更願意選擇英屬海外領地。”上述基金經理指出。

- 股票名稱 最新價 漲跌幅