去年滬市市場品質指數提升34% 創歷史新高

- 發佈時間:2015-04-13 09:55:28 來源:新華網 責任編輯:羅伯特

|

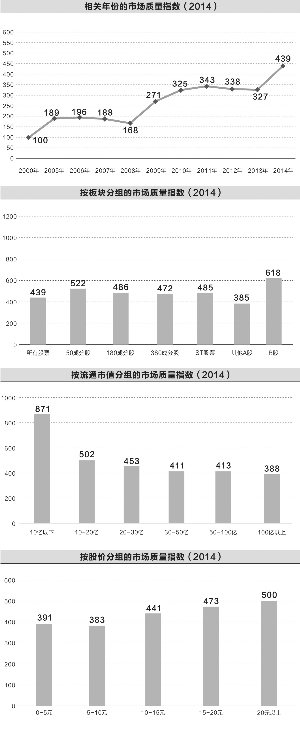

周靖宇/製圖 數據來源:上交所

上海證券交易所資本市場研究所

1.引言

市場品質是衡量證券市場核心競爭力的重要指標,是市場組織者和監管者推動市場創新與發展的指南,也是投資者進行決策的重要依據。對市場品質指標的關注程度標誌著市場成熟與否。自2006年起,上海證券交易所持續發佈每一年度的證券市場品質報告。

總體來看,2014年滬市完成了由冷到熱的轉變,市場品質得到了顯著改善。自下半年開始,在國企改革、自貿區建設、一帶一路、金融改革等利好因素的影響下,滬市股票、尤其是大盤藍籌股的交易活躍度不斷提升,流動性持續增長。

之後,隨著滬港通開通、央行降息,以及融資融券等市場業務的迅速發展,滬指更是一再攀升,年度漲幅達52.87%,創4年來最大升幅。與2013年相比,2014年滬市市場品質指數提升了34.3%,創408點的歷史新高。

從流動性看,流動性指數達到486萬元,比上年大幅提高了44.6%。從波動性看,2014年滬市日內波動率、超額波動率和收益波動率繼續保持良好水準,與2013年相比均略有降低。

2.證券交易市場品質

(一)流動性與交易成本

1、價格衝擊指數

2014年滬市呈現先平後高的狀態,投資者交易意願、流動性整體上相比2013年有較大改善,促使價格衝擊指數明顯下降。

本報告分別計算了買賣10萬元、25萬元、90萬元股票的流動性成本(價格衝擊指數,即買賣一定金額股票所産生的反向價格變化的平均成本)。從交易10萬元股票的價格衝擊指數的指標來看,相對1995年股市建設初期的199個基點(1個基點等於萬分之一),近年來流動性成本從整體看呈現顯著下跌趨勢,2013年為16個基點,2014年進一步下降到14個基點,相較2013年又下降了12.5%,市場流動性進一步改善。如果分別從買賣兩個方向分析,買賣雙方價格衝擊成本保持基本趨同態勢。

流動性成本與市場整體走勢、資金有關,總體上2014年流動性比2013年有明顯的改善。從2014年各月數據看,上半年基本延續了2013年逐漸回落的態勢,下半年隨著市場轉暖,流動性成本相對上半年有明顯下降。具體來看,全年的最高點出現在1月份,之後略有下降並保持到上半年結束,從7月份開始流動性成本開始進入低位區間,並在9月份達到最低點,之後的月份一直保持在低位水準,只是靠近年底時略有抬頭。這説明在市場由“冷”轉“熱”的趨勢中流動性成本也不斷降低,但市場震蕩會造成其波動。

從按板塊分組的結果來看,均要優於去年的水準。其中,上證50成份股流動性最佳,上證180成份股(不含上證50成份股,下同)次之,B股和ST股票(含*ST股票,下同)最高。以10萬元交易金額為例,ST股價格衝擊指數為上證50成份股的2.5倍,B股票價格衝擊指數為上證50成份股的4.9倍。上證50成份股25萬元、90萬元交易金額的價格衝擊指數,分別比2013年的10、14降低10%、14%,10萬元交易金額的價格衝擊指數與上年持平。

從按股票流通市值分組情況看,整體上流通市值越大,流動性成本越低,交易金額越大,趨勢越明顯。以10萬元交易金額為例,流通市值0-10億元、10-20億元的股票價格衝擊指數分別是流通市值大於100億元股票的4.2倍、2.0倍,而90萬元交易金額則分別為6倍、3.3倍。

從按股價分組情況看,總體來看股價越高,股票的流動性成本越低。以10萬元交易金額為例,單價低於5元的股票價格衝擊指數是20元以上股票的2.3倍。

從按行業分組情況看,金融、保險業及採掘業股票的流動性成本最低,農、林、牧、漁業和社會服務業股票的流動性成本最高。

2、流動性指數

2014年度流動性指數持續改善,並相比2013年度有大幅提升。

本報告定義的流動性指數是指使價格上漲1%所需要的買入金額和使價格下跌1%所需要的賣出金額的均值。2014年滬市流動性指數為486萬元,比2013年的336萬元上升了44.6%。

從2014年各月數據看,流動性指數與市場整體走勢有關,1月份市場流動性指數最低,之後震蕩上行,年中加速攀升,並在9月份後達高位並保持到年末。

從按板塊分組的結果看,上證50成份股流動性指數最好,B股最差,下半年的大盤藍籌股行情加劇了板塊的流動性差異。使上證50成份股價格變化1%所需要的交易金額平均為2612萬元,而使B股價格變化1%所需交易金額平均為56萬元,二者相差46.6倍,高於2013年的33.8倍。

從按股票流通市值分組情況看,股票的流通市值越大,流動性指數越大。例如,流通市值大於100億元的股票流動性指數為1017萬元,是次之的流通市值50-100億的股票的3.0倍。

從按股價分組情況看,價格為價格位於20元以上股票、和5元以下股票的流動性指數最大。流動性指數分別為679萬元和617萬元,分別是流動性指數最低的5-10元股票的1.7倍、1.6倍。

從按行業分組情況看,金融、保險業類股票的流動性指數最高,為3030萬元,而農林牧漁業類股票的流動性指數最低,為291萬元。

3、買賣價差

2014年度買賣價差保持良好水準並略有下降,側面表明滬市流動性進一步提高,資訊不對稱程度進一步降低。

2014年滬市絕對買賣價差與2013年相等,為1.5分,相對買賣價差則下降了1個基點,達到18個基點的水準。從2014年各月數據看,絕對買賣價差全年相對均衡,在1.3-1.7之間波動,基本與2013年持平。相對買賣價差整體略低於2013年的水準,全年在15-22之間勻緩波動,上半年較高,下半年較低。

從按板塊分組的結果看,上證50成份股和上證180成份股的相對買賣價差最小,為14個基點,B股最大,為33個基點,是上證50成份股的2.4倍。

從按股票流通市值分組情況看,相對買賣價差相對比較均衡,其中流通市值0-10億的最大,為39,流通市值50-100億以及100億以上的最小,同為17,是前者的43.6%。

從按股價分組情況看,股價在20元以上股票的相對買賣價差最小,為10個基點左右,而股價在5元以下股票的相對買賣價差明顯較高,為34個基點。

從按行業分組情況看,交通運輸與倉儲的相對買賣價差最大,為25個基點,傳播與文化産業最小,為13個基點。

4、有效價差

2014年度有效價差略小于2013年,繼續保持著良好水準。

2014年滬市股票的絕對有效價差為2.9,比2013年略低;相對有效價差為32,比2013年低3個基點。

從2014年各月數據看,除年初和年末波動較大外,其他月份絕對有效價差和相對有效價差較為穩定。

從按板塊分組的結果看,上證50成份股和上證180成份股的相對有效價差最小,為28個基點,而B股和ST股最大,分別為42、38個基點,為上證50成份股的1.5倍和1.36倍。

從按股票流通市值分組情況看,除10億流動市值以下的股票的相對有效價差較大,其他比較均衡,在31到33之間。

從按股價分組情況看,價格越高,股票的相對有效價差越小。價格在5元以下股票的相對有效價差為47個基點,而價格在20元以上的股票的相對有效價差為23個基點。

從按行業分組情況看,金融、保險業的股票相對有效價差最小,分別為28個基點。交通運輸業股票相對有效價差最大為40個基點。

5、訂單(市場)深度

2014年滬市成交活躍,訂單深度指標達2006年以來的最大值,增長幅度也較大,市場流動性改善明顯。

訂單深度是衡量市場深度的最直接的指標,我們選擇了最佳五個買賣報價上所有買賣訂單合計金額和最佳十個買賣報價上所有買賣訂單合計金額作為訂單深度的代理指標。

2014年滬市成交量仍然活躍,訂單深度繼續保持較大值。5檔訂單深度為663萬元,10檔訂單深度為1188萬元,兩檔訂單深度較2013年提高了約四成。

從2014年各月數據看,訂單深度上半年在震蕩中緩慢上行,年中迅速爬升後,下半年一直維持在高位。其中,5檔訂單深度最大值出現在9月份,10檔訂單深度最大值出現在11月份,分別為890萬元、1679萬元。1月份最低,5檔訂單深度和10檔訂單深度分別為398萬元、681萬元。

從按板塊分組的結果看,上證50成份股的訂單深度顯著優於其他板塊,上證180成份股次之,而B股、ST股最差。以5檔訂單深度為例,上證50成份股的訂單深度為3543萬元,是B股的44.3倍。

從按股票流通市值分組情況看,流通市值越大,訂單深度越大。流通市值大於100億元的股票要明顯優於其他分組,其5檔訂單深度和10檔訂單深度分別達到1444萬元和2506萬元,是流通市值小于10億元股票的20.3倍、18.8倍。

從按股價分組情況看,價格在5元以下的股票的訂單深度明顯大於其他分組,價格在20元以上的股票訂單深度較低。

從按行業分組情況看,金融、保險業的股票訂單深度保持最大,傳播與文化産業的股票訂單深度最低。

6、大宗交易成本

2014年度滬市大宗交易成本繼續保持在相對較低的水準,並相比上一年度有較大下降。

本報告以買賣300萬元股票的價格衝擊指數衡量大宗交易成本。2014年滬市大宗交易的流動性成本比2013年在買賣兩個方向上均有所下降,分別下降了21.3%、28.3%。從買賣方向看,大宗交易的買方向流動性成本要大於賣方向流動性成本,買方向流動性成本是賣方向的1.38倍。

從2014年各月數據看,大宗交易的流動性成本在下半年進入較低的水準,在9月份達到最低,為60個基點,與全年的最高點1月份的116個基點相差48.3%。

從按板塊分組的結果看,上證50成份股的大宗交易的流動性成本最低,為22個基點,上證180成份股次之,為38個基點,而B股票和ST股的流動性成本最高,分別為205、135個基點,是上證50成份股的9.3倍、6.1倍。

從按股票流通市值分組情況看,除10億以下流通市值的小樣本股票外,流通市值越大,大宗交易的流動性成本越低。流通市值在10-20億元股票的大宗交易的流動性成本為138個基點,約為100億元以上股票的2.8倍。

從按股價分組情況看,5-10元股票的大宗交易的流動性成本約為94個基點,約為20元以上股票的1.4倍。

從按行業分組情況看,金融、保險業大宗交易的流動性成本最低,為22個基點,農、林、牧、漁業最高,為107個基點。

7、流動性指標的日內特徵

2014年滬市交易市場日內主要流動性特徵與歷年基本相同,在上午開盤時市場流動性最差(大宗交易成本、價格衝擊指數和相對有效價差數值較高,流動性指數較低),在開盤後一小時內市場流動性有較大增長,隨後市場流動性逐步增加,在上、下午收市前市場流動性出現短暫波動。

(二)波動性

與歷史平均水準相比,2014年度滬市波動性整體上較為平穩,日內波動率、超額波動率和收益波動率均略有下降。

本報告計算了滬市股票日內5分鐘的日內波動率、超額波動率及收益波動率。2014年滬市的日內波動率、超額波動率和收益波動率與2013年相比略有下降,分別下降4個基點、3個基點和3個基點。

從按板塊分組的統計結果看,上證B股日內波動率、超額波動率和收益波動率明顯較低,180成份股較高,其他板塊基本相同。

從按股票流通市值分組情況看,流通市值較大的股票波動率較大,100億以上的股票日內波動率和超額波動率最大,收益波動率也較大,10億以下的股票波動率較小。

從按股價分組情況看,除0-5元股票日內波動率較小外,其他基本上相同,而日內波動率和超額波動率隨股價變化不大。

從按行業分類情況看,資訊技術業、交通運輸、倉儲業類和股票的日內波動率、超額波動率和收益波動率相對較高,批發和零售貿易類股票的日內波動率和超額波動率較低。

從波動率的日內特徵看,相對波動率、超額波動率及收益波動率都表現出明顯的“L”形,即在市場剛開盤和收盤時波動較大,10:00過後市場波動明顯變小,在中午休市前後出現短暫波動,隨後回落到正常水準。

(三)市場品質指數

滬市市場品質繼續保持在良好水準,比上一年度有較大提升。

市場品質指數是衡量證券交易市場流動性和波動性的綜合指標,以2000年為基期(等於100)。近十年來,滬市市場品質指數增長迅速,2014年市場品質指數為439。

從板塊分組來看,各板塊的市場品質指數比較均勻,B股及上證50成份股的市場品質指數較高,其他A股較低。

從流動市值分組來看,市值在100億元以上的市場品質指數相對較低,為388,而中小市值的股票相對較好,市值在10億以下的最高為871。

從股價分組來看,股價越低的股票,市場品質指數就越低,股價越高的股票,市場品質指數則相對較高,20元以上股票是5元以下股票品質指數的1.28倍。

從行業分組來看,批發和零售貿易的市場品質指數相對較高,為454,交通運輸的市場品質指數較低為343。

3.訂單執行品質

2014年訂單執行較為高效,執行品質略有提高。

2014年訂單每筆平均申報和成交金額較2013年略有上升,其餘指數與2013年基本持平。

從訂單申報金額或訂單大小來看:2014年,滬市平均每筆申報金額為4.3萬元,為2013年的1.13倍,每筆成交金額2.3萬元,為2013年(1.6萬元/筆)的1.44倍。申報金額分佈中,有47.75%的訂單申報金額不超過1萬元(2013年佔比為51.38%),另有43.93%的訂單在1萬與10萬元之間,7.06%的訂單在10萬與50萬元之間,1.26%的訂單超過50萬元,0.46%的訂單超過100萬。訂單申報分佈趨向於向大額方向增加,平均金額增加。

從訂單申報、成交及撤單筆數來看,2014年,滬市平均每天的有效報單筆數為737.70萬筆,成交593.42萬筆(單向)。雖然平均每天的有效報單筆數小于2013年的786.07萬筆,但成交筆數較2013年的481.93萬筆,提高了23.1%,訂單成交率出現顯著提高。撤單筆數平均每交易日有239.49萬筆,約佔有效報單筆數的24.49%,撤單筆數佔比繼續維持在25%附近,但較前幾年有所下降。

從訂單申報時間段來看,通過將每日交易時間分成17個時段(集合競價時段及連續競價每15分鐘為一個時段)來看各時間段的訂單申報情況。結果顯示,每日開盤和收盤時訂單申報最為活躍,其中9:30-9:45的申報筆數佔比達到13.00%,此時段成交筆數和金額也較多,佔比超過十分之一;其次是09:45-10:00,申報筆數佔比9.10%,成交筆數與金額分別佔8.92%和9.09%。

從訂單類型在各證券品種中應用的分佈來看,不管從申報筆數還是股數來看,限價訂單使用最為廣泛,不同品種的市價訂單無論從申報筆數還是股數來看使用都甚少。其中,2014年基金和債券的交易較股票而言比2013年更活躍,限價訂單的比例分別為3.62%、5.74%,比2013年的2.56%、5.18%分別上升41.4%、10.8%。

從訂單成交情況來看,參與申報的賬戶中75.5%有成交,如以數量(股數)計算,全年有58.9%的訂單得以成交,略低於去年水準(2013年為60.1%)。從投資者類型的訂單成交情況來看,機構投資者提交的訂單筆數有所上升(從2013年的8.95%到2014年的10.69%),但訂單股數和成交股數有所下降。

從訂單執行時間來看,以筆數計算,53.3%的訂單在提交後一秒內成交(即時成交),優於2013年的52.9%,累計有62.3%的訂單在提交後十秒內成交,相對2013年的61.6略有上升。

從訂單執行價格(成交價格)來看,以成交量計算,訂單的執行價格位於價格漲跌幅(-3%,3%)區間時,2010年佔77.7%,2011年佔80.2%,2012年佔79.7%,2013年佔75.8%,2014年為76.8%。

4.結論

市場品質是衡量證券市場核心競爭力和服務國民經濟能力的綜合指標,本報告重點分析二級市場的定價效率,包括證券交易所市場品質指數、流動性、波動性、訂單執行品質等指標。

近年來,滬市證券交易市場品質整體不斷改善,衡量流動性和波動性的市場品質指數2014年達到439點的歷史新高,與2013年相比有較大的提升。其中,相對買賣價差、價格衝擊成本比2013年有不同程度的下降,流動性指數比2013年大幅提高44.6%,市場深度提高了40%。2014年滬市日內波動率、超額波動率和收益波動率與上年相比均略有降低。

在訂單執行品質方面,2014年訂單每筆申報金額和成交金額較2013年有所上升。滬市平均每天實際成交筆數及訂單成交率比2013年有較大增長。從投資者類型的訂單成交情況來看,機構投資者提交的訂單佔比與2013年相比增加了近2個百分點,但訂單股數和成交股數有所下降,其餘指標與2013年基本持平。

- 股票名稱 最新價 漲跌幅