實物黃金投資正在“喘氣消化”

- 發佈時間:2014-10-19 07:08:00 來源:中國經濟網 責任編輯:劉波

|

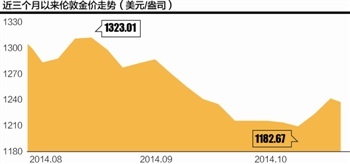

Q1:近期,金價一下子從每盎司1300跌到1180美元,又反彈至1240,有第三方理財機構建議我考慮抄底黃金,理由是歐美經濟復蘇前景不如預期。是否可取?大概拿出多少資金合適?

Q2:過去數年,我共買進近百萬元的黃金,包括紙黃金、實物黃金。但近期聽説十一黃金周國內投資金條的銷量不是很好,這是不是預示著實物黃金投資需求正在削弱,我有沒有必要現在拋售金條?

鄭良豪(世界黃金協會遠東區董事總經理)

A1:近期金價震蕩波動,一方面是QE退出預期與美聯儲加息臨近,令金價蒙受一定的下跌壓力;另一方面也是二季度黃金整體需求量走低的市場反映。

整個二季度,全球黃金需求總量為964 公噸,同比下降16%。其中金飾需求跌至510公噸,同比減少30%。但注意與2012年相比,當季金飾需求仍然上漲11%,延續了2009年以來的整體上漲的趨勢。隨著中國國慶假期與印度假期相繼來臨,下半年金飾需求有望持續回升,有助於金價企穩反彈。

目前金價正逼近黃金開採商的開採成本區間,這些開採商可能會降低黃金産量“力挺”金價,確保自身開采收益。

我個人認為,跟風抄底黃金的做法並不可取。如果我們觀察過去數十年走勢,會發現金價波動有著自己的規律。但無論如何漲跌,黃金的避險保值功能一直沒變,一是金價波動通常獨立於股票、期貨、外匯等投資品種,有助於資産保全保值;二是每當金融海嘯來臨,配置黃金的資産組合凈值波動率與損失幅度一般都小于沒有黃金的資産組合。這也是歐美很多富豪家族長期持有一定比例黃金的重要原因。

通常,這些家族會10%資産配置在黃金等相關投資品種,既不影響整體家族資産的投資回報率,又能在金融海嘯來臨時起到資産保全的作用。

A2:實物黃金投資需求的疲軟,在二季度也有所體現。

當季全球金條及金幣的投資量同比下降56%,至275公噸左右。主要原因是去年金價大跌期間,中國與亞洲消費者超前購買大量金條,透支了實物黃金投資需求量。

但這並不意味著黃金投資需求已經放緩,就像一個人吃撐了,總要喘口氣消化一下,接著再吃。實物黃金投資市場現在就處於“喘口氣消化一下”的階段。

如果我們用一個更加廣闊的視角去檢視黃金投資需求的變化,就會發現目前黃金需求與長期基準水準相當吻合。以金飾為例,二季度金飾需求僅較過去五年二季度的平均消費水準低2%,仍延續2009年第一季度以來的總體上升趨勢。

在黃金投資需求領域,二季度黃金ETF減持量僅40公噸,是去年同期減持量的10%,這表明短期投機者已基本撤離黃金投資市場,留下的基本是將黃金作為資産配置重要組成部分的長期投資者。

所以,如果你把黃金看成資産保值並獲得穩健回報的一部分,就沒必要因實物金條的短期銷售變化跟風拋售。

從中長期而言,歐美經濟增長低迷,地緣政治危機升級、美元潛在的回調壓力,都可能令黃金受益而出現反彈。

陳植(本報金融觀察員)

A1:如果你打算抄底黃金,有必要先了解黃金看空派—投資銀行近期的某些語調變化—儘管這些投行依然固執地認為年底金價將跌破1200美元/盎司,但看跌金價的口吻已沒有前幾個月那般強硬。

近期市場認為歐美經濟復蘇前景不如預期,是一個主要原因。但我從多位基金經理處打聽到,某些看似與黃金價格波動不怎麼緊密的市場因素,可能促使金價在某個時刻毫無理由地反彈。

首先,地緣政治危機正持續激化。一旦阿拉伯地區局勢持續惡化,將迫使當地富豪大量買入黃金避險。

其次是黃金實物需求開始好轉,一個出人意料的新跡象,是9月印度黃金進口總額高達35億-40億美元,比去年同期的6.82億美元暴漲了5倍。

還有一個令人匪夷所思的因素,就是11月瑞士將就黃金相關事宜進行公投,一旦通過,瑞士央行將停止售金、取回瑞士黃金儲備、並得滿足逾20%央行儲備資産換成黃金。有人估算,這意味著瑞士將帶來約1500噸黃金的儲備需求,勢必抬升金價。

也許,現在是一個不錯的抄底黃金時機,但我建議,在利好資訊面前,你該問問自己,投資黃金的目的是什麼,如果為了短期收益,股票,期貨、外匯可能是更好選擇。但這些投資品種缺乏黃金特有的避險功能—當金融海嘯來臨時,保住自己的每一份財富,比賺取多一份利潤更加重要。

A2:坦白説,該不該拋售手裏的投資金條,我也一度猶豫。前些年,市場一直流傳著黃金無用論,即你手裏擁有的黃金是不能産生利息收入,還不如把黃金換成現金。

這也意味著,要想投資黃金獲利,就只能靠金價上漲了。既然現在金價總體處於下跌通道,持有大量金條似乎就沒有這個必要。

但當我打算把手裏的實物黃金賣掉時,一個念頭又突然出現在我腦海裏—我為什麼要買黃金,是為了賺錢,還是為了將一部分資産配置到黃金,用於分散風險。

如果是為了賺錢,我建議你不妨拋售手裏所有的黃金,包括紙黃金,因為金價短期是看不到大幅上漲的可能,除非全球經濟忽然出現系統性風險或突發性重大負面事件;如果是為了分散風險,那你就不妨把金條好好保管著,説不定哪天它能帶給你意想不到的資産保全“收穫”。

前不久,我與一位歐洲大型家族企業繼承人溝通,對方透露了家族財富一百多年持續穩健增長的秘密,就是家族企業創始人規定,無論家族財富如何多元化投資,15%資産必須投向黃金。二戰結束時,這個家族持有的很多股票債券都成為廢紙,但靠著這批黃金,家族很快東山再起。

- 股票名稱 最新價 漲跌幅