房貸怎麼還划算? 考慮通脹還是等額本息划算(3)

- 發佈時間:2014-10-14 08:38:38 來源:新華網 責任編輯:孫朋浩

各大行提前還貸違約金匯總

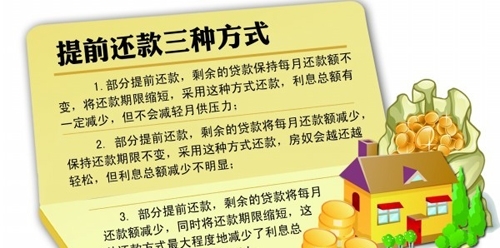

如今,銀行的資金成本持續往上漲,房貸利率又高又不容易獲批。然而不少背負房貸手頭有資金的人卻糾結著該不該提前還房貸。提前還房貸划算嗎?如何提前還房貸?需要注意哪些環節?各大銀行關於這一方面有什麼規定?為此,小編對多種還貸方式進行了比較,借款人可根據自己的資金情況和個人需要選擇還貸方式。

細算賬:看提前還房貸是否划算

提醒1:分清等額本息和等額本金兩種方式

據了解,房貸還款分為等額本息和等額本金兩種。

對於等額本息還款的貸款人而言,由於等額本息每月的還款總額固定,其中還款本金遞增,還款利息遞減,如果借款人已還款到中期,即已償還了大部分的利息,房貸提前還款則還的主要是本金,因此意義有限。

等額本金是將貸款總額平分,根據所剩本金計算還款利息,隨著還款時間的增加,所剩本金減少,還款利息也越來越少。當還款期超過1/3時,借款人已還了一半的利息,如果此時提前償還,節省的利息並不多。

提醒2:原先享受7折利率的貸款不必急於還款

記者從相關網站搜索發現,受銀行資金成本上升的影響,目前7折房貸、8.5折房貸很少,二套房貸利率上浮的情況較為普遍。銀行人士提醒,原先享受7折利率的貸款不必急於還款。“如果還掉就再也借不到7折利率的貸款了。”銀行人士建議,有折扣的房貸可以不考慮提前還,閒置資金可以用來投資貨幣基金或者銀行短期理財産品,一樣可以降低房貸的利息成本。

提醒3:充分利用公積金

對於每月公積金繳納數額較高的貸款人而言,可以考慮適當提前償還一部分房貸,但不必全部償還,因為一旦房貸全部償還後,每月的公積金就沒有利用的空間了。

按照現有的公積金政策,在職人員除購房等情況外,是無法提前支取的,考慮到現在的房屋限購政策,大部分人不太可能多次購房,因此大家提前支取公積金的可能性不大,還不如每月可以衝還房貸,使其發揮更大的效率,也使得自己的現金流更為充裕。

下面用兩個案例來説明提前還貸是否划算:

案例一、陳小姐這幾天心情很不錯,因為她剛剛把剩餘的24萬元房貸提前還清了。

陳小姐向記者介紹説,2006年她向銀行按揭貸了47萬元買房,供30年。

此前,陳小姐曾還款共計23萬元,並改為15年還款。貸款利率一直是基準利率的70%,也就是4.58%,每月還貸1770元。

點評:投資收益與房貸利率持平不該提前還貸

本刊特約理財規劃師余建認為,提前還房貸的核心在於,同樣的資金,能否找到收益高於房貸利率的投資産品。

從陳小姐的情況看,房貸利率相當低,僅為4.58%,而目前銀行低風險理財産品的收益率高於這個水準的一抓一大把,這段時間很多低風險的理財産品收益率均在5.5%—6%的水準,完全沒必要提前還貸。

案例二、王小姐有兩套房子,最近賣了其中一套,套現300多萬元,有大筆現金在手。

王小姐告訴記者,現在住的房是去年買的,每月要還給銀行9000多元。據介紹,王小姐去年向銀行按揭貸款94萬元,供20年,利率是按照現在基準6.55%上浮10%的,也就是7.205%,已經還了一年了。“有那麼多高於7.2%的投資渠道,我為什麼要提前還貸呢?”

王小姐表示,由於未還的本金額比較大,在現在的高利率環境下,組合投資年化收益超過房貸利率7.205%並不難。針對未償還的本金,王小姐將現有資金進行組合投資,一部分低風險固定收益投資,一部分高風險投資。

點評:高風險投資並不適合所有人

余建認為,對於一般人來説,7.205%的房貸利率並不低,建議她提前還貸。要高於超過7.205%的收益率,目前看只有較高風險的産品才能做到。而高風險投資並不適合所有人,因此建議王小姐提前還貸。