3月QDII策略:側重港股輔配美股 回避大宗商品(2)

- 發佈時間:2015-03-04 10:03:56 來源:中國網財經 責任編輯:張明江

新興市場:經濟增長模式分化,港股吸金引力較強

目前,新興市場整體面臨經濟下行風險與貨幣貶值壓力,部分國家因資源價格下跌而經濟增長減速,部分國家因進口的大宗商品價格下行而通脹緩解,各國已經顯露出各種不同的經濟增長模式。俄羅斯幾乎將全年面臨嚴峻的經濟考驗,巴西和土耳其的政治風險會放大市場擔憂。中國國內通脹進一步減弱會使得實際利率增高,需求低迷和較高的杠桿率可能會加劇經濟調整期的陣痛。美元升值給新興市場帶來的風險是不可忽視的,包括影響各國外匯儲備和央行資産負債表,通過大宗商品價格強化中國的通縮壓力等。

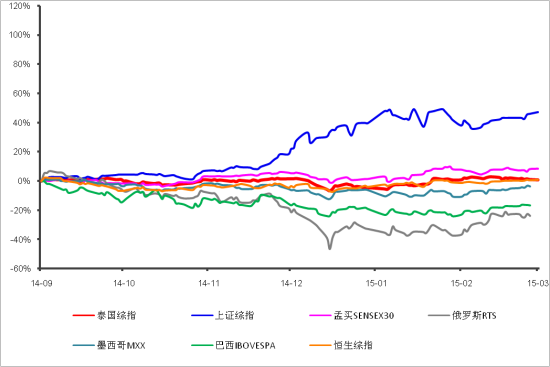

2015年2月,“金磚國家”股市整體上漲,A股上證指數上漲3.11%、印度孟買SENSEX30上漲0.13%,俄羅斯RTS上漲21.6%,巴西IBOVESPA上漲9.97%,香港恒生指數上漲1.29%。

圖表6: 近半年內新興市場各指數表現

來源:凱石財富工場 wind

在新興市場中,香港未來兩年的經濟增長率有望高於大部分亞太國家和地區。恒指2014年全年漲12.6%,國企指數漲22.8%,不過都不及滬指漲幅的6成。凱石工場2015年3月份仍然看好港股表現,並建議投資者重點佈局。

全球的流動性寬鬆將助推港股走勢。歐洲已經進入寬鬆週期,中國央行在2月28日再次下調金融機構人民幣貸款和存款基準利率。國家統計局數據顯示,中國1月製造業PMI為49.8%,比上月下降0.3個百分點,跌破枯榮線,為2012年9月以來的最低位。2月匯豐中國製造業PMI初值為50.1%,比上月上升0.4個百分點,創5個月以來新高。鋻於悲觀的經濟數據,財政政策和貨幣政策都有望更加積極。目前港股已出現折價于A股現象,估值優勢更為凸顯,在環球市場資金寬鬆的背景下,港股有望獲得環球資金的超配。

高折價H股成價值洼地。內地投資更偏愛港股的中小型股票,港股中高折價H股有望迎來上漲良機,這些股票在港股中的價格低於A股,關注度也低於大盤股,所以一旦深港通啟動,其相對於A股的價差會縮小,投資者應選擇提前佈局。

滬港通交投漸趨活躍,深港通預期升溫。隨著外資通過滬港通抄底A股加緊,業界已開始關注港股通額度告罄,港交所高層表示滬股通額度預計在3月底前會用完。此外,滬港通規則改進在即,涉及産品範疇可能繼續擴大。香港證監會[微網志]已批准有關滬股通證券有擔保賣空的規則修訂,符合資格的滬股通標的股將於3月2日起可以進行擔保賣空。香港證監表示,基金互認準備工作已做好,只等內地監管部門擇時公佈。深港通在下半年開通比較現實,有望成為港股2015又一重大利好。

2015年6月份左右,MSCI將重新考慮是否將A股納入其系列指數。2014年A股未被納入指數的一個重要原因是A股的封閉特徵,而通過滬港通的連接,A股與國際資本市場的聯繫日益緊密,因此MSCI納入A股的可能性在增大。如果A股能夠進入MSCI全球指數,那麼滬港通帶來的機會將會顯著提升,屆時海外資金也會跟蹤這一指數進行資産配置,無疑將增加滬港通的資金流量。

風險提示:美元走強將加重新興市場經濟體的債務負擔,那些不能受益於能源價格下跌且經濟結構單一的國家經濟將遭受考驗。新興經濟體實行的浮動匯率制一定程度會緩釋風險,且各國資産負債狀況相對良好,新興市群體性危機重現的概率不大。但是,新興市場大量債務都是以美元計價,美國加息對新興市場國家的影響要超過歐洲和日本。針對港股市場,美元升值將使得美元資産具有吸金引力,將在流動性方面給港股帶來一定壓力,因此投資者需關注美聯儲貨幣正常化道路,關注全球資金的流向,關注美元升值對於港股市場風險溢價的不利影響。

大宗商品:油價承壓,金價走軟

全球油市供應過剩,石油輸出國組織不願減産,在全球經濟復蘇低迷的趨勢下,國際油價大幅下探,儘管下跌空間已經不大,但一季度反彈幅度不會很大。貝克爾休斯公司報告稱,截止2月27日當周美國石油與天然氣鑽井數量減少43口,石油鑽井數量總數降至986口。但是近期許多煉油廠進入了例行設備維護期,開工率較低,對原油的需求減少,美國原油庫存可能會繼續增加,進而使油價在3月份進一步承壓。

美元走強和全球股市上漲減少了對黃金的需求,2月份,40多億美元撤離了黃金交易所上市基金,熱錢對黃金的興趣大減,國際金價連續走軟。2月黃金期貨下跌5.9%,為2014年10月以來的首次月度下跌。不過儘管黃金市場存在下行風險,但投資者的拋售數量趨減以及新興市場持續的需求都將對黃金市場構成支撐。

2、3月份QDII投資策略:側重港股輔配美股,回避大宗商品

數據顯示,美國就業市場持續改善,製造業擴張勢頭仍在,且樓市復蘇趨勢確定,歐洲市場略顯回彈勢頭但復蘇進程仍待觀察,新興市場中港股估值優勢有望受環球資金青睞。但是,上半年海外市場風險仍需警惕,尤其在美聯儲主席耶倫表示將把決定加息時間的關注重點從就業市場完全轉向通脹水準之後,加息預期的延長增加了全球金融市場的不確定性。3月份QDII基金的配置方面,新興市場仍然以香港為主,成熟市場仍然以美國為主,但建議投資者適度輔配美股品種以避風險,側重港股品種的配置至基金組合的主要地位,把握香港市場較為確定的投資收益。此外,鋻於原油短期內供大於求從而壓低油價,國際金價連續走軟等考量,建議投資者回避大宗商品操作。

1、港股:側重配置

香港未來兩年的經濟增長率有望高於大部分亞太國家和地區,且港股目前已出現折價于A股的現象,估值更優,環球市場資金面寬鬆有望促使港股獲得環球資金的超配。滬港通交投漸漸活躍,港股通和滬股通額度告罄備受關注。A股與國際資本市場的聯繫日益緊密使得MSCI納入A股的可能性增大,這將進一步增加滬港通的資金流量。A股與港股的互聯互通的另一重要通道“深港通”下半年開通的預期大幅升溫,一定程度上增加了港股的受捧熱度。3月份,凱石工場建議關注港股QDII中主動選股能力較強的富國中國中小盤,跟蹤恒生指數與恒生國企指數的華夏恒生ETF、嘉實恒生中國企業,以及投資範圍分散于亞太多地區的博時大中華亞太精選。

2、美股:適度輔配

美元強勁升值致使美元資産吸引力增大,同時加劇了油價下跌,而更低的油價又會拉動美國經濟增長。美國就業市場持續改善,失業率穩定在6年低位,扣除食品及能源價格後通脹率的持續疲軟且通脹將在一段時間內低於目標水準,美國國債1月份表現創27年來同期最佳。但美聯儲加息是2015年美股最需警惕的風險點,尤其在聯儲表示把加息時機的關注重點從就業市場完全轉向通脹水準之後,美股的不確性增大。凱石工場建議投資者適度降低美股QDII在基金組合中的比重,並靜觀美聯儲加息前景。3月份,凱石工場建議關注國泰納斯達克100指數基金、鵬華美國房地産基金。

牛基推薦:富國中國中小盤基金、華夏恒生ETF基金、嘉實恒生中國企業基金、博時大中華亞太精選基金、國泰納斯達克100指數基金、鵬華美國房地産基金、

富國中國中小盤(100061):採用主動管理模式,重點投資香港市場中具有中國概念的優質中小盤股票進行投資。中小盤股票成長空間大,且在香港市場往往存在估值洼地,因此往往能為長期投資者帶來超額收益。基金經理自下而上選股能力表現出色,重點投資標的符合中國經濟轉型和改革方向。

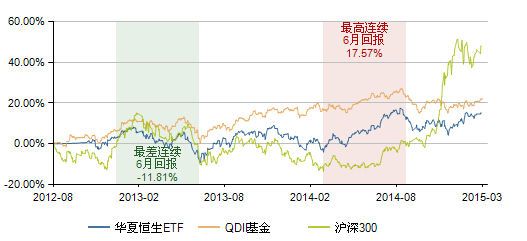

華夏恒生ETF(159920):華夏基金[微網志]旗下首只跨境ETF基金,採用組合複製策略及適當的替代性策略,緊密跟蹤香港恒生指數。標的指數匯集了香港本地、中國內地以及海外眾多的龍頭公司。在金融、能源佔比相對較高,服務業、原材料業佔比相對較少,成份股共48隻,含8家“重量級”藍籌股(三大銀行+三桶油+中國移動[微網志]+匯豐銀行佔比合計51.71%)及香港本地龍頭企業,如長江實業、和記黃埔等;也包括中國內地“新貴”如騰訊控股。

嘉實恒生中國企業(160717):標的指數為恒生中國企業指數,該基金以擬合、跟蹤標的指數為原則,進行被動式指數化投資。該基金在今年7月份以8.81%的收益率獲得QDII-亞太及新興市場類別之首。

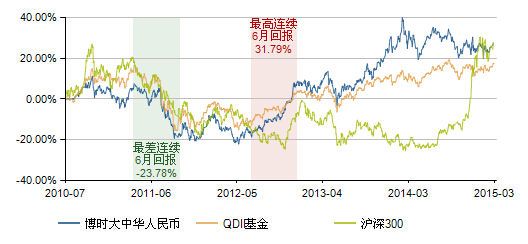

博時大中華亞太精選(050015):採用“核心-衛星”配置策略,“核心”指基金資産的40%~75%投資于大中華地區企業,包括中國大陸、港、澳、臺地區企業在境外發行的股票及其他衍生産品。“衛星”指基金資産的20%~55%投資于日本、南韓、澳大利亞、新加坡、印度等眾多亞太國家或地區企業在亞太區證券市場發行的股票等。主要採取“自下而上精選個股”和“價值策略為主,成長策略為輔”的股票投資策略,輔以金融衍生品投資進行套期保值和匯率風險規避。

國泰納斯達克100(160213):跟蹤美國納斯達克100指數,股票資産主要採取完全複製法,追求跟蹤誤差最小化。納斯達克100指數成分股均具有高科技、高成長和非金融的特點,是美國科技股的代表,權重最大為蘋果電腦,另包括臉書、微軟[微網志]、谷歌[微網志]、英特爾[微網志]等。

鵬華美國房地産(206011):投資對象以美國房地産信託投資基金(REITs)、房地産行業股票和在美國市場上市交易的REIT ETF基金為主。選擇投資對象主要參考投資標的資産品質、現金流穩定性及管理層能力等指標。組合中也少量投資房地産行業股票,目的是把握階段性機會,對REITs投資作有益補充,並降低組合整體波動性。

圖表7:富國中國中小盤基金(100061)

圖表8:華夏恒生ETF基金(159920)

來源:凱石財富工場 wind

圖表9:嘉實恒生中國企業基金(160717)

圖表10:博時大中華亞太精選基金(050015)

來源:凱石財富工場 wind

圖表11:國泰納斯達克100指數基金(160213)

圖表12:鵬華美國房地産基金(206011)

來源:凱石財富工場 wind