房企金輝集團擬登陸上交所 IPO名單再現房企身影

- 發佈時間:2016-02-22 09:18:15 來源:新京報 責任編輯:吳起龍

自2010年監管層叫停房地産企業IPO以來,國內的房地産企業未再有IPO上市案例,國內房企登陸資本市場只能選擇遠走海外,或A股借殼。在庫存越來越嚴重的市場環境下,政策環境開始寬鬆,IPO排隊企業中再度出現房企身影。

證監會最新披露的766家IPO受理企業名單中,出現萬達商業、富力地産、金輝集團3家房地産開發企業。雖同為房企,與萬達、富力這兩家地産龍頭相比,金輝集團的知名度要低很多。

1月29日,證監會官網發佈金輝集團招股説明書。招股書顯示,起家于福建福州市的金輝集團,已是一家百億房企,但其項目多集中在二、三線城市,面臨去庫存艱難、短債高企、毛利下滑嚴重等壓力。

毛利率逐年下滑

證監會官網預披露的金輝集團IPO招股書顯示,公司擬登陸上交所,總股本為18億股,此次擬發行數量不超過6億股,計劃投入募資60億元建設重慶金輝城、蘇州優步花園、西安天鵝灣西園及西安金輝世界城上東區四個房地産開發項目。

“對於房地産企業來説,登陸資本市場就多了一份融資渠道,對於改善企業的財務狀況是十分重要的。通過上市公司的形象,能夠為金輝後續擴大融資規模提供各類基礎。”上海易居研究院智庫中心研究總監嚴躍進對新京報記者表示。

但與幾年前過熱的房産市場相比,在庫存高企的市場背景下,房企盈利空間收窄。有市場研究機構預測,2015年房企的平均利潤將首次跌入個位數,維持在8%左右。這一利潤水準,甚至不能覆蓋部分中小房企的融資成本,房企開始普遍面臨資金鏈壓力。

而能夠上市融資,緩解資金壓力,對於金輝集團這樣一家起家于二、三線城市的中小型地産商,尤為重要。招股説明書顯示,住宅開發是金輝集團的支柱業務,2012年-2015年前9月,金輝集團銷售額分別達到100.26億元、137.97億元、156.17億元及94.18億元,佔主營業務收入比重達95.23%、95.68%、97.29%和98.12%。

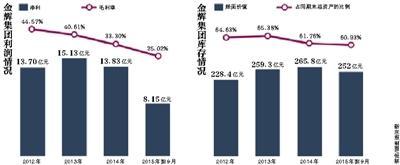

主營收入保持穩定增長,但凈利潤規模卻停滯不前。2012年-2015年前9月,金輝集團凈利潤分別實現13.70億元、15.13億元、13.83億元及8.15億元,整體業務毛利率則為44.57%、40.61%、33.30%、25.02%,呈逐年下降趨勢。

儘管房地産行業毛利率及凈利率整體呈現下滑趨勢,但在業內人士看來,金輝的下跌過程較為迅速,這也使得其背後的債務隱憂凸顯。2015年9月末,金輝集團負債總額330.9億元,資産負債率達80%,此前3年,金輝集團的負債總額也均在300億元左右,負債率維持在80%的水準。

在上述債務中,截至2015年9月底金輝集團一年內到期的非流動負債67.2億元,其賬面貨幣資金僅為23.45億元。短期債務高企,這對金輝集團短期償債能力提出極高要求。

但招股書顯示,金輝集團流動比率和速動比率都低於行業平均水準。以2014年為例,金輝集團流動比率和速動比率分別為1.33和0.27,遠低於行業平均的1.72和0.4。這表明金輝集團的短期償債能力相比于行業其他上市公司屬於偏弱。

項目去庫存壓力大

在當前市場環境下,地産商大多面臨著資金鏈壓力,需要加速去庫存、回籠資金。招股書披露的數據顯示,金輝集團運營項目中成都的金輝悅府總體預售率只有52%、江蘇淮安的天鵝灣項目從2013年建造至今預售率只有64%。

此外江蘇句容的四季金輝項目雖然總體預售率有59%,但南區預售率只有1%。

與此類似的是瀋陽的湖畔裏項目,總體預售率為55%,二期則僅為6%。作為此次IPO募資項目之一的西安世界城上東區項目,預售率也僅為5%。

截至2015年前9個月,金輝集團在全國土地儲備有500萬平方米,大多集中在江蘇的三、四線城市和西南地區二線城市,其中連雲港、淮安、句容、福清四個城市的土地儲備就接近總量的45%。

“三、四線城市的項目行銷過程中,面臨同類企業的産品激烈競爭。這個可能會使得去庫存的壓力增大,潛在的資金成本也會相對更高。”嚴躍進表示。

新京報記者就開發項目預售率等問題致電金輝集團,但轉接電話無人接聽,轉接工作人員稱公司資訊披露負責人外出,截至記者發稿,並未聯繫上資訊披露負責人。

金輝集團招股書披露的庫存數據則顯示,金輝集團2012年-2015年9月各期末,存貨賬面價值分別為228.4億元、259.3億元、265.8億元和252億元,佔同期末總資産的比例分別為64.63%、65.38%、61.76%和60.93%,去庫存緩慢。

金輝集團在招股書中也強調,由於公司目前的房地産開發項目主要集中在二、三線城市,若項目區域住房需求下降,有可能導致公司未來營業利潤、凈利潤等指標出現同比下滑達到50%的情形。

預披露前兩奪“地王”

招股書顯示,金輝集團1996年創立於福州,實際控制人是香港商人林定強,林定強通過金輝控股間接控制金輝集團96%股份。另持有4%股權的上海華月則為林定強家族持股平臺。

IPO發行後,社會公眾將持有25%金輝集團股權,林定強家族則持有75%股權,為單一大股東。在金輝集團管理層,公司6位非獨立董事之中,3名董事、3位監事,1名副總經理均為林氏家族成員。

雖然金輝集團是一個家族式企業,但上市卻是其多年來追求的目標。2005年,金輝集團與另一地産商融僑集團以股權置換的方式開始了戰略合作,金輝集團實控人林定強出任融僑執行總裁。彼時據報道,雙方合作源於一個共同目標“上市”,金輝集團善於操盤,而融僑有品牌。

金輝與融僑的合作在2006年正式展開,雙方以“融輝”名義迅速在全國擴張,先後進入蘇州、西安、連雲港、南京、武漢、合肥等城市,共同投資了19家房地産公司,包括北京融輝置業、重慶長江地産、重慶錦江地産、江蘇融僑置業有限公司、安徽融僑金輝置業有限公司等。

但由於各自的發展理念存在一定分歧,融僑和金輝最終在2010年底宣告“分手”。兩家品牌各自獨立之後,各地項目亦進行了劃分。除去福州之外,合肥、武漢、無錫等地的項目歸屬於融僑;金輝則將淮安、西安、連雲港的項目收于旗下。

“實際上,金輝謀求上市,本身是希望做大其品牌。其和融僑的合作過程中,可以看到,很多項目其實並不冠名‘金輝’兩字,這使得金輝本身的品牌力推廣比較難。”嚴躍進表示。

而為改善地産項目佈局,上市前夕的金輝集團在積極拿地。2015年年底,金輝集團以樓面價4.38萬元/平米,總價28.15億元拿下上海閔行區莘莊地塊,溢價率143.28%,項目日後銷售的保本價約在7萬元/平米。此後不久,金輝集團又以10.1億元拿下南京江寧勝太路一宗地塊,樓面地價達到1.64萬元/平米。金輝集團在其官網稱,這兩宗地塊成交後均奪得相關地區的“地王”。

“金輝的上市之路,實際上就是希望從中小房企行列進入中型房企。上市前在一線城市高價拿地,是希望通過補充土地儲備,來做實企業資産,這對於上市資格的獲取有積極意義。”嚴躍進表示,無論從去庫存還是樹立品牌的角度看,金輝都需要繼續開拓一線城市的土地市場。但金輝上市前積極拿地,進而造成土地成本相對高,如何在成長過程中對衝此類外部環境的風險,是金輝需要考慮的內容之一。