23日早間,瑞康醫藥集團股份有限公司(下稱瑞康醫藥)公告稱收到年報問詢函,要求説明公司營收、凈利潤變動不匹配的具體原因及合理性;是否存在債務逾期風險;資産負債率較高的原因等八大問題。

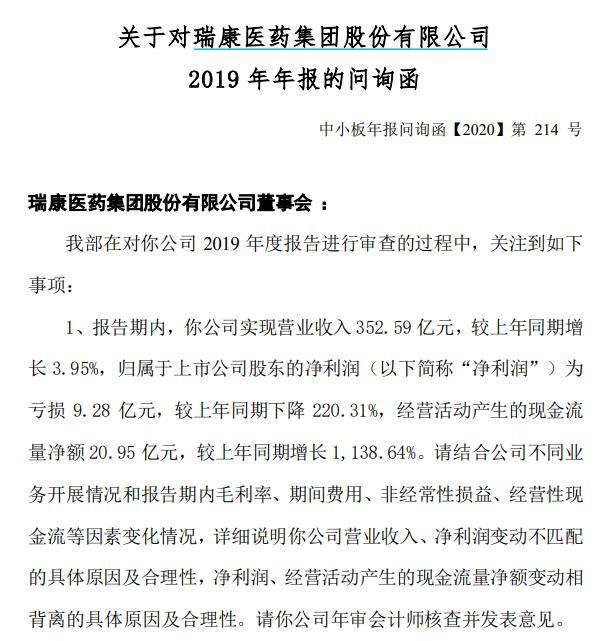

瑞康醫藥公告截圖

4月29日,瑞康醫藥發佈2019年年度報告。報告期內,公司實現營收352.59億元,較上年同期增長3.95%,歸屬於上市公司股東的凈利潤(下稱凈利潤)為虧損9.28億元,較上年同期下降220.31%,經營活動産生的現金流量凈額20.95億元,較上年同期增長1138.64%。

深交所在問詢函中表示,詳細説明公司營業收入、凈利潤變動不匹配的具體原因及合理性,凈利潤、經營活動産生的現金流量凈額變動相背離的具體原因及合理性。

瑞康醫藥年報還顯示,報告期末,公司流動負債為206.6億元,資産負債率為68.42%,2019年度利息支出為7.37億元。

問詢函稱,結合公司近3年資産負債率指標,説明資産負債率較高的原因,是否處於行業較高水準;説明公司流動負債規模較大的原因,並分析公司的短期償債能力;評估公司償債能力,説明是否存在債務逾期風險,如是,請充分提示風險。

對於年報中所稱的“應收賬款賬面餘額158.77億元,佔總資産比例48.90%”,問詢函稱,對比同行業可比公司,分析説明應收帳款餘額佔總資産比例較高的原因及合理性;報告期內公司應收賬款壞賬準備金額為2.38億元,説明公司對應收賬款回收情況的監督是否充分,是否制定了適當的收賬政策,應收賬款壞賬準備是否計提充分等。

問詢函還表示,報告期內,公司存貨賬面餘額為36.48億元,本期未計提存貨跌價準備,結合各類存貨的可變現凈值及宏觀市場環境等因素,對比報告期初、期末存貨的價格變化情況説明未計提存貨跌價準備的依據及合理性。

2019年,瑞康醫藥商譽凈額36.94億元,佔凈資産比例為51.40%。問詢函表示,對比可比公司數據,説明商譽佔凈資産比例是否處於行業較高水準;公司對標的子公司進行整合管控、業務管理的主要措施和實際效果,説明標的子公司內部控制是否有效、經營管理是否對個別人員存在重大依賴;公司執行商譽減值對利潤的敏感性分析,並説明公司為防範商譽減值的主要措施,請充分提示未來商譽減值風險。

此外,報告期末,瑞康醫藥貨幣資金餘額48.30億元,短期借款餘額51.92億元,長期借款及應付債券餘額13.26億元,存在“存貸雙高”現象。對此,問詢函要求説明公司賬面貨幣資金的具體用途及存放管理情況,是否存使用受限、或與大股東及關聯方資金共管等情形;説明2019年末貨幣資金與短期借款及長期借款餘額同時較高的原因及合理性,年末“存貸雙高”特徵與公司歷年數據、同行業公司情況是否存在差異等。

對於報告期末,瑞康醫藥其他應收款中“員工款”、“其他往來款”、“股權款”金額分別為3.88億元、11.29億元、3.55億元,説明上述各項目前五大明細及形成具體原因,是否存在非經營性資金佔用的情形。

問詢函還要求瑞康醫藥結合同行業公司情況、銷售模式等分析説明銷售費用的具體構成情況以及銷售費用大幅增長的原因和合理性。

(責任編輯:朱赫)