為避免被“戴帽”,甩掉倍泰健康這一包袱,宜通世紀大秀了一波花式削離的“財技”。在子公司倍泰健康凈資産-1.40億元,且還有1.80億元的訴訟涉及的或有賠償金未估計入賬的情況下,這家嚴重資不抵債的公司還能以1.70億元的高價轉讓至關聯方。這樣的財技“神”操作,至今審計機構的會計師都未看懂其中的合理性。

繼出具保留意見審計報告後,會計師在年報問詢中回復再次“補刀”宜通世紀。

3月26日,宜通世紀科技股份有限公司(300310.SZ)在《關於深交所對公司年報問詢函的回復公告》中,就倍泰健康訴訟涉及的或有賠償金額1.80億元未估計入賬的原因解釋稱,相關債務的具體情況(包括真實性和金額)尚需進一步核實,目前尚未有足夠證據證明其真實性。

實際上,該1.80億元的涉案金額尚未估計入賬,也是此前宜通世紀年報被審計機構出具保留意見和本次“打臉”公司的主要原因之一。未來該涉案金額如果入賬是由公司承擔,還是由接盤倍泰健康的珠海橫琴玄元八號承擔,目前並沒有明確説法。

“會計師和公司在涉案金額計提入賬上出現意見不一致的情況,主要是會計師從財務審核嚴謹的角度出發,入賬或確定由誰承擔是完全應該的。”相關審計人士分析稱,“但是從公司的角度來看,既然還沒有接到法院的判決結果,如果目前入賬將對公司財務報表産生重大影響。”

這意味著圍繞1.80億元涉案金額的重大事項是否應該入賬?目前只能交給市場和投資者來判斷。

1.8億元的分歧背後

宜通世紀2019年年報顯示,公司實現凈利潤3171.62萬元,較2018年巨虧19.69億元好看很多,但扣非後的凈利潤實則虧損1.53億元,非經常性損益貢獻了1.85億元。

其中,剝離虧損子公司倍泰健康的貢獻了1.4億元非經常性損益。這來自於宜通世紀將倍泰健康于轉讓日賬面凈資産-1.40億元,與其被認定公允價值零元的差額,確認為1.40億元投資收益,也就是上述1.85億非經常性損益的大頭。

不過,宜通世紀這波為了避免被“戴帽”的財技“神”操作,還是被審計機構的出具了保留意見的審計報告。

2019年度審計報告顯示,立信會計師事務所對宜通世紀出具了保留意見的審計報告,之所以形成保留意見,主要基於宜通世紀出售倍泰健康股權事項以及倍泰健康的訴訟事項和立案偵查事項。

對此,深交所火速下發了年報問詢函,要求宜通世紀補充説明倍泰健康訴訟事項目前的最新進展情況及對財務報表影響。

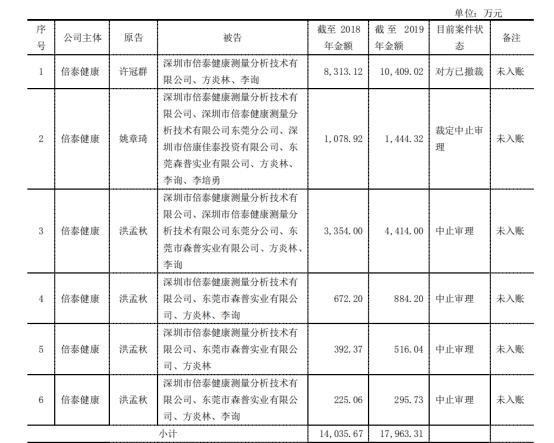

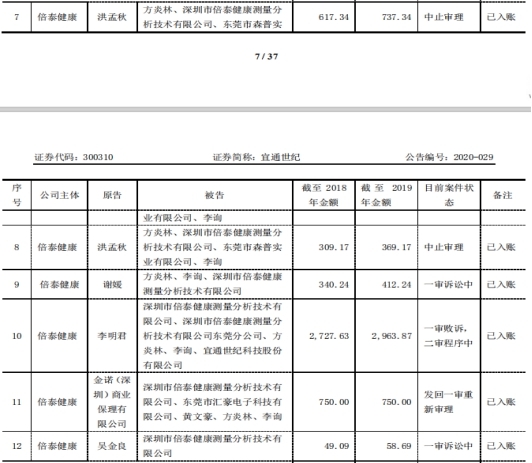

宜通世紀回復稱,“截至2018年12月31日倍泰健康涉及訴訟金額1.88 億元,其中 1.40 億元訴訟涉及的或有賠償金額尚未估計入賬。截至 2019年12月27日倍泰健康涉及訴訟金額2.33億元,其中1.80億元訴訟涉及的或有賠償金額尚未在倍泰健康估計入賬。”

針對未估計入賬的理由,宜通世紀解釋稱,“序號1-6 即未估計入賬的1.8億元訴訟涉及的或有賠償金額,此類借款屬於並購重組前發生的事項,案件正在受理中,相關債務的具體情況(包括真實性和金額)尚需進一步核實,目前尚未有足夠證據證明其真實性,倍泰健康對作為直接債務人所涉及的以上或有負債事宜不支援、不認可。”

“由於上述表中不能詳細了解案件撤訴和中止審理的原因,公司單方提出對案件真實性的懷疑也是公司的權利。”北京某律師事務所資深律師分析稱,“但最終的真實性還要看原被告雙方的證據是否被法院採納。”

事實上,在法院的判決裁定出來之前,原被告雙方對未來判決結果的任何判斷都是不準確的。不過,接下來會計師的回復,則直接“打臉”宜通世紀。

回復公告顯示,會計師在就出具保留意見的合理性時解釋稱,因上述訴訟事項案情較為複雜,序號1案件目前狀態是裁定撤回仲裁申請,但未過仲裁申請期,許冠群仍可能繼續提出仲裁申請;序號2 至序號8案件,法院或仲裁庭認為案件基本事實須以方炎林等人涉嫌合同詐騙刑事案審理結果為依據,裁定中止審理。序號9-12案件一審或二審尚未判決。獨立法律顧問也無法確定上述訴訟事項可能發生的結果,無法對上述訴訟事項可能發生的損失或收益的可能性及金額進行評估。

也就是説,除1號案件撤回仲裁申請,且仍有再次申請仲裁或訴訟的可能性外,其他2-6號案件的中止審理的理由是,案件基本事實須以方炎林等人涉嫌合同詐騙刑事案審理結果為依據。

同時,會計師還著重強調,連獨立法律顧問也無法確定上述訴訟事項可能發生的結果。而宜通世紀則以真實性存疑為由,未將訴訟涉及的或有賠償金額估計入賬,顯然站不住腳。

“從公司和會計師的回復來看,會計師的回復更全面更公允。公司將大部分因刑事調查結果未出而中止審理案件稱之為證據不足,真實性需要進一步論證是不嚴謹的。”上述資深律師分析認為。

通常情況下,一般構成刑事立案的經偵案件,其基本事實應該是比較清晰的。“這類案件在結案後的訴訟中也很省事,基本上法庭審理的質證程式就簡單了,勝訴只是時間的問題。”上述資深律師進一步指出,“嚴格來講,這類訴訟案件如果時間拖得越長,未來賠償的金額則會更多,因為會有更多的利息費用需要支付。”

數據顯示,2018年12月31日倍泰健康尚未估計入賬的訴訟涉及的或有賠償金額為1.40億元,到2019 年 12 月 27 日,該未估計入賬的訴訟涉及的或有賠償金額則增至1.80億元,也就是説短短的一年時間增加了近4000萬元。

剝離倍泰健康的合理性存爭議

事實上,由於對未估計入賬的1.80億元訴訟涉及的或有賠償金額無法確定,導致會計師對倍泰健康股權轉讓至玄元八號的商業合理性無法判斷。

據了解,宜通世紀出售倍泰健康的交易對手方為玄元八號,其一部分份額由宜通世紀三名實際控制人認購,同時三名實際控制人又以持有的宜通世紀3400萬股票作為質押,作為日後玄元八號對外處置倍泰健康股權時,若處置價低於1.70 億元時的差額補償擔保。

“因此,上述交易一定程度上應視為宜通世紀與實際控制人的關聯交易,應當根據經濟實質判斷是否構成權益性交易。”會計師稱,“對於向關聯方出售凈資産為負數的子公司是否構成權益性交易,企業會計準則本身並沒有具體特定的指引。”

會計師的言下之意,就是宜通世紀剝離負資産倍泰健康的權益性交易,在目前的會計準則中沒有任何的依據。

“既然會計準則中沒有詳細規定,就不能定為合規與不合規,只能依據相關的監管經驗。”上述相關審計人士分析稱。

據證監會會計部編寫的《上市公司執行企業會計準則案例解析(2019)》中的案例 8-07,該案例分析認為,企業通常從交易對價的公允性和交易的商業合理性兩方面進行分析,以判斷相關交易是否構成權益性交易

其中,是否具有商業合理性則是最關鍵的?證監會指出,需要結合項目的實際情況加以判斷,相關需要考慮的因素通常包括但不限于:虧損子公司轉移的鉅額負債受讓方是否能夠承受,上市公司是否對受讓方存在潛在擔保,受讓方受讓虧損子公司是否僅由於虧損子公司限于政策、監管等原因暫時無法清算所導致,受讓方是否存在改善虧損子公司的措施,虧損子公司受讓方現有或擬開展業務的相關性、協同性等。

據此,會計師復核了宜通世紀剝離轉讓倍泰健康的交易目的並認為,因倍泰健康經營和財務狀況持續惡化,于2019年9月3日已資不抵債,賬面凈資産為-1.57億元,涉及訴訟金額 2.24 億元,其中1.73億元(截止2019年12月27日已達到1.80億元)訴訟涉及的或有賠償金額尚未估計入賬,上述事項可能導致玄元八號後續需要承受倍泰健康轉移的鉅額負債。

“也就是説未估計入賬的1.80億元,在削離轉讓交易中也沒明確,如果未來入賬將由誰隨來承擔。”上述審計人士分析認為,“是由玄元八號還是由公司承擔,目前來看,二者都不能排除。”

基於本次交易作價的公充性,會計師則認為,對於玄元八號以遠超倍泰健康賬面凈資産的價格1.7億元購買倍泰健康 100%股權的關聯交易,“我們目前無法判斷該項交易是否具備充分的商業合理性,尚未能獲取充分適當的依據以合理確定該關聯交易的商業合理性。”

在深交所年報問詢的回復公告中,會計師只認為出售倍泰健康股權合規、出表日合理。但在本次交易的商業合理性及公允價值上,會計師仍堅持了其對宜通世紀2019年度財務報表出具保留意見審計報告的理由——無法獲取充分適當的審計證據,我們就出售倍泰健康的會計處理。

“上述交易事項對財務報表可能産生的影響重大但不具有廣泛性,故出具保留意見。”會計師如是強調,不存在以保留意見替代無法表示意見或否定意見的情形。

(責任編輯:趙金博)