2020年3月20日,普利特(002324)發佈《關於收購宿遷市振興化工有限公司80%股權的公告》,擬1.0億元收購振興化工80%股權。繼10.66億元收購帝盛集團(啟東金美、福建帝盛、帝盛進出口、寧波帝凱、欣陽精細5家公司的100%股權)後再度出手,先後累計近12億元收購6家標的企業,大舉跨行業並購。

幾天之後,普利特再次公告,公司收到公司控股股東、實際控制人周文,副董事長、副總經理周武出具的《關於股份減持計劃進展情況的告知函》,周文及翼鵬發展已合計減持1185.6497萬股,佔公司總股本比例的2.24%;周武已減持46.41萬股,佔公司總股本比例0.0879%。

以收購重組謀突圍,主營業務面臨挑戰?

探究普利特連續大舉並購背後的原因,或離不開近年來原有改性塑膠業務增長乏力。

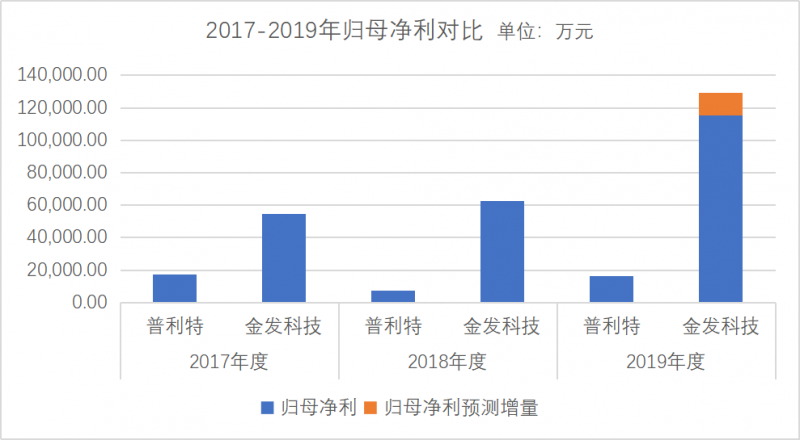

備註:金髮科技尚未披露2019年年報,故2019年歸母凈利為業績預告數

備註:金髮科技尚未披露2019年年報,故2019年歸母凈利為業績預告數

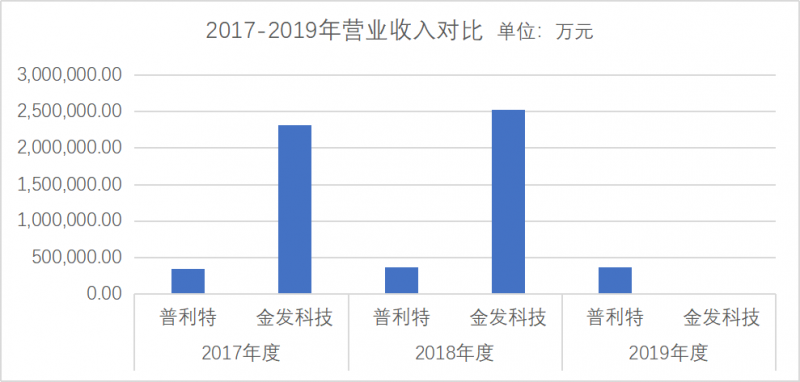

普利特與改性塑膠龍頭企業金髮科技近三年的營業收入和歸母凈利對比可以看出,自2015年普利特收購 WPR公司及其下屬的威爾曼塑膠和DC Foam未能實現預測利潤後,逐漸失去往日光環;而金髮科技除主營業務持續穩健經營,于2019年完成了對寧波海越新材料有限公司的並購,並擬投資超過100個億,進入丙烯等上游原材料行業,打通了聚丙烯生産全鏈條,增強其對原材料的把控和影響能力,大大提升了在改性聚丙烯領域的行業地位,這必將對普利特的生存空間都將帶來一定的擠壓。在主營業務面臨著巨大挑戰情況下,普利特試圖以收購重組進行産業轉移謀求發展,也在情理之中。

高估值標的年凈利腰斬,可持續經營存疑

而收購重組是否能實現産業整合協同發展,標的公司的盈利能力至關重要。在宣佈本次收購振興化工2天前,深交所發起質詢,要求企業就前次重金收購帝盛集團的合理性做出解釋,此番普利特收購突圍之路恐挑戰重重。

依收益法評估,2020年3月普利特對啟東金美、帝盛進出口、福建帝盛、帝凱貿易母公司帝盛科技100%股權評估價格進行修改,修改後為30,000萬元、8,800萬元、51,920萬元、880萬元,較2019年6月前次評估價格分別增長31.00%、346.72%、1004.33%、31.97%,整體評估結果高於資産基礎法評估結果的95.04%。

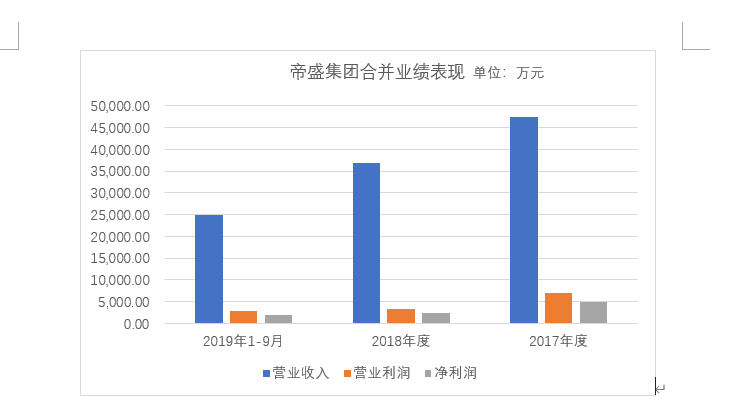

採取收益法評估的原因是預計經營前景較好,具有較強的盈利能力。而帝盛集團的業績是否足以支撐此結論?據公開數據顯示,帝盛集團營業收入逐年下降,2017 年、2018 年、2019 年分別為 4.73 億、3.69 億、3.10 億元。2018年度凈利潤更慘遭腰斬,其造血功能和盈利機制堪憂。而另一收購對象振興化工2019年凈利率僅8.75%,低於行業正常水準,2020年1-2月營業收入僅144.4萬元,凈利潤為-263.5萬元(尚未經審計)。擬收購6家標的公司盈利能力表現不佳情況下仍給出高估值,不免讓人憂心。

此外,標的企業環保及合規諸多風險也導致可持續經營存疑。啟東金美不僅所在位置是否觸及“不到長江一公里”的紅線尚未可知,還曾因江蘇大範圍環保整治及2019年響水“3.21”爆炸事件影響多次受到環保行政處罰。2019年1-9月仍存在臨時性的停産或限産情況,産能利用率逐年下降。欣陽精細自2005年底牽連多起環保安全事故;振興化工則存在將因危險廢物處理不當受到環保部門處罰的情況,據了解到在2018年、2019年連續兩年因為經營資質缺陷被政府停産合計長達13個月。隨著欣陽精細杭州市污染物排放許可證、帝盛進出口危險化學品經營許可證、啟東金美排污許可證于2020年陸續到期,結合上述標的公司所處區位分佈以及所受環保處罰情況,未來經營許可是否能順利核發,標的公司停産限産如何緩解,均對企業未來可持續發展構成威脅。此時以高估值並購,即便標的企業給與業績承諾,是否有能力兌現尚未可知。

業績對賭恐非萬全之策,雙刃劍誰來“埋單”

近年來,業績對賭在上市公司並購案中並不罕見,如若對賭承諾可以實現,自然是皆大歡喜。但事實上過於樂觀的超高業績預測帶來的悲劇也比比皆是。此番普利特的連續跨行業並購,即便有業績承諾,恐也非萬全之策,值得廣大投資者深思。

此番交易中,普利特所並購標的公司承諾2020年、2021年、2022年實現的凈利潤分別不低於8,000萬元、11,000萬元、13,000萬元; 但上述標的企業近三年最高一年盈利僅5000多萬。此外並購對上市公司現有資源、組織、運營等均存在挑戰的。此前,普利特2017年曾因收購WPR公司及其下屬的威爾曼塑膠和DC Foam未能實現預測利潤而公開致歉。此番標的公司盈利能力不佳、可持續經營存疑情況下,是否能兌現業績承諾值得關注。

同時,該約定中並購標的2020年和2021年僅需達到業績承諾75%以上即可解鎖減持相應的股份,在2022年業績累積全部兌現即可實現全部股份解鎖兌現。不符合行業增長邏輯,前兩年股份解鎖套現後,即便2022年完不成業績承諾,也恐出現剩餘未解鎖股份也不足以覆蓋補償金情況,屆時上市公司以及中小股東的利益將嚴重受損。而公告中發行股份支付對價5.863億元,發行股份價格為8.88元/股,相交發佈日股票收盤價格20.05元/股差距極大,且收購方案中並未設置發行價格調整機制,已對原股東尤其是中小股東造成很大股份稀釋和權益受損。

此外,自2019年9月普利特第一次披露《發行股份及支付現金購買資産並募集配套資金暨關聯交易預案》後,股價由11.17元/股一路上漲到最高23.01元/股期間,實際控制人董事長周文、副董事長周武、股東上海翼鵬企業發展有限公司都進行了大量減持。

近日,普利特就公告,公司收到公司控股股東、實際控制人周文,副董事長、副總經理周武出具的《關於股份減持計劃進展情況的告知函》,獲悉其此次減持計劃的減持時間已經過半。其中,周文及翼鵬發展已合計減持1185.6497萬股,佔公司總股本比例的2.24%;周武已減持46.41萬股,佔公司總股本比例0.0879%。

從市盈率橫向對比來看,塑膠改性行業龍頭金髮科技約16倍;國內抗老化助劑行業龍頭利安隆不到25倍;普利特卻超過50倍,到底是什麼原因讓普利特股價高挺,過高的市盈率也不免令人擔憂。

只有潮水退去時,才知道誰在裸泳。普利特此番連續收購究竟是以重組突圍産業整合尋求業務增長,還是靠頻頻並購維持高估值的緩兵之計,投資者尚不得而知。主營業務增長乏力情況下,積極對外並購産業整合發揮協同效應的資本運作可以理解,但標的公司的盡調和選擇諸多疑點仍值得廣大中小股東密切關注,業績對賭這把“雙刃劍”對普利特收購究竟是救命良藥還是致命毒藥,值得每一位投資者深思和警惕。

(責任編輯:梁冀)