眾籌、P2P等科技創新正在威脅央行和商業銀行地位

- 發佈時間:2015-05-08 11:47:19 來源:東方網 責任編輯:畢曉娟

科技創新 全球央行受威脅?

數字貨幣、手機銀行、眾籌、P2P貸款都可能改變銀行的準備金,影響貨幣供應和價格水準,由此削弱傳統商業銀行在標準的貨幣擴張過程中發揮的作用。

環球外匯5月6日訊--日新月異發展的科技未來要威脅央行和商業銀行的地位。

曾在2006-2009年擔任美聯儲(Fed)理事的Randall Kroszner在新近發佈的研究報告中指出,由於數字貨幣、P2P貸款等非傳統銀行業融資飛速發展,金融交易的基礎設施應用技術突飛猛進,美聯儲等主要央行制定貨幣政策時面臨更高挑戰。

美聯儲一直通過調節商業銀行存放在聯儲的超額準備金控制信貸。如果聯儲要增加向系統釋放超額準備金,就會讓利率下降,鼓勵銀行放貸,刺激經濟活動。

Kroszner現任芝加哥大學布斯商學院經濟學教授,他認為新的融資來源可能削弱美聯儲對貨幣供應量、利率和通脹的掌控力。

報告寫道:

數字貨幣、手機銀行、眾籌、P2P貸款都可能改變銀行的準備金,影響貨幣供應和價格水準,由此削弱傳統商業銀行在標準的貨幣擴張過程中發揮的作用。

換言之,傳統銀行系統以外的貸款越多,美聯儲等央行就越難以利用貨幣政策影響經濟。

Kroszner還指出:銀行和支付系統都可能出現顛覆傳統的創新,監管機構和央行要了解這些變革將怎樣影響他們取得成本與收益平衡的宏觀與微觀機制——可能使金融活動離開傳統銀行業,以及怎樣干擾貨幣政策影響經濟的傳統渠道。

從宏觀角度看,商業銀行可能面臨支付系統顛覆性的競爭,這可能影響傳統的貨幣政策傳輸渠道,央行可能也受影響。

除了科技革新,Kroszner還提到了監管的變化。他認為,金融危機以後監管變得更嚴,這也促使信貸離開銀行系統,轉向一些監管較寬鬆且透明度不高的信用市場。

也就是説,Kroszner認為商業銀行在發揮作用、宗旨和經濟可行性等方面都面臨上述變化的威脅。“商業銀行和央行當然都不會死,但技術創新者會瞄準他們的位置。”

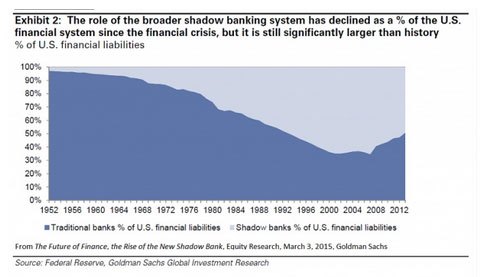

Kroszner的報告還為我們展示了美國金融系統中影子銀行産生的負債所佔比例,金融危機以來,影子銀行系統的負債比重在減小,但整體仍比歷史水準高得多:

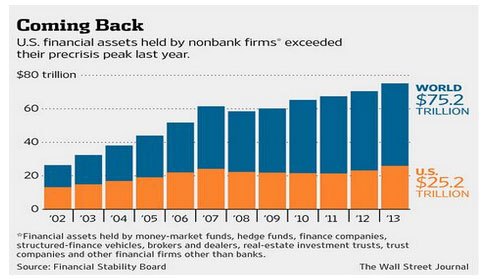

而在《華爾街日報》的圖表則顯示,去年,銀行以外的美國機構持有金融資産規模超過了金融危機前的水準: