中行研報:撥備覆蓋率紅線下調至100%已十分緊迫

- 發佈時間:2015-12-08 10:29:14 來源:中國新聞網 責任編輯:胡愛善

證券時報記者 孫璐璐

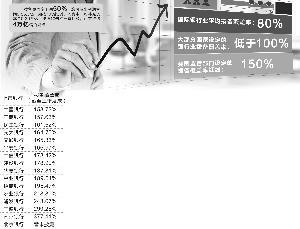

中國銀行國際金融研究所7日發佈《2016年經濟金融展望報告》。報告建議,下調撥備覆蓋率監管要求,從現有的150%紅線下調至100%。同時,建立具有前瞻性的動態撥備覆蓋率調劑機制,並鼓勵商業銀行拓展資本籌集渠道。

不良貸款的“雙升”仍將繼續加大銀行撥備的壓力。報告預計,2016年上市銀行的不良貸款率將達2.0%左右,撥備覆蓋率接近當前的監管紅線。

業內人士表示,面對經濟下行、不良資産持續“雙升”的局面,銀行所面臨的經營挑戰越來越大。計提撥備和保持利潤增速就像天平的兩邊,銀行現在無法兩頭兼顧。但市場應調整對銀行業經營的期待,這或許才是最合理的方式。

但監管方面的表態卻仍趨保守。銀監會政策研究局副局長廖媛媛在近期舉行的新聞發佈會上就表示,目前來看,整個銀行業撥備水準仍處較高狀態,且銀行業的利潤增速仍保持正增長。因此,對於統一調整貸款損失準備的相關政策,還需進一步考量。

監管紅線“過於穩健”

在上市銀行陸續公佈三季度經營業績時,市場就一度傳出銀行業與監管部門協商放鬆撥備覆蓋率的消息。報告認為,當前我國放鬆撥備覆蓋率要求既有必要,又十分緊迫。

“下調撥備覆蓋率符合逆週期調控的總體思路,有利於商業銀行在經濟下行週期實現利潤與風險的平衡,符合當前我國經濟增速趨緩、銀行業營業壓力加劇的客觀現實。”報告稱。目前,銀行業撥備監管主要有兩個指標:不良貸款撥備覆蓋率不低於150%,或撥貸比不低於2.5%,二者中取較高值。由於計提撥備將影響銀行凈利潤,在當前銀行業進入凈利潤低增長時期,嚴格的撥備監管要求,愈發成為約束銀行利潤增長的重要障礙。

截至三季度末,上市銀行中有多家銀行撥備覆蓋率低於170%。其中,工行、中行逼近150%的紅線。保利潤,還是提高撥備覆蓋率,成為擺在商業銀行面前的難題。

報告測算,如果撥備覆蓋率下調50%,約可騰出利潤空間0.55萬億元;如果按照70%的比例計入資本,可補充資本金0.39萬億元。

中行國際金融研究所副所長宗良向證券時報記者表示,按照逆週期調控的思路,在中國經濟處於轉型期時,最需要金融支援經濟發展;放鬆撥備覆蓋率的要求,可間接釋放更多信貸資源,有利於提高對實體經濟的支援力度。

按照上述測算,當資本金提高0.39萬億元,按照10倍杠桿率計算,可支援4萬億左右的信貸規模。

宗良還表示,當前國際銀行業平均撥備覆蓋率水準約在80%,大部分國家設定的銀行業撥備覆蓋率要求都低於100%,我國監管部門設定的150%紅線“過於穩健”。

報告稱,對中國而言,在不良貸款充分暴露和準確分類的情況下,100%的撥備覆蓋率可保證撥備對問題貸款的全覆蓋,符合審慎監管要求。與國際同業相比,100%以上的行業平均水準,在全球銀行業仍處領先水準。

該不該動利潤“奶酪”

在銀行看來,隨著銀行凈利潤增速的下滑,若要保持較高的撥備覆蓋率,則會進一步“蠶食”當期利潤。但監管部門和業內學者則認為,趁銀行業仍保持盈利時,“廣積糧”防範未來可能發生的壞賬風險才是關鍵。

社科院金融所銀行研究室主任曾剛在接受證券時報·券商中國記者採訪時表示,計提撥備是對衝銀行的信貸風險。考慮到未來一段時間銀行的不良資産仍會持續上升,從宏觀審慎的監管角度考慮,銀行應趁現在仍有持續凈利潤之時,多計提撥備、補充資本金,以防範可能出現的風險。

“從銀行的角度看,計提撥備會衝抵銀行利潤。撥備計提得越多,凈利潤會越少,對股東分紅就會有影響。但在目前環境下,銀行面臨較大的信貸風險挑戰,銀行業應逐步放低對利潤的追求,從不影響金融體系穩定的長遠考慮來審視當下面臨的挑戰。因此,當前多計提撥備是有必要的。”曾剛説。

不過,對銀行而言,動用利潤計提撥備並非不可,只是同時要承擔利潤下滑的輿論壓力。宗良就坦言,銀行業本已進入利潤增速放緩期,明年預計出現負增長,若還要拿出利潤計提撥備,怕會引起市場關於“銀行業進入凈利潤加速負增長期”的恐慌。

“應該在滿足要求撥備和保持銀行利潤、穩定市場預期之間尋找合理、可接受的方式。”宗良説。

“金融是為實體經濟服務,當下實體經濟表現不給力,不能苛求銀行業凈利潤仍保持高速增長。鋼鐵行業已經連續四年虧損,銀行業現在還只是進入利潤負增長時期,相比之下表現已經很好了。”曾剛説,“市場要從心理上接受銀行業凈利潤增速放緩。”