上市銀行的資産品質呈現“穩中向好”趨勢。近期公佈的上市銀行2022年年報顯示,截至2022年12月末,五家國有大行的不良貸款率均較上年末有所下降,與此同時,上市銀行的風險抵補能力持續增強,撥備覆蓋率較上年末有所增加。多家上市銀行負責人表示,有信心、有能力保持2023年資産品質穩定,信心一方面源於中國經濟企穩向好,另一方面源於銀行日益完善的風險防控體系。

不良率穩中有降

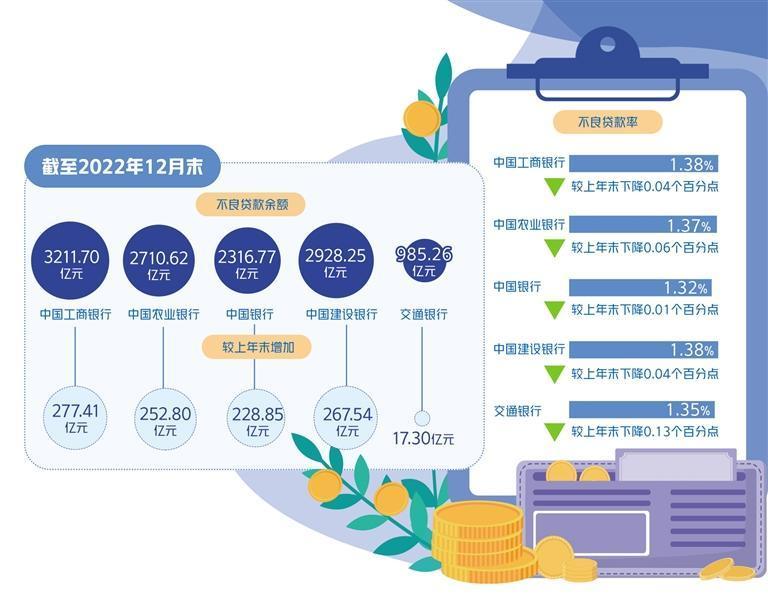

2022年年報顯示,上市銀行的資産品質整體向好,部分銀行的資産品質達到了近年來的最好水準。從五家國有大行的數據看,不良貸款餘額、不良貸款率“一升一降”。截至2022年12月末,中國工商銀行、中國農業銀行、中國銀行、中國建設銀行、交通銀行的不良貸款餘額分別為3211.70億元、2710.62億元、2316.77億元、2928.25億元、985.26億元,較上年末分別增加277.41億元、252.80億元、228.85億元、267.54億元、17.30億元;不良貸款率分別為1.38%、1.37%、1.32%、1.38%、1.35%,較上年末分別下降0.04個百分點、0.06個百分點、0.01個百分點、0.04個百分點、0.13個百分點。

此外,多家股份制商業銀行的不良貸款率也有所下降,部分銀行實現了不良貸款餘額、不良貸款率“雙降”。截至2022年12月末,中信銀行不良貸款餘額652.13億元,比上年末減少22.46億元,不良貸款率1.27%,比上年末下降0.12個百分點;興業銀行不良貸款餘額544.88億元,較上年末增加57.74億元,不良貸款率1.09%,較上年末下降0.01個百分點,保持在近年來的較優水準。

從前瞻性指標看,上市銀行資産品質呈現出“向好”趨勢。例如,多家上市銀行的“關注類貸款”佔比有所下降。此類貸款雖然屬於正常貸款,借款人目前有能力償還貸款本息,但由於存在一些影響償還的不利因素,此類貸款有劣變為不良貸款的可能性。正因此,關注類貸款是判斷銀行信用風險的前瞻性指標之一。“從先行指標看,農業銀行關注類貸款佔比1.46%,較上年末下降0.02個百分點。”農業銀行副行長張旭光説,從新發生情況看,不良貸款發生率為0.92%,同比下降0.05個百分點。

值得注意的是,上市銀行的風險抵補能力依然較強,多家銀行的撥備覆蓋率較上年末有所上升。以撥備覆蓋率209.47%為例,這説明銀行已經為可能産生的1元錢不良貸款提前準備了2.09元作為抵補。截至2022年12月末,工商銀行、農業銀行、中國銀行、建設銀行、交通銀行的撥備覆蓋率分別為209.47%、302.60%、188.73%、241.53%、180.68%,較上年末分別提高3.63個百分點、2.87個百分點、1.68個百分點、1.57個百分點、14.18個百分點。

從不良貸款分佈的行業看,主要集中在房地産、租賃和商務服務業、製造業、批發和零售業等。“當前,涉房信用業務、地方政府信用業務、大額集團客戶、高碳行業綠色轉型風險等領域是風險防控的重點。”張旭光説,此外,受前期經濟運作壓力加大等因素影響,部分中小企業客戶的經營壓力上升,個人客戶的收入和還款能力下降,因此,需要前瞻性關注相應的信用風險。

“2022年,興業銀行信用卡不良率有所上升,這也是行業的共性問題,但從2023年2月起,信用卡資産品質已出現邊際好轉。”興業銀行風險管理部總經理鄒積敏説,受疫情反覆、經濟下行壓力等因素影響,居民的收入與消費能力有所下降,其償債能力也有所下滑。但需注意,今年各地都加大了經濟發展力度,積極創造條件激活消費潛力,這為信用卡發展以及資産品質管控創造了良好條件。

嚴格把好三道關

資産品質既受實體經濟走勢影響,也與銀行自身的風險管控能力密切相關。2022年,上市銀行普遍加強了風險管理,抓早抓小、嚴把關口。

“一是把好投向,確保資産選擇結構合理、品質優良。”工商銀行副行長王景武説,在投放佈局上,該行持續完善投融資的中長期規劃,做好信貸資産選擇。2022年,工商銀行的信貸資金主要投向了重大基礎設施項目、戰略性新興産業、綠色金融、消費信貸、優質製造業等領域,客戶結構、資産結構均較為合理。“從資産結構上看,公司貸款中餘額佔比較高的新型城鎮化、交通運輸、能源等基建板塊的整體不良率保持在1%以內,這對全行資産品質的穩定發揮了壓艙石作用。”王景武説。

二是把好過程,加強資産風險的全過程防控。“在管理方面,我們不斷凝聚前、中、後臺的合力,深入實施授信審批新規,加強信貸風險的智慧化管控,分區、分層精準管控信貸風險。”王景武説,2022年工商銀行的風險貸款佔比進一步下降,截至2022年12月末,關注類貸款率為1.95%,較上年末下降0.04個百分點。

三是把好處置,提升風險資産的處置效能。“2022年全年清收、處置不良貸款1700多億元。”王景武説,工商銀行綜合運用多種處置方式,加大不良資産處置力度,提升處置效率,使得整個資産更加潔凈。中國銀行風險總監劉堅東表示,該行整體不良率的下降,得益於持續加大不良貸款化解力度,特別是現金清收的佔比明顯提高,一些重大項目的化解也取得了實質性進展,這些都為資産品質的穩定奠定了基礎。

“新的一年,建設銀行將加強全面風險管理,持續把好‘三道閘口’,即新增入口、存量管控、不良處置,像愛護自己的眼睛一樣,堅決守住一張乾淨、健康的資産負債表。”建設銀行行長張金良説。

從增量方面看,建設銀行將確保新增貸款的投向和品質。“我們要按照‘實質重於形式、全面穿透’的原則,把集團範圍內、境內外、母子公司承擔實質性風險的所有業務納入統一授信管理,實行統一的風險偏好和風險標準。”張金良説,從而防止出現“此退彼進”“母退子進”等問題。

“從存量方面看,我們要發揮建設銀行的金融科技優勢,持續強化風險預警系統建設。”張金良説,提早發現風險、處置風險。其中,對於已經形成的不良貸款,要進一步強化經營思維,創新風險管理理念以及化解手段;對於有前景的企業,要積極支援盤活,同時進一步加大不良貸款的處置、核銷力度,加快信貸資金流轉,為信貸結構的調整和效益的提升提供堅實支撐。

有信心保持穩健

接下來,如何看待上市銀行的資産品質走勢?多家銀行相關負責人表示,有信心、有底氣繼續保持資産品質穩健。“總體來講,我們對保持全年資産品質穩定有信心、有把握。”中國銀行風險總監劉堅東説。

“信心與底氣主要來自兩個方面。”王景武表示,一方面是中國經濟企穩向好的環境。儘管受到內外部各種挑戰,但中國經濟的韌性強、潛力大、活力足,長期向好的基本面沒有變。隨著各項經濟金融政策的效果持續顯現,經濟總體回升的步伐在加快,這為銀行資産品質的穩定和改善提供了十分有利的環境。

另一方面是銀行良好的風險管理能力。“一是基礎好,二是管控實,三是手段強。”王景武説,所謂“基礎好”,工商銀行長期保持穩健經營,資産品質基礎好,風險抵補能力強,緩衝的空間和迴旋的餘地比較大;所謂“管控實”,工商銀行注重全面風險管理,用系統思維防範化解風險,實行“境內境外機構、表內表外業務、商行投行和其他業務、線上線下、總行和下屬機構”五個“一本賬”管理,全方位加強風險管控;所謂“手段強”,工商銀行發揮科技和專業優勢,加強風險監控的智慧化、數字化升級,不斷提升風險管理水準。

“預計2023年農業銀行的資産品質將保持基本穩定。”張旭光説,從外部環境看,宏觀經濟持續恢復向好,經濟發展的品質、平衡、安全和可持續性更強,這為銀行穩定資産品質提供了良好的外部環境。從內部經營管理看,農業銀行的信用風險管控能力不斷提升。一是持續推進信貸結構的調整與優化,信貸結構與經濟發展目標的適配性不斷提升;二是不斷完善信貸政策制度體系;三是深化信用管理體制機制改革;四是完善信用風險主動防控工作機制,聚焦重點領域,加強風險排查,做好精準化解;五是提升信用風險的數字化管控能力。

但需注意,接下來還要重點關注房地産、外貿等領域的信用風險。“要看到經濟在實際運作中的複雜情況,要對不確定、難預料的潛在風險因素保持高度警惕。”劉堅東説。一是房地産領域。當前,房地産整體仍處在恢復過程中,由於房地産項目具有特殊性,它的風險化解過程往往需要更長時間,房地産對銀行資産品質的影響還將持續一段時間。二是外貿領域。受全球需求衰退影響,今年以來,出口下行壓力有所加大,接下來要持續關注外貿領域的信用風險。

“從海外的情況看,俄烏衝突將對全球的政治經濟産生深遠影響,大宗商品價格大幅波動,全球經濟金融可能出現下行,這將給中國銀行的海外資産品質帶來一定挑戰。”劉堅東説,接下來將綜合考慮境內外形勢變化,堅持“業務高品質發展與風險防控並重”,加強體制機制建設,強化對重點領域、重點地區的督導力度。

(責任編輯:易薇)