巨無霸央企的合併之路:112家或重組為30至50家

- 發佈時間:2015-06-12 15:52:14 來源:新華網 責任編輯:張少雷

近年最大一樁央企上市公司合併重組案終於告一段落。6月8日,資本市場蓄勢待發的中國中車正式“發車”。中國中車自開盤即封漲停,報價32.40元,截至當日收盤,中國中車全日一字漲停,漲幅10.02%。

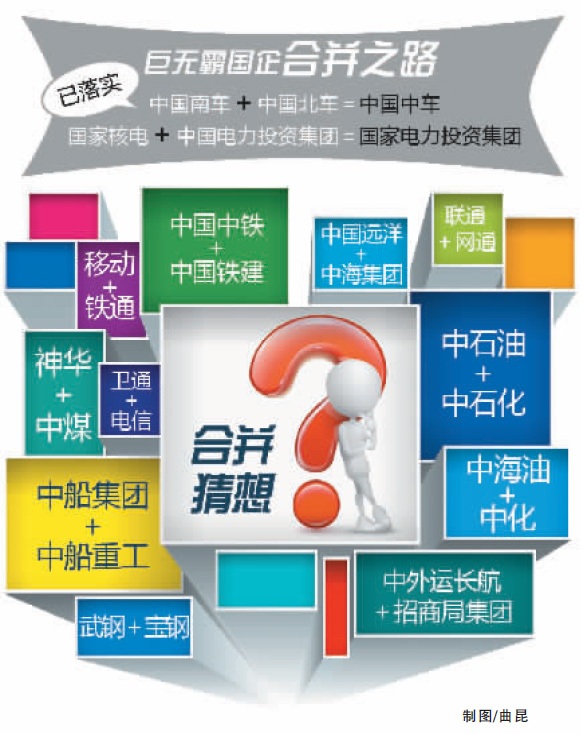

目前,船舶、海運、鋼鐵、石油、煤炭等領域的合併預期越來越強。

據統計,今年以來,已有至少26家央企涉及合併傳聞,近8成為能源、資源領域,其中“南北車”、國核與中電投的合併塵埃落定。

中國對外經貿研究室主任楊立強認為,逐步解決國企一直以來存在的內耗和管理不善等問題,才能真正推動我國企業在海外市場更上一層樓。

領域 能源資源領域央企開啟“重組模式”

6月8日,中國中車迎來了南北車合併後的首秀,作為國企合併的排頭兵,中國中車表現不俗,開盤後股價一字漲停至32.40元/股。無獨有偶,國核與中電投合併而成的國電投也讓電力板塊一路高歌猛進。在“一帶一路”的構想之下,中國中車與國電投只是大型國企迅速合併的縮影,在業內人士看來,國企合併的“好戲”還在後頭。

實際上,在資源、能源等領域,有著合併苗頭的國企不在少數。除已經確認合併的國核與中電投外,“南北船”因高層對調一直傳聞不斷,中國遠洋、中海集團、中外運長航集團、招商局集團四大航運集團也傳出了整合消息。此外,中國中鐵、中國鐵建的合併傳聞曾經一度成為焦點。

能源方面,中石油、中石化、中海油、中化四家國有石油化工企業一直“曖昧”,而中石油與中石化的合併猜想更是多次被各大媒體提及。鋼鐵行業,自3月份開始,武鋼與寶鋼的合併傳聞眾説紛紜,讓業界猜想不斷。煤炭領域,神華、中煤兩巨頭日前也傳出合併消息,此時,國家將成立煤炭整合基金的資訊一併在坊間流傳。

儘管一些當事方不斷澄清,但大型國企合併重組的傳言仍然此起彼伏。業內普遍認為,本輪央企整合重組正在啟動,它瞄準的對象正是能源、資源等戰略行業中的企業巨頭,與此同時,大型國企也將在2015年下半年迎來重組高潮。

數量 112家央企或重組為30至50家

隨著6月5日中央深改組通過國企改革意見,央企改革和整合走入實質操作階段。“中央層面針對國企改革的動作頻頻,意味著國企改革頂層設計即將出臺。在中央企業四項試點以及南北車整合等事件推動下,國企改革進程將得到自上而下的加速推進,央企改革試點的範圍將陸續大規模鋪開。”平安證券分析師魏偉如是説。

實際上,央企整合併非新鮮事物。早在2003年,國資委成立之後為加強市場化競爭,對大國企進行拆分,中國南車、國家電力公司、中船工業、中核工業等企業都是由當初國家所有的總公司拆分而來。但這些行業內的領頭羊仍逃不出“分久必合”的歷史邏輯,如今,央企從十餘年前“分”轉向了今天的“合”。

李克強總理對本輪整合的定位非常明確,“促進強強聯合,優化資源配置,有效解決重復建設、過度競爭等問題”,從戰略角度而言,這意味著如今的“分久必合”實為“強強聯合”。

數據顯示,國資委目前共有112家央企,旗下共有277家A股上市公司,當前總市值超過10萬億元。專家預測,未來5至7年之內,112家央企可能會重組為30到50家,屆時如今的央企也將有一半以上不再控股。

國泰君安分析師喬永遠認為,國企改革和結構調整、轉型升級決定了部分央企的合併重組是大概率事件。沒有央企的大重組、大整合,“中國製造2025”不可能順利實施。“一帶一路”不僅讓高鐵成功走出了國門,同時也展現了中國裝備和中國製造的實力,使更多的行業成為受益者。央企“強強聯合”的方式短期內可以避免內部的惡性競爭,打造國家品牌,對“走出去”效果最為明顯。

效應 “強強聯合”有望利潤上升成本下降

值得注意的是,央企合併的排頭兵中國中車已經印證了這一“強強聯合”的邏輯。目前,中國中車員工約17萬人,銷售額預測將超過300億美元,相當於包括德國西門子、法國阿爾斯通、日立製作所在內的幾家大公司鐵道業務的銷售額總和。

其整合後的規模效應、集中採購也讓成本大幅下降。中國中車凈利潤率水準有望從現行的4.8%逐步提升至10%。

除龐大的規模及不斷提升的利潤率外,中國中車的海外競爭實力也驟然上升。中金公司研究員吳慧敏在其最新發佈的研報中表示,“截至目前,中國中車的軌道交通裝備收入佔每年鐵總軌道交通裝備採購金額的95%以上;具體産品上,動車、機車、客車國內市場份額100%,貨車和城軌地鐵車輛在80%-90%。分産品來看,南北車合併後的中國中車將在電力機車、客車、貨車、高速動車組、城軌地鐵等領域佔據世界頭把交椅,而內燃機車將僅次於通用電氣運輸系統公司。”

受整合信號影響,二級市場上,中國南車的股價從去年10月24日停牌前一個交易日的5.80元,上漲至今年5月6日停牌時的29.45元,累計漲幅達407.76%,而中國北車也是如此,7個多月的時間裏上漲了364.81%。

與之類似的是,“南北船”也借著合併重組的猜想在股市火了一把。中船集團和中船重工兩隻股票自傳聞傳出以來,一個月的時間漲幅均達50%左右。

過程 整合多家骨幹企業搭“架子”

並非所有國企整合都如中國中車般順利,能源行業裏,武鋼與寶鋼一路“曖昧”,但業內人士認為其整合還需較複雜的過程。

今年3月,工信部就《鋼鐵産業調整政策》公開徵求意見。提出進一步組織鋼鐵行業結構優化調整,加快兼併重組,到2025年,前十家鋼企粗鋼産量全國佔比不低於60%,形成3到5家在全球有較強競爭力的超大鋼鐵集團。

寶鋼股份是我國最大、最現代化的鋼鐵聯合企業,在國際鋼鐵市場上屬於世界級鋼鐵聯合企業。而武鋼股份作為國內第二大鋼鐵上市公司,擁有當今世界先進水準的煉鐵、煉鋼、軋鋼等完整的鋼鐵生産工藝流程,鋼材産品共計7大類、500多個品種,總生産能力1000萬噸,其中80%為市場俏銷的各類板材,産品實物品質達國際先進水準産量比為64.07%。

6月2日,根據中組部的安排,現年63歲的武鋼董事長鄧崎琳到齡退休,而來自寶鋼係的馬國強接替了鄧崎琳的職位。

武鋼股份在5月28日的股東大會上曾透露,工信部已擬定相關計劃,希望打造兩到三家年産能在5000萬噸至1億噸、有較強國際競爭力的企業。預計一兩個月內,國資委會下發所有的國企改革方案文件,屆時公司將遵照執行。

人民大學經濟學院副院長劉瑞時表示,寶鋼、武鋼合併有利於形成資本優勢,促進技術和産品品質升級,對鋼鐵業走出去將産生積極影響。

“另一方面,武鋼寶鋼已各成體系,且形成3到5家大鋼企肯定需要整合骨幹鋼企做‘架子’,如果單純將寶鋼武鋼兩個‘架子’堆在一起,效果不見得是‘1+1’。兩強整合,需要將這些企業的各自優勢,按照合併同類項進行整合。”卓創資訊如是分析。

預期 未來國企兼併重組為大概率事件

據《光明日報》報道,國開證券資深分析師杜徵徵認為,在國企改革的大背景下,央企積極落實産業結構調整振興規劃,加快推進並購重組,優化資源配置,延伸行業産業鏈勢在必行,未來部分大型國企的兼併重組為大概率事件。

“同時,央企整合也是響應‘一帶一路’戰略和‘中國製造2025’部署的需要。”長城證券資深投資顧問付永翀表示,在經濟形勢面臨“三期疊加”的特殊階段和國企改革的大背景下,部分央企的主營業務持續低迷,央企整合不僅可以提升中國企業的競爭實力,加快“走出去”的步伐,而且可以提升整個裝備製造業的實力和能力,使更多的行業從中受益。

“但也並非現有的112家央企都適合兼併重組。”中國對外經貿研究室主任楊立強説,“每一家都有眾多的二、三級央企,就算集團與集團合併了,也無法避免同行業的二、三級央企在國內外互相競爭。”

“因此,要選擇更大更強的央企來保證合併後的企業具有足夠的競爭力,通過‘一帶一路’帶動國企兼併重組,將競爭一致對外,逐步解決國企一直以來存在的內耗和管理不善等問題,真正實現強強聯合,推動我國企業在海外市場更上一層樓。”楊立強認為。文/張蕾

央企合併三大優勢

1.實力增強

合併後的國企規模增大,實力增強,抗風險能力提高,海外投資更具有優勢。

2.避免同質競爭

合併之前,中國南車為了進入中國北車的傳統領域——阿根廷市場,不惜降價50%,嚴重的同質化競爭壓縮了企業的利潤空間。

3.産業鏈更完整

合併後的國企可以擁有更完整的産業鏈和流程。合併前的國企大而不強,一些國企長于研發,一些國企長于銷售,合併後將形成集合優勢。