以2005年為例,與宏觀稅負水準較高的發達國家丹麥相比,我國宏觀稅負水準低33.6個百分點;與宏觀稅負水準較低的國家日本相比,我國宏觀稅負水準低1.65個百分點。與發展中國家中宏觀稅負較高的國家南非相比,我國宏觀稅負低19個百分點;與宏觀稅負較低的國家秘魯相比,我國宏觀稅負高1.85個百分點。

比較之二:中國與發達國家、發展中國家宏觀稅負(含社會保障繳款)比較。

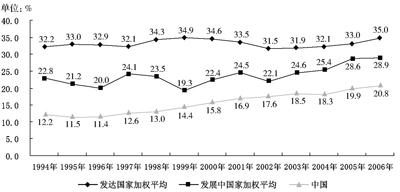

從宏觀稅負(含社會保障繳款)的發展趨勢看,從1994~2006年的13年中,發達國家的宏觀稅負基本在31%~35%之間波動,發展中國家宏觀稅負基本在20%~29%之間波動。我國的宏觀稅負(含社會保障繳款)基本在11%~20%之間波動(詳見圖2)。

圖2中國與發達國家、發展中國家宏觀稅負(含社會保障繳款)走勢對比

以2005年為例,與發達國家含社會保障繳款的宏觀稅負水準較高的國家瑞典相比,我國同口徑宏觀稅負低31個百分點;與發達國家含社會保障繳款的宏觀稅負較低的國家美國、日本相比,我國也低8個百分點左右。與發展中國家含社會保障繳款的宏觀稅負水準較高的國家匈牙利相比,我國同口徑宏觀稅負低18個百分點;與發展中國家含社會保障繳款的宏觀稅負較低的國家秘魯相比,我國高出4個百分點。

通過上述對中外宏觀稅負的比較分析,可以得出以下結論,即目前我國在世界上仍處於宏觀稅負水準較低的國家行列。

在分析稅收負擔並作國際比較時,不能脫離不同國家所處的發展階段和政府職能範圍,宏觀稅負水準沒有放之四海皆適用的統一標準,有些機構將稅率簡單加總比較各國的稅負痛苦指數是不妥的。因此,在進行國際稅負比較的過程中,應注意和避免以下幾個問題:一是國與國之間稅制結構有較大的差異,不能簡單對比。比如美國的銷售稅,稅率為5%左右,以銷售額為稅基;我國對應的增值稅,稅率為17%,但是以增加值為稅基,兩者是不同的。如據此認為我國增值稅負擔是美國銷售稅的3倍多,顯然不對。二是用最高名義稅率直接作為稅負計算,不考慮稅基大小和稅收實際收入。如我國新修訂的《個人所得稅法》規定7檔稅率,最低為3%,最高為45%,能夠適用45%的納稅人很少。如果取個人所得稅最高檔稅率45%直接作為稅負計算顯然是不準確的。三是只考慮名義稅率,不考慮實際收入。我國稅法中減免稅規定較多,數額比較大,實際徵收率往往低於名義稅率。另外,各國徵管水準不同,使得實際徵收率有所差異。因此,分析稅收負擔並作國際比較時,不能只看若干稅種的稅率高低,應用國際通行的辦法比較稅收收入佔國內生産總值的比重,即宏觀稅負情況。

上述進行的國際比較,僅是對稅收負擔而言的宏觀比較。從目前我國的實際情況看,納稅人除了按照國家的稅收法律法規繳納稅款外,還要向有關政府部門繳納部分基金和收費。如果將稅和費共同計入總體負擔進行比較,則我國企業和居民的負擔水準會有一定的變化,與其他國家的比較也會隨之改變。但由於有關部門目前尚無對費的全面規範統計,無法就此進行比較。為了進一步優化政府收入結構,應當推進稅費改革,使國家參與國民收入的分配更加規範、更加有效。

我國的稅收收入

一、近年來稅收收入狀況

1994年以來,我國稅收收入一直保持了穩定較快增長的態勢,特別是近年來,我國稅收收入(不包括關稅、船舶噸稅、耕地佔用稅和契稅,未扣減出口退稅,下同)出現了規模迅速擴大,收入高位增長的好勢頭。“十一五”期間,全國稅收收入穩步增長,每年一個臺階,2006年稅收收入為37637億元,2007年突破4萬億元,為49452億元;2008年突破5萬億元,為57862億元;2009年突破6萬億元,達到63104億元;2010年突破7萬億元,達到77394億元。“十一五”期間,全國累計稅收收入突破28萬億元,是“十五”期間總收入的2.6倍,稅收增收額年均為9305億元,比“十五”的增收額年均高出5665億元。稅收收入保持穩定較快增長,是國民經濟快速增長和企業效益大幅提高的反映。各級黨委、政府、社會各界對稅收工作的支援,全國稅務系統推進依法治稅、加強稅收徵管保證了收入增長。廣大納稅人為國家稅收收入增長作出了積極貢獻。

二、稅收收入增長變化的特點

在稅收收入總量逐年增加的同時,稅收收入品質也不斷提高,具體表現在收入結構進一步優化、宏觀稅負水準不斷提升、稅收彈性系數日趨合理。從近幾年稅收收入增長變化情況看,呈現以下幾方面特點:

1.從稅收結構上看,收入格局明顯優化。1984年第二步“利改稅”逐步形成了以貨物勞務稅和所得稅為主體、其他稅種相配合的新稅制體系,大體適應了當時中國經濟體制改革起步階段的經濟狀況,對於貫徹國家的經濟政策,調節生産、分配和消費,起到了積極的促進作用。在此基礎上,1994年國家又進行了更大規模的稅制改革,形成了以增值稅、消費稅和營業稅為主的貨物與勞務稅,規範了內資企業所得稅和個人所得稅,由此我國基本適應社會主義市場經濟體制的稅制框架初步建立。貨物與勞務稅和所得稅在稅收收入中發揮了主導作用,2000年兩大類稅種收入佔稅收總收入的比重分別達到70.4%和19.2%,此後所得稅佔稅收總收入比重進一步加強。2005年~2010年,所得稅收入佔當年稅收收入比重分別為24.6%、25.3%、26%、27.5%、25.5%和25.1%,而同期貨物與勞務稅收入佔稅收總收入的比重分別為69.1%、67.9%、63.6%、63.5%、65.8%和66.1%,稅收結構逐步優化,彰顯了雙主體稅制格局的變化趨勢,符合市場經濟發展的基本取向,有利於更有效地發揮稅收調節經濟和分配的整體功能作用。

2.從稅收收入分配體制上看,中央級稅收收入和地方級稅收收入均實現快速增長,兩級收入佔比基本穩定。2009年,中央級稅收收入完成39325億元,比2008年增長8.4%,增收3049億元,佔全國稅收收入的比重為62.3%;地方級稅收收入完成23778億元,比2008年增長10.2%,增收2193億元,佔全國稅收收入的比重為37.7%。2010年,基本上保持了這一分配格局,其中,中央級稅收收入完成47934億元,比2009年增長21.9%,增收8609億元,佔全國稅收收入的比重為61.9%;地方級稅收收入完成29460億元,比2009年增長23.9%,增收5682億元,佔全國稅收收入的比重為38.1%。中央級稅收收入的高幅增長,增強了中央政府的宏觀調控能力;同時,地方級稅收收入的快速增長,也壯大了地方政府的財力,為促進地方經濟社會發展和改善民生提供了必要的財力保障。

3.從區域結構上看,中、西部稅收增長快於東部。2010年,東、中、西部地區稅收收入分別完成53341億元、12002億元和12052億元,分別比2009年增長21.1%、23.5%和29%,佔全國稅收收入的比重分別為68.9%、15.5%和15.6%。從數字上看,雖然東部地區稅收收入仍然佔全國稅收收入的較大比重,仍然是國家財政收入的主要來源地,但中、西部地區稅收收入均實現了快速增長。只要保持目前良好的發展勢頭,必將實現東、中、西部地區間經濟社會的協調發展。

4.從所有制結構上看,非國有企業稅收貢獻比重逐年提高。2000年,國有企業、集體企業、股份公司及股份合作企業、私營企業、涉外企業和其他企業的稅收貢獻額佔稅收收入的比重分別為42.6%、9.7%、20.5%、3.3%、17.5%和6.4%。到2010年,上述各种經濟成分企業的稅收貢獻額分別為11974億元、841億元、34054億元、8237億元、16390億元和5899億元,比重分別變化為15.5%、1.1%、44%、10.6%、21.1%和7.6%。國有企業和集體企業稅收貢獻額佔比的下降、其他經濟成分企業稅收貢獻額佔比的提高,從稅收角度反映了我國經濟體制改革的歷史進程,顯示了股份制企業等非國有制經濟的強大生命力。可以預見,股份制經濟將成為我國稅收收入的主要來源。

5.政府的宏觀調控作用日益顯現,使稅收收入的産業構成發生了一定變化。第三産業稅收比重明顯上升,2010年,二、三産業稅收收入佔比分別為53.5%和46.4%,第三産業所佔比重比2001年~2005年提高5.4個百分點。其中,從重點行業稅收增幅來看,六大高耗能行業稅收(剔除成品油稅費改革增收影響)增速減緩,2009年佔第二産業稅收比重較2007年下降了6.2個百分點;以房地産、金融業為代表的現代服務業稅收增長較快,2006年~2009年年均增幅達到37.4%,明顯高於整體稅收增長幅度。

三、科學認識稅收增長與GDP增長的關係

近年來,我國稅收實現穩定快速增長,從1994年~2010年GDP和稅收對比情況看,稅收增長與GDP的增長並不保持同步。大多數年份稅收的增長速度超過GDP的增長速度,但也有一些年份稅收的增長速度低於GDP的增長速度。如1994年~1996年稅收增長速度低於GDP的增長速度,2000年~2008年和2010年稅收的增長速度高於GDP的增長速度,2009年兩者基本持平。産生這一結果的原因是多方面的。