來源:時代財經

遊戲海外市場增量已經超過國內市場,而出海市場份額已接近國內市場份額的一半。

國內遊戲版號審核趨嚴,已是不可逆的趨勢。同樣不可逆的,是國內遊戲出海的步伐。

6月7日,距上一輪版號發放兩個月後,國家新聞出版署更新國産網路遊戲審批資訊,共60款遊戲拿到版號。但業內普遍共識,審批恢復不代表標準放鬆,每年千余個版號發放的日子已經過去。

據統計,2019年共有1570款遊戲通過審批獲得了版號,而到了2020年,通過審批的遊戲數量降低到了1405款。2021年,這一數字被腰斬到755個。還未過半的2022年,兩批過審的遊戲全部加在一起才剛剛過百。

在新的行業背景下,中國遊戲廠商出海撈金已經從一個可選項變成必選項。

伽馬數據《2021年中國遊戲産業報告》顯示,2021年中國自主研發遊戲的海外市場銷售收入達到180.13億美元,較2020年增收25.63億美元,同比增長16.59%;相比之下,國內遊戲市場銷售收入同比僅增6.4%。海外市場增量已經超過國內市場,而出海市場份額已接近國內市場份額的一半。

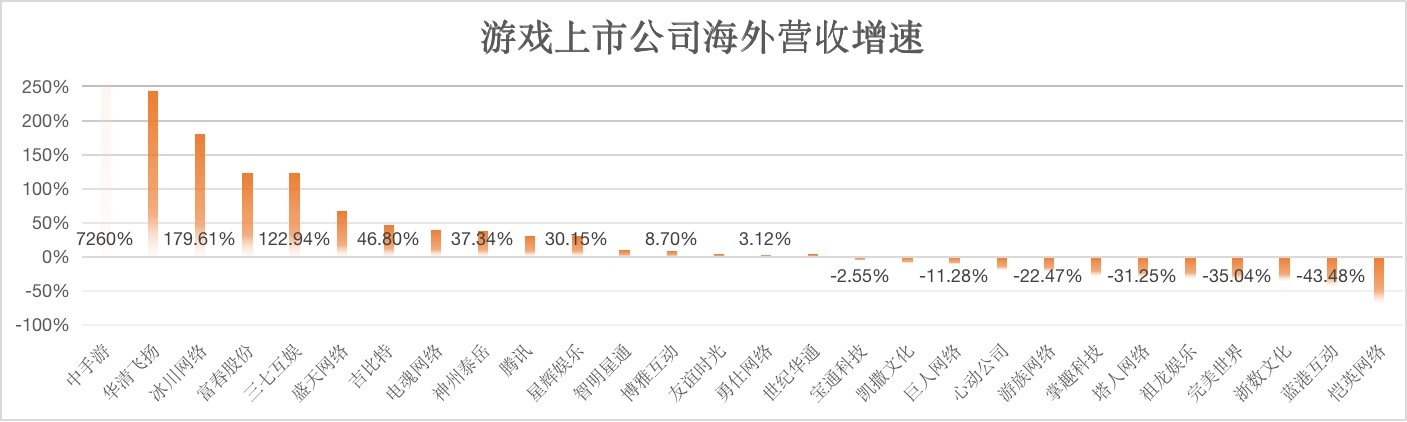

製圖:時代財經

但隨著越來越多的遊戲廠商下場,買量成本逐漸升高,出海市場的競爭也更加激烈。時代財經統計28家遊戲上市公司披露的海外營收數據,其中16家遊戲廠商去年海外營收同比上漲,但亦有12家遊戲廠商在海外市場的收入開始下降。

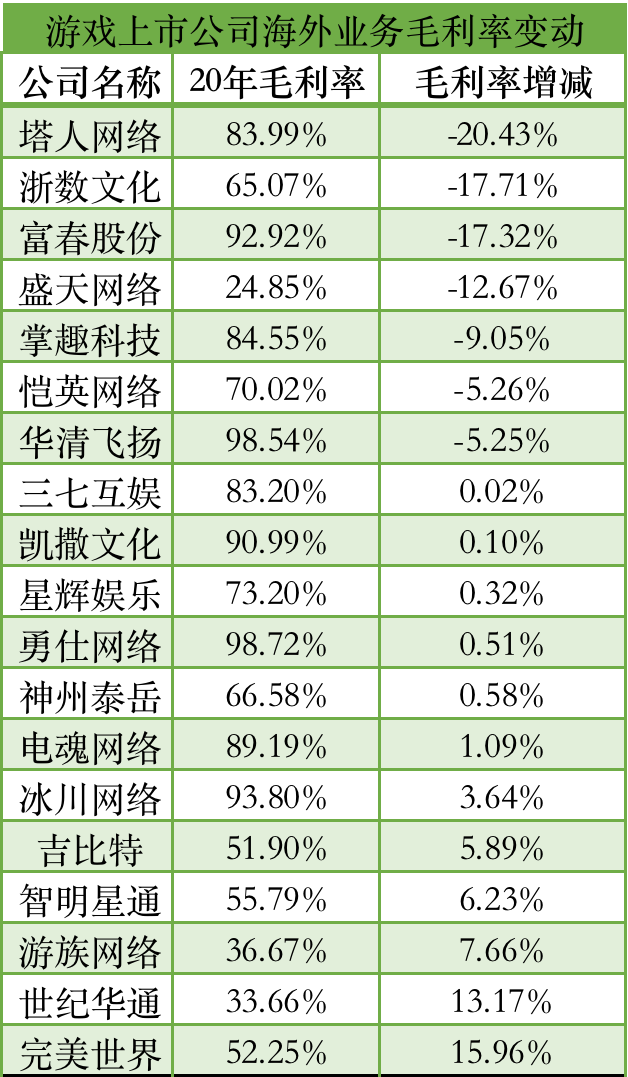

在已披露海外業務毛利率的19家上市遊戲公司之中,也有塔人網路、富春股份等7家遊戲廠商的毛利率出現明顯下滑。

今年國産遊戲海外市場收入下滑更加明顯。第三方機構伽馬數據發佈《2022年5月遊戲産業報告》顯示,國産遊戲海內外兩個市場收入雙雙下滑。具體來看,海外市場方面,中國自主研發遊戲實際銷售收入為14.46億美元,環比下降5.8%,部分頭部産品流水下滑。

內卷的海外市場早已不是一片藍海。

中手遊海外營收暴增73倍,不愛歐美,愛東南亞

整體來看,中國遊戲廠商海外營收的增長幅度比下降的要更大,共有中手遊、華清飛揚、冰川網路、富春股份、三七互娛等5家公司增長幅度都超過100%;而下降幅度方面,僅有愷英網路1家公司的下降幅度超過了50%。

國內遊戲出海掘金的機會仍在。其中,增速最快的是出海業務剛剛起步的中手遊。2021年,公司遊戲業務營收增長只有3.6%,而海外營收同比增長7260%到4.59億元,佔比從2020年的0.2%上升到11.6%。

從具體産品上看,不同於諸多出海企業強調搶佔付費意願更強烈的歐美、日本等發達國家遊戲市場,中手遊聚焦在東南亞、中國港澳臺、南韓等地。

中手遊憑藉旗下IP在東南亞的影響力,《鬥羅大陸-鬥神再臨》2021年下半年于東南亞上線首月,就曾登頂泰國蘋果商店免費榜第一名,暢銷榜第三名,寮國蘋果商店暢銷榜第一名;《新射雕群俠傳之鐵血丹心》也在上線新加坡、馬來西亞市場首月,獲得蘋果商店免費榜第一名的成績。

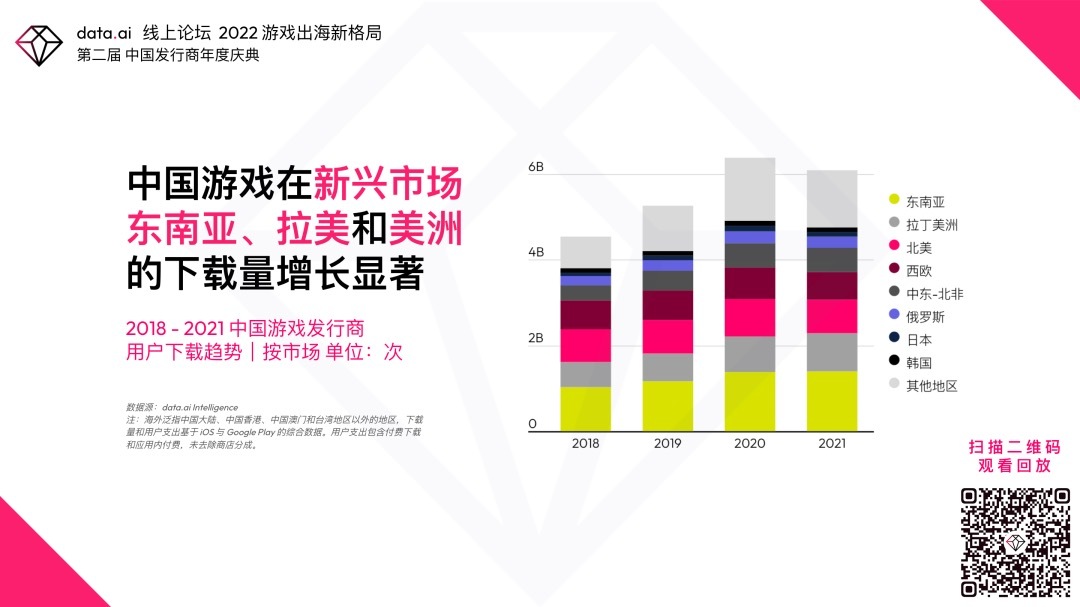

中手遊副總裁袁宇于近日總結道,海外遊戲市場的增長空間來自於兩個方向。其一在越南、印尼、巴西等國的新興市場,他們的人口和經濟都在快速增長中,相應的,遊戲市場也會受益於人口紅利而持續增長。

不久前,第三方數據機構 data.ai亦指出,近年來,東南亞、拉美等新興市場下載量增長顯著,將成為中國遊戲廠商重點開發的頭部市場。

圖片來源:data.ai

其二,才是歐美、日本等發達國家偏成熟的市場,他們的增長更多來自於産品層面的突破。

“成熟市場玩家對高品質手遊的需求日益增長,特別是《原神》這種以題材和美術風格席捲全球的優秀産品,它們因為産品品質足夠高而在全球獲得了商業化的成功。”袁宇表示。

機會窗口不斷縮小,出海內卷時代來臨

Sensor Tower統計數據顯示,2021年《原神》在全球範圍內以18億美元的收入位居排行榜第三。僅次於騰訊旗下的《PUBG Mobile》(合併《和平精英》收入) 和《王者榮耀》兩款遊戲的28億美元收入。

這一由米哈遊斥資1億美元,花費4年研發時間,打造出來的精品遊戲,用自己的成功喚起了國內願意打磨精品遊戲廠商的勇氣與雄心。

可這只是市場上的少數。遊戲産業觀察者張書樂告訴時代財經,相比于有著多年PC和主機遊戲開發經驗,資源雄厚、技術儲備豐富的海外廠商,中國遊戲廠商的優勢在於免費遊戲、道具付費體驗等一整套付費運營體系。

與之相應的,是國産遊戲精品化程度低,大量依靠低價廣告行銷買量、短期收割消費者的換皮遊戲佔據著市場。

心動公司董事會主席黃一孟在公司2021年年報中指出,今天來看歐美的手機遊戲市場,其實很像2015年TapTap誕生之初的中國遊戲市場,Google Play的免費遊戲排行榜上,充斥著那些短期的、逐利的、以蠻橫的廣告或粗暴的氪金為商業模式、畫面粗糙的手機遊戲。

然而,當所有國內遊戲廠商都意識到“出海”是尋求生存和發展機會的必選項時,競爭也急速加劇。數據公司AppsFlyer公佈的《2022中國應用全球化趨勢洞察報告》顯示,過去一年,中國出海應用的獲客成本同比上漲了12%左右。

要付出的行銷開支也在不斷走高。其中,安卓端北美市場的遊戲廣告花費平均年增長率為52%,為各大地區市場中增長最高,東南亞市場增長率24%,日韓市場則為8%。在iOS端,IDFA新政後,西歐和拉美遊戲廣告平均花費分別上漲111%和74%,北美的全年增長甚至高達136%。

買量成本日益高漲,正在不斷壓縮著出海廠商的利潤空間。據時代財經統計,披露海外業務毛利率的19家上市遊戲公司之中,有7家遊戲廠商毛利率出現明顯下滑。其中塔人股份毛利率下跌超20%,富春股份、浙數文化毛利率下跌超過17%。

製圖:時代財經

而這幾家公司背後的遊戲——《奇跡:最強者》《Merge Dream Mansion》在App store、TapTap上也是充斥著大量1星差評,指責遊戲逼氪及品質糟糕。

時代財經以個人投資者身份致電以上數家公司證券事務部,其中浙數文化回應表示,海外業務並非公司主戰場,還在逐步探索階段,海外營收僅佔總營收5.7%左右,因此會出現單年度業務表現浮動較大的情況。

“國産遊戲出海的窗口紅利期日漸稀薄,輕研發、重行銷的遊戲産品慣性也在阻礙其後續競爭能力”,張書樂向時代財經表示,未來國産遊戲出海唯有進入重度遊戲或獨立精品遊戲領域,才能得到長足的發展。

(責任編輯:柯曉霽)