昨日,並購重組委2020年第12次會議召開,審核結果顯示,江蘇三房巷實業股份有限公司(簡稱“三房巷”,600370.SH)發行股份購買資産事項未獲通過。

據4月1日三房巷發佈的發行股份購買資産並募集配套資金暨關聯交易報告書摘要(修訂稿)顯示,三房巷原擬作價76.50億元以發行29.42億股股份方式,購買三房巷集團、三房巷國貿、上海優常、上海休瑪合計持有的海倫石化100%股權。

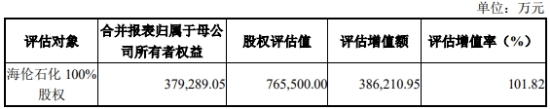

以2019年8月31日為評估基準日,海倫石化合併報表歸屬於母公司所有者權益為37.93億元,100%股權評估值76.55億元,評估增值額38.62億元,評估增值率101.82%。

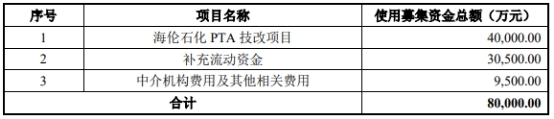

在發行股份購買資産的同時,三房巷擬向不超過10名投資者非公開發行股票不超過1.59億股,募集配套資金不超過8億元,用於“海倫石化PTA技改項目”、“補充流動資金”及“仲介機構費用及其他相關費用”。

本次交易構成關聯交易。本次交易的交易對方中,三房巷集團為三房巷的控股股東、三房巷國貿為三房巷集團控制的下屬公司。

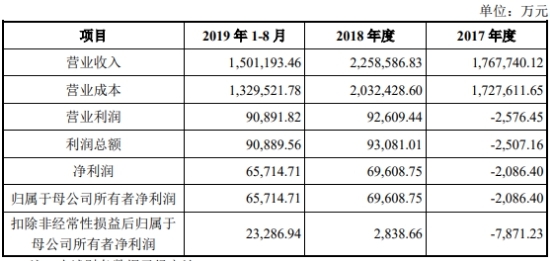

據交易報告修訂稿,本次交易構成重大資産重組。截至2018年12月31日,三房巷資産總額為17.67億元,海倫石化資産總額為202.98億元;三房巷歸屬於母公司股東權益為13.08億元,海倫石化歸屬於母公司股東權益為8.83億元;三房巷營業收入為11.82億元,海倫石化營業收入為225.86億元。

本次交易不構成重組上市。本次交易完成前,三房巷集團持有三房巷54.72%股份,為三房巷控股股東;本次交易完成後,不考慮本次非公開發行股份募集配套資金的影響,三房巷集團及其控制的三房巷國貿將合計持有三房巷86.81%股份,上市公司控制權比例得到進一步提升。本次交易前後,三房巷的實際控制每人平均為卞興才。

三房巷集團和三房巷國貿承諾海倫石化2020年、2021年、2022年實現的經審計的凈利潤分別不低於5.72億元、6.83億元和7.32億元。

過往業績方面,2017年海倫石化尚在虧損,2018年實現盈利。2017年、2018年、2019年1-8月,海倫石化營業收入分別為176.77億元、225.86億元、150.12億元,歸屬於母公司所有者凈利潤分別為-2086.40萬元、6.96億元、6.57億元,扣除非經常性損益後歸屬於母公司所有者凈利潤分別為-7871.23萬元、2838.66萬元、2.33億元。

海倫石化資産負債率較高,而衡量其短期償債能力的流動比率和速動比率卻始終低於1。海倫石化2017年末、2018年末、2019年8月末負債總計分別為196.07億元、194.15億元、156.45億元,資産負債率分別為98.36%、95.65%、80.49%,流動比率分別為0.81、0.88、0.99,速動比率分別為0.70、0.75、0.84。

作為三房巷的控股股東同時也作為本次交易對方,三房巷集團曾鉅額佔用海倫石化資金。而三房巷2018年正是因為曾被三房巷集團違規佔用大額資金而遭證監會行政處罰。

三房巷此前公告顯示,截至2018年1月1日,三房巷集團佔用海倫石化累計發生金額298.87億元,償還累計發生金額294.41億元,截止2018年12月31日,三房巷集團佔用海倫石化資金餘額為76.78億元。在3月25日的公告中,三房巷表示三房巷集團已于本次重大資産重組報告書草案披露前清理完畢對海倫石化的非經營性資金佔用。截至本公告日,三房巷集團及其關聯企業不存在對標的公司非經營性資金佔用的情況。

無獨有偶,三房巷集團曾違規佔用三房巷資金。三房巷集團及其子公司在2014年至2015年間,採用期間佔用形式違規佔用三房巷非經營性資金累計10.13億元,且三房巷未按規定披露。海倫石化也是前述佔用三房巷資金的子公司之一。因為上述行為,2018年2月1日,中國證監會江蘇監管局對三房巷下發《行政處罰決定書》([2018]1號)。

三房巷本次發交易的獨立財務顧問是海通證券。海通證券在獨立財務顧問報告中表示,本次交易完成後,三房巷集團內瓶級聚酯切片板塊和PTA板塊業務將整體注入上市公司,上市公司將成為集瓶級聚酯切片的生産、銷售,PTA的生産、銷售,印染整理于一體的大型綜合化工企業。本次交易完成後,上市公司總資産、凈資産、營業收入、凈利潤規模得到顯著增加。本次交易有助於改善上市公司的經營狀況,提高上市公司的資産品質,增強上市公司的盈利能力和可持續發展能力,以實現上市公司股東的利益最大化。

並購重組委對三房巷發行股份購買資産方案的審核意見為:申請人未充分説明並披露本次交易有利於改善上市公司財務狀況和增強持續盈利能力,不符合《上市公司重大資産重組管理辦法》第四十三條的相關規定。

《上市公司重大資産重組管理辦法》第四十三條規定:

上市公司發行股份購買資産,應當符合下列規定:

(一)充分説明並披露本次交易有利於提高上市公司資産品質、改善財務狀況和增強持續盈利能力,有利於上市公司減少關聯交易、避免同業競爭、增強獨立性;

(二)上市公司最近一年及一期財務會計報告被註冊會計師出具無保留意見審計報告;被出具保留意見、否定意見或者無法表示意見的審計報告的,須經註冊會計師專項核查確認,該保留意見、否定意見或者無法表示意見所涉及事項的重大影響已經消除或者將通過本次交易予以消除;

(三)上市公司及其現任董事、高級管理人員不存在因涉嫌犯罪正被司法機關立案偵查或涉嫌違法違規正被中國證監會立案調查的情形,但是,涉嫌犯罪或違法違規的行為已經終止滿3年,交易方案有助於消除該行為可能造成的不良後果,且不影響對相關行為人追究責任的除外;

(四)充分説明並披露上市公司發行股份所購買的資産為權屬清晰的經營性資産,並能在約定期限內辦理完畢權屬轉移手續;

(五)中國證監會規定的其他條件。

上市公司為促進行業的整合、轉型升級,在其控制權不發生變更的情況下,可以向控股股東、實際控制人或者其控制的關聯人之外的特定對象發行股份購買資産。所購買資産與現有主營業務沒有顯著協同效應的,應當充分説明並披露本次交易後的經營發展戰略和業務管理模式,以及業務轉型升級可能面臨的風險和應對措施。

特定對象以現金或者資産認購上市公司非公開發行的股份後,上市公司用同一次非公開發行所募集的資金向該特定對象購買資産的,視同上市公司發行股份購買資産。

(責任編輯:趙金博)