曲美家居2019年前三季度原有業務營業收入較上年同期下降62.67%,歸母凈利潤較上年同期下降15.71%,僅靠四季度挽回了些許業績。而子公司Ekornes AS的2019年預測營收規模較上年同期下滑0.5%

隨著證監會新發佈的一系列再融資新政出臺,公司定增得以從定價基準日、發行折價率、鎖定機制、投資者數量限制、創業板發行條件、批文有效期等各個層面進行全面鬆綁。

政策的利好顯而立見,近日已有多家A股上市公司發佈調整後的定增方案,曲美家居集團股份有限公司(下稱曲美傢具,603818.SH)就是其中之一。

日前,曲美家居發佈關於修訂非公開發行A股股票方案的公告,表示擬按照再融資新政及本次非公開發行股票事項的最新進展情況,對定增方案中的部分容進行調整。

《投資時報》研究員注意到,曲美家居此次調整的定增方案源於2018年的一場跨國收購,但這場收購並未能給曲美家居帶來高額利潤增長。

業績預告顯示,曲美家居2019年度扭虧為盈,實現歸屬於上市公司股東的凈利潤在8000萬元至1.17億元之間,扣非歸母凈利潤在6800萬元至1.02億元之間,似乎已消化了這場收購。但據2019年三季報顯示,曲美家居前三季度原有業務營業收入較上年同期下降62.67%,歸母凈利潤較上年同期下降15.71%,僅靠四季度挽回了些許業績。

同時,其業績預告的最高線數據亦難以匹敵該公司于2017年創造的業績高點,甚至不高於其上市初期的業績水準。另外,曲美家居資産負債率亦從2017年年末的22.49%,上升至2019年三季度末的74.6%。其2019年度的整體盈利水準仍有待檢驗。

國內發展不利開啟跨國收購

《投資時報》研究員注意到,曲美家居此次對定增方案中的發行對象、發行時間、定價原則、發行數量、限售期及適用的減持規定等多方面內容進行了調整。

具體來看,其將發行時間從原有的“經中國證監會核準後6個月內發行股票”,調整為“在經證監會核準後的有效期內發行股票”;發行對象從原有的“不超過10名”增加到“不超過35名”;發行價格從不低於定價基準日前20個交易日公司股票交易均價的90%調整到80%;發行數量從“不超過9775.22萬股”更改到“不超過9773.54萬股”;限售期也從自發行結束之日起12月內不得轉讓縮短至6個月內不得轉讓。

不過,本次非公開發行A股股票方案在提交公司股東大會審議通過後,還需經中國證監會核準後方可實施。

《投資時報》研究員注意到,曲美家居本次調整的定增預案源於2018年的一場跨國收購。

公開資料顯示,曲美家居成立於1993年4月,于2015年4月以“曲美傢具集團股份有限公司”為名登陸上海證券交易所,2015年7月更名為曲美家居集團股份有限公司,主要從事中高檔民用傢具的設計、生産和銷售,主要産品為木質傢具,具體包括實木類傢具、人造板類傢具和綜合類傢具。

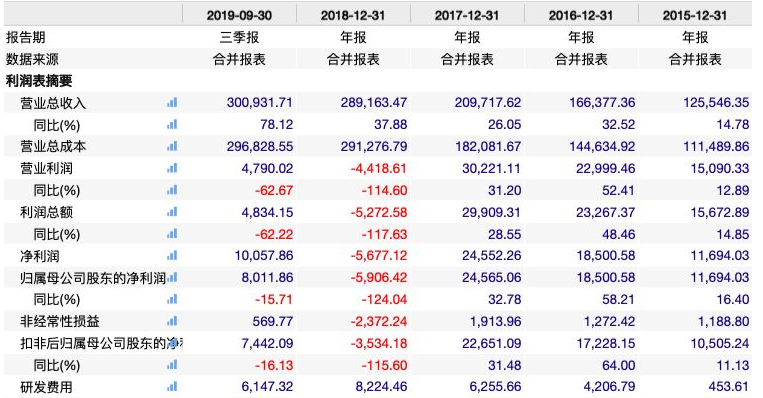

上市前三年,曲美家居的業績增長較為穩定,分別實現營業收入12.55億元、16.64億元、20.97億元,同比分別上漲14.78%、32.52%、26.05%;歸屬母公司股東的凈利潤分別為1.17億元、1.85億元、2.46億元,分別同比增長16.40%、58.21%、32.78%

不過曲美家居的項目建設開展卻並不順利。

在招股書中,曲美家居擬募集資金5.08億元,其中的4.88億元將用於東區生産基地項目,0.19億元用於曲美傢具品牌推廣項目。不過,截至2016年三季度末,東區生産基地項目僅完成8.23%的投資進度,曲美家居對項目資金用途作出調整,投資總額由原來的4.88億元縮減至4.22億元,預計完工時間也延期至2018年5月。但截至2018年5月22日,其東區生産基地項目僅實際投入資金2.53億元,完成投資計劃的59.87%。

除了自身計劃建設項目發展不暢,曲美家居的對外投資也不盡如人意。

2017年1月,曲美家居出資6000萬元與河南恒大家居産業園有限公司合資設立河南恒大曲美家居有限責任公司(下稱河南恒大曲美)。2019年5月,雙方決定對河南恒大曲美增資3000萬元,註冊資本也由1億元增加至1.30億元。不過該公司始終未能盈利,2019年半年報顯示,截至上半年末,河南恒大曲美傢具産業項目首期工程僅完成33%。

正是在這樣的背景下,2018年5月,曲美家居開啟跨國並購。

發佈定增預案募集資金

相關公告顯示,曲美家居擬聯合華泰紫金投資有限責任公司(下稱華泰紫金)通過境外子公司QuMei Investment AS,以36.77億元要約收購挪威奧斯陸證券交易所上市公司Ekornes ASA 55.57%的已發行股份,交易資金來源於公司自有資金、非公開發行股票募集的資金和公司通過其他方式籌集的資金。

資料顯示,Ekornes ASA是全球化的品牌,創立於1934年,總部位於挪威Ikornnes,1995年在奧斯陸證券交易所上市。目前,Ekornes ASA在全球範圍內擁有數千萬用戶,旗下品牌擁有超過5000個零售終端,幾乎涵蓋了世界主要傢具市場。

面對Ekornes ASA這個收購對象,曲美家居卻沒有足夠資金,截至2018年3月31日,曲美家居的貨幣資金餘額僅為7.75億元,流動資産為11.78億元,總資産為20.42億元,就算加上上市時募集的尚未使用的資金2.35億元及全部利息約3216萬元也難以完成收購。於是,曲美家居擬向實控人尋求不超過15億元的財務資助額度,並通過境內外商業銀行貸款最高不超過18億元。

此外,為了籌集資金,曲美家居還發佈了定增預案,向特定對象非公開發行不超過9682.40萬股,募集資金總額預計不超過25億元,扣除發行及相關費用後的募集資金凈額將用於支付Ekornes ASA的現金收購要約款。

2018年9月,曲美家居完成對Ekornes ASA的要約收購,同年10月,Ekornes ASA從挪威奧斯陸證券交易所退市。

2019年10月,為滿足收購資金及後續標的公司資金需要,曲美家居對定增預案作出調整,向特定對象非公開發行股票數量由不超過9682.40萬股增長至不超過9775.22萬股,2020年2月的這次定增預案調整是基於新政策下的二次調整。

曲美家居近五年部分財務數據(單位:萬元)

數據來源:Wind

業績繼續承壓

不過如此高額的並購卻並未顯著提升曲美家居的業績,其資産負債率從2017年年末的22.49%上升至2019年三季度末的74.6%,而此前連續兩年為負的財務費用也在2018年迅速增長至1.47億元,儘管Ekornes ASA自2018年8月31日納入曲美家居的合併報表後創造了8694萬元的凈利潤,但曲美家居2018年的凈利潤仍為-5677.12萬元。

此外,2018年年報顯示,收購Ekornes ASA使曲美家居形成了折合人民幣12.73億元的商譽,2019年上半年,受匯率影響,該金額增加了4056.42萬元至13.14億元。

曲美家居在2020年1月10日發佈的公告中提到,剔除收購Ekornes ASA影響並扣除收購所承擔的相關費用後,公司原有業務2018年和2019年1—6月分別實現營業收入19.64億元和7.82億元,分別較2017年和2018年1—6月下降6.37%和19.17%,主要是由於受2018以來房地産宏觀調整政策調控的影響,傢具消費需求回落,導致原有業務整體收入及毛利較2017年下滑。

1月22日,曲美家居發佈了2019年度業績預告,預計實現歸屬於上市公司股東的凈利潤為0.8億元—1.17億元,扭虧為盈,歸屬於上市公司股東扣除非經常性損益後的凈利潤為0.68億元—1.02億元。

對於業績變化,曲美家居將之解釋為通過明確品牌定位,強化品牌設計,提升市場團隊和經銷商的行銷與獲客能力,公司國內4季度收入同比去年增長15%左右。

不過,這一業績預告的最高線數據難以匹敵其于2017年出現的業績高點,甚至不高於其上市初期的業績水準。

此外,因曲美家居2018年完成收購,産生並購財務顧問費、律師費、評估費等各類仲介費用6760.17萬元。截至目前,Ekornes AS(QuMei Investment AS更名而來)及下屬子公司的所得稅尚不能確定具體金額,預計可能會影響凈利潤800萬至1200萬元。

另據2019年半年報顯示,曲美家居上半年原有業務營業收入較上年同期下降19.17%,Ekornes AS的2019年預測營收規模較上年同期下滑0.5%。2019年度,曲美家居的整體盈利水準有待檢驗。

(責任編輯:趙金博)