2月7日晚間,海蘭信發佈公告稱,擬以3.4億現金收購上市公司實控人申萬秋控制的深圳歐特海洋科技有限公司(下稱“標的公司”或“歐特海洋”)100%股權。

值得關注的是,此次現金收購的溢價超過了7倍,海蘭信實控人將間接獲得約2.55億元的現金對價。此外,海蘭信在近些年頻繁收購,現金收購令公司賬面上的貨幣資金減少,此次收購完成後,公司的資金壓力或將加大。

收購溢價超7倍 實控人將獲得2.55億元現金對價

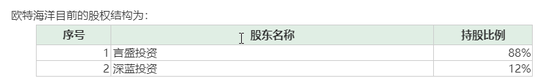

收購公告顯示,歐特海洋成立於2016年8月,主營業務是深海工程裝備、系統和運營服務公司。目前的的股權結構是:言盛投資持有88%的股份;深藍投資持有12%的股份。

值得注意的是,交易對方言盛投資、深藍投資的實際控制人都是上市公司實際控制人申萬秋。其中,申萬秋持有言盛投資72.56%的合夥企業財産份額,持有深藍投資96.67%的財産份額。簡單計算,申萬秋間接持有標的公司75%的股權份額。

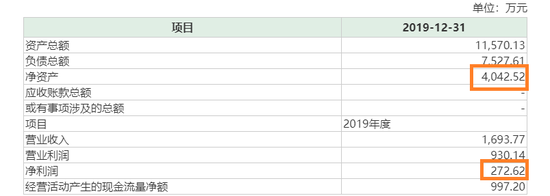

對於同一實控人控制的標的公司,海蘭信給出了超過7倍的溢價。公告顯示,2019年標的公司的凈資産4042.52萬元,收益法得出的評估結果是34006.82萬元,增值率為741%。而採用資産基礎法,標的公司的評估值為5195.01萬元,兩種評估方法得出結果差異較大。

不過海蘭信認為此次評估估值較為合理,理由是:歐特海洋掌握核心技術,行業認可度高;在手訂單金額充足,目前在手訂單和確定性意向訂單金額49037萬元、在跟蹤訂單金額62370萬元,未來業績確定性高;國家高度重視海洋戰略,市場前景廣闊。

海蘭信還預計標的公司2020-2022年可實現凈利潤不低於2805.34萬元、3262.66萬元和4091.58萬元。值得注意的是,標的公司2019年的凈利潤僅272.62萬元,2020年盈利能否翻10倍還不確定。

但可以確定的是,海蘭信實控人申萬秋可以獲得不菲的現金流入。公告顯示,此次交易對價為3.4億元,按申萬秋75%的持股比例計算,此次關聯收購他可獲得約2.55億元的現金對價。

上市公司頻繁收購 賬面資金大幅減少

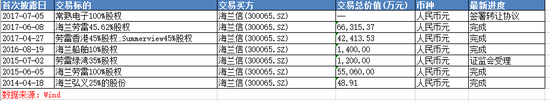

公開資料顯示,海蘭信在最近幾年頻繁收購:2016年5.5億元收購海蘭勞雷 100%股權;2017年現金收購勞雷海洋系統有限公司及Summerview Company Limited 45%股權,交易對價為4.24億元;2018年完成對上海海蘭勞雷海洋科技有限公司股權的收購,交易對價為6.63億元。

值得注意的是,上市公司近3年賬面上的貨幣資金逐年遞減。2017年末、2018年末和2019年第三季度末,海蘭信的貨幣資金分別為8.23億元、4.97億元和4.34億元。海蘭信稱,2018年貨幣資金減少主要係報告期購買結構性存款、回購股票和支付股權收購款所致。

而此次現金收購的交易對價為3.4億元,如果收購順利完後,海蘭信賬面上的資金或將進一步減少。儘管2019年第三季度末的的貨幣資金可以覆蓋收購款項,但海蘭信還有2億元左右的有息負債,此次現金收購會間接增加公司資金壓力。

那為何海蘭信選擇現金收購?收購公告中並沒有給出答案。根據現有的交易規則,現金收購無須證監會審核通過,因此交易便捷快速;同時標的公司也可以將股權資本在短時間內轉化為現金。但現金收購也會令現有股東權益受到一定影響,現金的流出意味著每股凈資産的減少,同時也會增加上市公司的現金負擔。

(責任編輯:趙金博)