浙富控股(002266.SZ)145億元的重組正在遭到投資者用腳投票。重組方案出爐以來,其股價就陰跌不斷,截至10月11日收盤,浙富控股收報4.41元,跌幅0.23%,與9月10日該股盤中最高價5.58元相比,已下跌20.97%。

浙富控股(002266.SZ)于9月10日發佈《發行股份及支付現金購買資産暨關聯交易報告書(草案)》,隨後於9月21日發佈該關聯交易報告書草案修訂稿。

報告書修訂稿顯示,浙富控股擬採取發行股份方式收購浙江申聯環保集團有限公司(簡稱申聯環保)100%股權、支付現金收購杭州富陽申能固廢環保再生有限公司(簡稱申能環保)40%股權,交易作價合計145.04億元。

本次交易,申聯環保評估增值93.84億元,增值率為265.40%;申能環保評估增值30.84億元,增值率為352.20%。兩並購標的公司合計增值124.68億元。

中國經濟網記者對浙富控股進行了採訪,對於交易的估值問題,浙富控股表示:“本次標的公司收益法評估值較賬面凈資産增值較高主要原因是標的公司賬面凈資産不能全面反映其真實價值,標的公司所在行業良好的發展前景以及顯著的行業競爭優勢、整體技術管理水準、較強的盈利能力等將為企業價值帶來溢價。結合標的公司的核心競爭力、歷史經營業績,危廢處置量、資源化産品銷售收入、各關鍵指標增長率等參數取值情況及其依據,可比收購案例評估增值情況等,標的公司評估增值率較高具有合理性。”

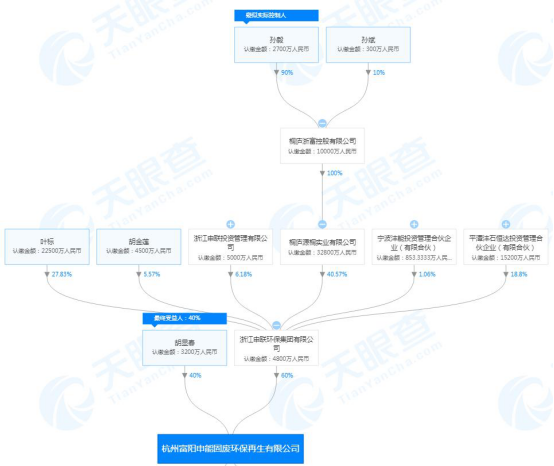

股權穿透後,兩家標的公司均為浙富控股實控人孫毅實際控制的公司。因此,被市場質疑有利益輸送的嫌疑。

長江商報計算,孫毅實際控制申聯環保、申能環保,耗資合計16.40億元。本次收購,孫毅所持標的股權估值為52.42億元。由此可見,僅兩年時間,孫毅暴賺36.02億元。

浙富控股在給中國經濟網的回復中稱,“標的資産的最終交易價格以上市公司聘請的具有證券期貨業務資格的評估機構坤元評估出具的評估結果為基礎,由交易雙方在公平、協商一致的前提下確定的。”

對於本次交易,浙富控股方面表示:“公司認為收購申能和申聯環保有利於增強公司的競爭能力,提高公司的持續盈利能力和可持續發展能力,符合公司戰略發展規劃,符合全體股東的現實及長遠利益。”

145億元收購實控人資産兩標的增值125億 股價持續陰跌

具體來看,浙富控股擬以發行股份的方式向桐廬源桐、葉標、申聯投資、胡金蓮、灃石恒達、灃能投資等6名交易對方購買其持有的申聯環保100%股權,以支付現金的方式向胡顯春購買其持有的申能環保40%股權。

根據報告書,申聯環保100%股權的交易對價為129.20億元,申能環保40%股權的交易對價為15.84億元,本次交易標的資産的對價合計為145.04億元。

本次交易完成後,上市公司將直接持有申聯環保100%股權、直接持有申能環保40%股權並通過申聯環保間接持有申能環保60%股權。

本次交易的獨立財務顧問為華泰聯合證券。通過本次重組,上市公司將從清潔能源裝備領域進入環保領域。

本次交易中,坤元評估選用收益法評估結果作為本次評估結論。截至評估基準日2019年6月30日,申聯環保合併報表層面歸屬於母公司所有者權益35.36億元,評估值129.20億元,評估增值93.84億元,增值率為265.40%。申能環保合併報表層面歸屬於母公司所有者權益8.75億元,評估值39.59億元,評估增值30.84億元,增值率為352.20%。本次收購,兩標的合計增值124.68億元。

對於本次交易估值是否合理,浙富控股在對中國經濟網記者的採訪回復中稱:“本次標的公司收益法評估值較賬面凈資産增值較高主要原因是標的公司賬面凈資産不能全面反映其真實價值,標的公司所在行業良好的發展前景以及顯著的行業競爭優勢、整體技術管理水準、較強的盈利能力等將為企業價值帶來溢價。結合標的公司的核心競爭力、歷史經營業績,危廢處置量、資源化産品銷售收入、各關鍵指標增長率等參數取值情況及其依據,可比收購案例評估增值情況等,標的公司評估增值率較高具有合理性。”

浙富控股本次發行股份購買資産選取的市場參考價為定價基準日前120個交易日股票交易均價。本次交易的發行股份購買資産的發行股份價格為3.82元/股。考慮除權除息事項的影響,對價股份的發行價格最終確定為3.81元/股。

根據上述發行股份購買資産的發行價格及股份對價的支付比例計算,浙富控股向申聯環保全體股東發行的股份數合計為33.91億股。本次交易中發行股份及支付現金對價的情況如下:

本次交易構成重大資産重組,但不構成重組上市。本次交易前,孫毅直接及間接持有浙富控股4.44億股股份,佔上市公司總股本的22.45%,為上市公司實際控制人。本次交易完成後,孫毅及其一致行動人合計持有上市公司33.89%股份,孫毅仍為公司實際控制人。

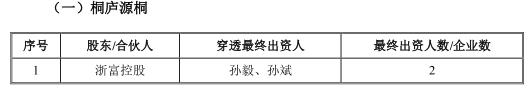

值得關注的是,本次交易構成關聯交易,交易對方中的桐廬源桐為浙富控股實際控制人孫毅控制的企業。

此外,交易對方中的葉標、胡金蓮為夫妻關係,申聯投資為葉標、胡金蓮控制的企業,申能環保的少數股東胡顯春與胡金蓮為兄妹關係,在交易完成後上述主體合計持有的公司股份將超過5%。交易對方中的灃石恒達、灃能投資為處於同一控制下的企業,在交易完成後其合計持有的公司股份將超過5%。

華泰聯合證券作為本次交易的獨立財務顧問,認為本次交易完成後有利於提高上市公司資産品質、改善公司財務狀況和增強持續盈利能力,本次交易有利於上市公司的持續發展、不存在損害股東合法權益的情形。

業績承諾方面,申聯環保承諾,2019年至2022年扣除非經常性損益後歸屬於母公司股東的凈利潤分別不低於人民幣7.33億元、11.78億元、14.77億元、16.96億元。

申能環保承諾,2019年至2022年扣除非經常性損益後歸屬於母公司股東的凈利潤分別不低於人民幣4億元、4.30億元、4.50億元、4.34億元。

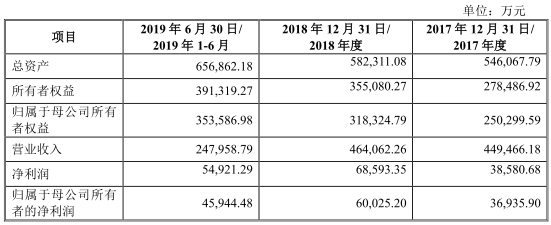

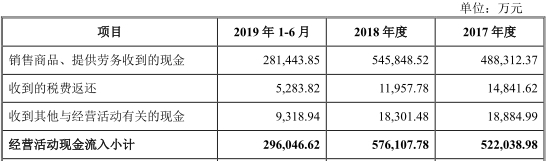

資料顯示,2017年、2018年及2019年1-6月,申聯環保分別實現營業收入44.95億元、46.41億元及24.80億元,歸屬於母公司所有者的凈利潤3.69億元、6.00億元及4.59億元,經營活動産生的現金流量凈額4.73億元、13.19億元和5.49億元,其中,銷售商品、提供勞務收到的現金分別為48.83億元、54.58億元、28.14億元。

2017年、2018年及2019年1-6月,申聯環保主營業務綜合毛利率分別為13.49%、23.31%和30.49%。

截至2019年6月30日,申聯環保總資産65.69億元,凈資産39.13億元,歸屬於母公司所有者權益35.36億元,總負債26.55億元。

申聯環保有11.20億元的商譽。2016年12月,江西自立收購安徽杭富100%股權,收購對價2000萬元與安徽杭富收購基準日可辨認凈資産公允價值1327.95萬元之間的差額672.05萬元確認為商譽。

2017年6月,申聯環保收購申能環保60%股權,收購價格15.12億元與申能環保收購基準日可辨認凈資産公允價值6.64億元乘以收購比例60%之間的差額11.13億元確認為商譽。

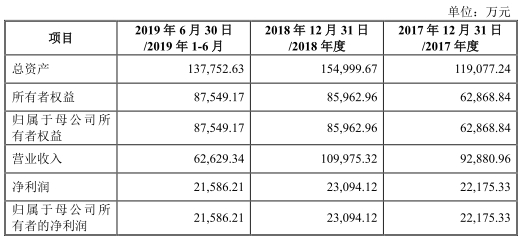

2017年、2018年及2019年1-6月,申能環保分別實現營業收入9.29億元、11.00億元及6.26億元,歸屬於母公司所有者的凈利潤2.22億元、2.31億元及2.16億元,經營活動産生的現金流量凈額2.63億元、2.55億元和4.26億元,其中,銷售商品、提供勞務收到的現金分別為11.15億元、11.55億元、8.98億元。

2017年、2018年及2019年1-6月,申能環保主營業務綜合毛利率分別為34.73%、32.76%和46.84%。

截至2019年6月30日,申能環保總資産13.78億元,凈資産8.75億元,歸屬於母公司所有者權益8.75億元,總負債5.02億元。

申能環保有商譽2520.93萬元。2016年3月,申能環保收購無錫瑞祺100%的股權,收購對價3300.00萬元與無錫瑞祺收購基準日可辨認凈資産公允價值779.07萬元的差額確認為商譽。

上市公司方面,2016年至2019年1-6月,浙富控股實現營業收入分別為11.22億元、10.96億元、11.04億元、5.22億元,實現歸屬於母公司股東的凈利潤6432.45萬元、8653.66萬元、1.10億元、6455.07萬元,經營活動産生的現金流量凈額分別為7.15億元、2.95億元、1486.83萬元、-1.31億元。

截至2019年6月30日,浙富控股擁有總資産80.50億元,其中貨幣資金10.71億元。本次交易,公司將向胡顯春支付現金15.84億元購買其持有的申能環保40%股權,資金來源為自有或自籌,僅從貨幣資金來看,資金缺口5.13億元。

本次交易標的資産的對價合計145.04億元,是浙富控股80.50億元總資産的1.80倍。

對於本次交易,浙富控股方面表示:“公司認為收購申能和申聯環保有利於增強公司的競爭能力,提高公司的持續盈利能力和可持續發展能力,符合公司戰略發展規劃,符合全體股東的現實及長遠利益。”

然而,中國經濟網記者注意到,浙富控股9月10日發佈關聯交易報告書草案以來,股價陰跌不斷。

9月10日,浙富控股股票高開低走,收報4.92元,跌幅6.64%,以當日浙富控股盤中最高價5.58元計算,至10月11日收盤,浙富控股收報4.41元,17個交易日,股價累計跌幅20.97%。

操盤手孫毅:資本市場的老手 左手倒右手兩年暴賺36億元

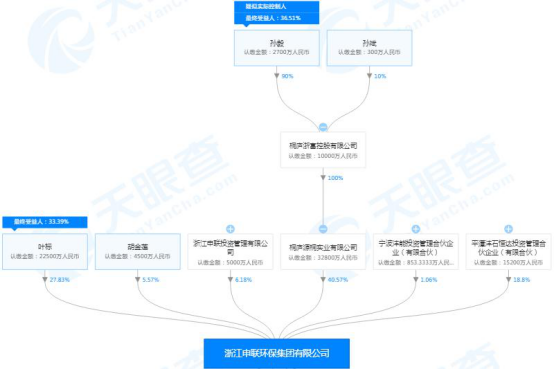

中國經濟網通過天眼查分別對上述兩家並購標的進行了股權穿透,兩家公司的主每人平均是浙富控股的實控人孫毅。

首先來看申聯環保,申聯環保的第一大股東為桐廬源桐,持股比例分別為40.57%,而桐廬浙富控股有限公司對桐廬源桐100%持股,孫毅則持有桐廬浙富控股有限公司90%股權,為其實際控制人。也就是説,浙富控股的實控人孫毅,也是申聯環保的實控人。桐廬浙富控股有限公司另一控股股東為孫斌,持股比例為10%。

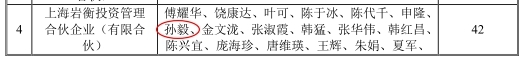

申能環保方面,申能環保的第一大股東正是申聯環保,申聯環保對申能環保持股比例60%,因此,孫毅也是申能環保的實際控制人。此外,通過股權穿透還可發現,申聯環保持股比例18%的控股股東平潭灃石恒達投資管理合夥企業(有限合夥),其上一級控股股東中上海岩衡投資管理合夥企業(有限合夥)的股東中也有孫毅身影。

在這起收購實控人資産的關聯方重大資産重組中,實控人孫毅賺得盆滿缽滿。

長江商報稱,孫毅實際控制申聯環保、申能環保耗資合計為16.40億元。本次收購高溢價,孫毅所持標的股權估值為52.42億元。由此可見,僅僅兩年時間,孫毅的16.40億元投資就已經增值至52.42億,暴賺了36.02億元。

2017年6月7日,桐廬源桐以10.25億元的對價取得申聯環保25.625%股權,2017年6月27日桐廬源桐以6.15億元受讓葉標將其持有的申聯環保科技15.375%股權,彼時,桐廬源桐共出資16.4億元,取得了申聯環保40.57%股權。

此次,申聯環保100%股權評估值為129.2億元,對應的桐廬源桐持有的40.57%股權估值為52.42億元,短短兩年多的時間桐廬源桐的投資增值36.02億元,增值率為219.63%。

對此,浙富控股在對中國經濟網記者的回復中表示,“標的資産的最終交易價格以上市公司聘請的具有證券期貨業務資格的評估機構坤元評估出具的評估結果為基礎,由交易雙方在公平、協商一致的前提下確定的。”

深交所在對浙富控股重組問詢函中指出:請根據《公開發行證券的公司資訊披露內容與格式準則第26號——上市公司重大資産重組(2018年修訂)》(以下簡稱“《26號準則》”)第十五條的要求,對灃石恒達和灃能投資穿透披露至最終出資人(直至自然人、國資部門等)、出資金額及資金來源。

浙富控股問詢回復顯示,發行股份購買資産的發行對象穿透至最終出資的股份有限公司或自然人後,桐廬源桐股東/合夥人為浙富控股,穿透最終出資人為孫毅、孫斌。灃石恒達股東/合夥人之一上海岩衡投資管理合夥企業(有限合夥),其穿透最終出資人亦包括孫毅。

每日財報報道在報道中稱,縱觀孫毅的發家史和籌劃的一系列買賣後,稱其大膽兇悍實在不為過。

孫毅起家于浙江富春江水電設備總廠,後更名為富春江水電設備總廠。孫毅曾于2003年5月至2004年2月任浙江富春江水電設備總廠電站設備成套公司經理。2007年公司更名為浙江富春江水電設備股份有限公司。孫毅從2005年6月通過逐步增持股份,獲得對浙富股份的絕對控股權。2008年8月6日,浙富股份募集4.6億元成功上市。2013年,公司變更名稱為浙富控股。

2013年8月,孫毅聯合浙富股份出資7.6億元共同收購吉隆瑞信投資有限公司股權,從而間接持有上海二三四五網路科技股份有限公司38%股份,公司被貼上了網際網路概念標簽。然而,僅僅過了5個月,二三四五就被整體轉手給了海隆軟體。而孫毅與浙富股份通過一買一賣,就凈賺了2個多億。

3個月後,孫毅就又進軍文化傳媒行業,決定受讓夢響強音公司40%股權,轉讓價8.4億元,公司整體估值21億。1年後,孫毅又摘掉了自己親手為浙富控股貼上的文化傳媒標簽,分兩次以9.16億的價格把持有的夢響強音公司40%股權轉讓出去了。

(責任編輯:王晨曦)