原油期貨上市有了時間表 或年底前正式啟動交易

- 發佈時間:2015-06-03 06:00:00 來源:中國經濟網 責任編輯:羅伯特

|

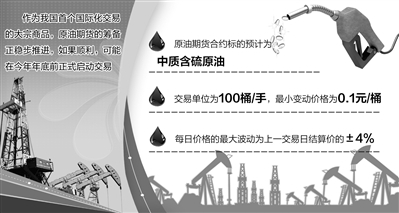

作為我國首個國際化交易的大宗商品,原油期貨的上市進程備受各界關注。上海期貨交易所理事長宋安平日前在第12屆上海衍生品市場論壇上表示,原油期貨的籌備正穩步推進,如果順利,可能在今年年底前正式啟動交易。

籌備工作緊鑼密鼓

我國原油期貨的上市籌備工作正在加快。去年12月12日,中國證監會已批准上海期貨交易所在其國際能源交易中心開展原油期貨交易。12月31日,證監會就《境外交易者和境外經紀機構從事境內特定品種期貨交易管理暫行辦法(徵求意見稿)》向社會公開徵求意見。今年3月18日,上海國際能源交易中心就交易規則、會員、境外特殊參與者和資訊管理細則等4個規則進行首批市場公開徵求意見。4月8日,財政部、國家稅務總局頒布《關於原油和鐵礦石期貨保稅交割業務增值稅政策的通知》。

原油期貨相關規則辦法的陸續推出,表明其籌備上市的各項準備工作正在有條不紊地推進。而宋安平理事長關於“可能會在今年年底前正式啟動交易”的表述更是為原油期貨的上市給出了具體的時間表。

在上海期貨交易所黨委委員、上海國際能源交易中心董事長楊邁軍看來,能源體制的改革,為我國建立完善的現代能源市場體系奠定了基礎,與此同時,也需要高效的能源期貨市場來承接發現價格、優化資源配置和風險管理的功能,這是一個相輔相成、良性互動的過程。而上海國際能源交易中心的建立,正是順應了能源産業市場化改革的需要。建立國際化的交易平臺,上市能源類大宗商品衍生品,便於還原能源商品屬性,強化資本市場在能源資源配置和風險管理中的決定性作用。

“建立國際化的能源期貨交易平臺,既是服務經濟國際化的必然要求,也是期貨市場對外開放的應有之義和必要探索。原油期貨作為第一個國際化期貨品種,要致力於構建符合國際化要求的期貨監管和規則體系,為我國期貨市場的國際化提供有益經驗。”楊邁軍同時表示,目前原油期貨的各項上市準備工作正在逐步有序推進,上市指日可待,此外成品油、天然氣等能源期貨品種的研究和上市相關工作也在積極推進。

在具體的交易規則上,據上海國際能源交易中心法律與産品組、國際業務組負責人陸豐透露,原油期貨合約標的為中質含硫原油,交易單位為100桶/手,最小變動價格為0.1元/桶,每日價格的最大波動為上一交易日結算價的±4%。該合約的交割月份為36個月以內,其中最近1至12月為連續月份合約,12個月後為季月合約,最低交易保證金為合約價值的5%。

意義大但瓶頸猶存

上海原油期貨將採用多元化的交割模式,即採用實物交割、倉庫交割和保稅交割相結合的方式,在金屬商品期貨中使用較多的期轉現模式也將應用在原油期貨中。

原油期貨的順利上市,會提高我國石油市場在國際上的話語權。國家能源局油氣司綜合處處長楊青認為,長期以來,我國在進口油氣資源的議價環節談判中缺乏話語權,直接原因是我國沒有自己的油氣交易市場,沒有自己的“市場價格”。原油貿易是世界性經濟活動的重要組成部分,唯有建立我國自己的原油期貨市場,才算真正意義上參與國際原油貿易活動。

“目前亞太地區有不少國家紛紛推出原油期貨,但缺乏權威的原油貿易定價基準,亞太地區原油期貨與現貨發展並不匹配。”陸豐透露,原油期貨將以人民幣為計價貨幣,以凈價交易,交割方式為保稅交割,參與主體包括境內和境外的期貨交易者。

楊青補充説,目前我國對運作國際原油期貨市場缺乏經驗,特別是國際原油價格波動較大、全球經濟形勢影響因素複雜,要建立一個能切實反映國內供需並穩定可持續的原油期貨市場,還有不少問題值得思考和解決。

我國原油期貨將有許多創新之處。據宋安平透露,人民幣在原油期貨交易中將實現全面可兌換。此外,我國將首次允許國際資金參與國內期貨市場。除了上市時間,市場對原油期貨上市後的活躍度也較為關注。

目前,全球原油期貨市場主要有歐美的布倫特原油期貨和WTI原油期貨,以及迪拜交易所的阿曼原油期貨、日本原油期貨。目前我國原油進口權仍實施審批制,極少數企業具備原油進口許可權,將直接影響其他企業參與的積極性。“一方面,應適時適度放開企業尤其是民企進入原油期貨市場的門檻;另一方面,也需要不斷激活石油現貨市場,更好發揮期貨交割的功能。”廣發期貨副董事長肖成對記者表示。(經濟日報記者 溫濟聰)

- 股票名稱 最新價 漲跌幅