浙商論市:鋼材價格依然將維持弱勢 螺紋空單離場

- 發佈時間:2014-09-04 09:30:00 來源:中國經濟網 責任編輯:羅伯特

宏觀,股指:

國際:

1、投資者謹慎看待烏克蘭將達成和平協議。據媒體報道,俄羅斯總統普京與烏克蘭總統波羅申科已在週三簽署了停火協議大綱。不過一名俄羅斯官員隨後表示,莫斯科並未同意停火協議,而是討論了和平措施。這位官員表示,俄羅斯不能參與停火談判,“因為俄羅斯並不是衝突中的一方。”此後,波羅申科在週三早間修正了早先公佈的聲明,並表示會談“已經産生了在頓巴斯實行停火制度的協議”。普京稱,烏克蘭與烏克蘭東部地區親俄叛軍之間可能在本週五達成和平協議。另據媒體報道,頓涅茨克叛軍表示,如果烏克蘭軍隊後撤,則準備停火。奧巴馬週三表示,現在判斷有關俄烏停火消息的意義還為時尚早,他對莫斯科執行該協議的誠意表示懷疑。烏克蘭總理亞採紐克也表達了對俄羅斯的不信任態度,他表示並不信任俄羅斯總統普京對於烏克蘭的和平計劃。

2、美聯儲褐皮書:經濟活動溫和到適度增長。美聯儲最新的褐皮書報告,各地方聯儲均報稱其所在地區的經濟活動溫和到適度增長。褐皮書稱:“來自於12家地方聯儲的報告表明,自上一份褐皮書報告公佈以來,經濟活動有所擴張;但是,並無任何一家地方聯儲報稱其整體的增長速度出現了明顯的轉變。” 整體而言,褐皮書報告的內容與美聯儲此前公佈的政策聲明相符合,即美國經濟仍在穩步取得進展,但經濟狀況並不足夠強大,無法在脫離美聯儲寬鬆政策的情況下保持增長。

3、美國經濟數據繼續向好,英國服務業PMI意外攀升但暗含下行風險。受益於飛機等運輸設備訂單飆升,美國7月工廠訂單環比增10.5%,略不及預期的11%,增幅為1992年有統計以來最高,前值從+1.1%上修為+1.5%。今日數據與昨日ISM製造業數據表明美國製造業活動整體處強勁態勢。英國8月服務業PMI為60.5,預期為58.5,為10個月新高。不過,新商業分項指數升幅創三個月最慢、對前景的信心創15個月最低。

4、歐元區及主要經濟體服務業PMI表現不佳加大歐央行寬鬆壓力。歐元區8月Markit服務業PMI終值為53.1,初值53.5。其中,綜合産出物價PMI跌至三個月低點48.9,因企業降價促銷,7月為49.0,自2012年4月以來就未突破過50。德國PMI降至10個月低點54.9,而法國連續第四個月企業活動下滑。義大利8月服務業PMI從前月的52.8降至49.8,為五個月以來首次跌破榮枯分界線50,預估為52.0。西班牙8月服務業PMI意外升至58.1,好于預期及前值,創逾八年半(2006年12月以來)最快增速,預期55.5,前值56.2。

國內:

1、外媒:內地上市房企將獲准在銀行間市場發債融資。據路透社報道,三位消息人士表示,監管層近日向部分債券承銷機構傳達了房地産行業的最新政策動向,將允許已上市房地産企業在銀行間市場發行中期票據。“以普通商品房為主的房地産上市公司才可發行中票。”一位知情人士稱,“從事棚戶區改造等公益性質的開發當然更受鼓勵。”結合目前上市房企融資成本及中票利率可知,該項政策短期信心提振作用大於實質作用,但從長期利好。

2、中國企業資産證券化有望10月開閘。據路透社引述知情人士透露,中國企業資産證券化有望於今年10月正式開閘,證監會將大力推動該項業務發展,望券商多報項目多嘗試;將優先支援保障房、安置房、棚改項目等。在項目批復文件真實齊備的基礎上,可以在備案材料中多元化組織還款來源,包括但不限于國家財政補貼、地方政府匹配土地出讓凈收益、安置計劃外銷售收入等。作為區別與股票債券的一種直接融資方式,通過資産支援證券融資比上市等操作更簡便,融資門檻更低,融資成本一般也較低,且資金用途不受限。

3、中國8月服務業PMI上行略微緩解經濟下行風險。中國8月官方非製造業商務活動指數升至54.4,上月為54.2。中國8月服務業採購經理人指數(PMI) 升至54.1,創下2013年3月來最高。新業務分項指數亦升至53.9,為2013年1月以來最高。不過,中國是製造業大國,因此該數據僅略微緩解經濟下行風險。

4、8月數據預期:中國8月通脹料小幅回落投資增速略降,經濟增長勢頭疲弱,新增貸款料低位反彈,M2同比增速小幅下滑。據外電9月3日消息,綜合逾20家機構預測中值結果顯示,中國8月CPI同比漲幅料下滑至2.2%,PPI同比降幅則擴大至1.2%;受高基數及高頻數據表現疲弱影響,8月工業增加值同比增速料回落至8.8%;而因房地産投資延續下滑態勢且製造業投資底部運作,1-8月固定資産投資增速微降至16.9%;新增人民幣貸款預期為7,000億元人民幣,M2同比增速預計略降至13.4%。在央行貨幣政策方面,市場預期,央行在未來一段時間主要使用的政策工具仍是“精準發力”,例如定向降準、定向降息、再貸款、PSL等操作,而大幅寬鬆的可能性並不大。

宏觀今日提示及觀點:

9:30 澳大利亞7月零售銷售月率(季調後) 0.60% 0.40%

9:30 澳大利亞7月貿易帳 -16.8億澳元 -17.5億澳元

14:00 德國7月工廠訂單年率(未季調) -4.30% 1.10%

19:00 英國9月央行利率決議 0.50% 0.50%

19:00 英國9月央行資産購買規模 3750億英鎊 3750億英鎊

19:45 歐元區9月央行利率決議 0.15% 0.15%

19:45 歐元區9月央行邊際貸款利率 0.40% 0.40%

19:45 歐元區9月央行存款利率 -0.10% -0.10%

20:15 美國8月ADP就業人數變化 21.8萬 21萬

20:30 美國7月貿易帳 -415.4億美元 -425億美元

20:30 美國上周續請失業金人數 252.7萬 251萬 20:30 美國上周初請失業金人數 29.8萬 30萬 22:00 美國8月ISM非製造業指數 58.7 57 中國央行料小幅正回購

交易提示:流動性好轉料將受制于中秋將至,且8月數據預期謹慎,期指大漲後面臨盤整壓力,多單適度減倉過節。

國債期貨:

1、中國銀行間貨幣市場主要回購利率 週三仍現不同程度走低,資金面整體維持平穩。交易員表示,從當前場內情況看,機構對短期流動性前景心態偏暖,但融出跨季末期限品種的意願一般,説明對月底資金面心有顧慮。

2、中國銀行間市場週三早盤現券收益率小升。受8月新增信貸可能優於此前所傳規模的影響,場內謹慎氣氛較濃,且近期股市連續上揚,帶動投資者風險偏好上升,相較之下,現券漲跌幅較有限,表現相對暗淡。

3、路透調查的22家機構預測中值顯示,中國8月新增人民幣貸款預期為7,000億元人民幣。8月末M2同比增速預計略降至13.4%。根據銀行的放貸節奏,結合政策的放鬆以及季節性的影響,預計8月新增信貸規模較7月有較大幅度回升。

交易提示:本月資金擾動較多,整體偏空,期債建議本週逢高逐建空頭。僅供參考。

貴金屬:

1、金價從兩個半月低位反彈,因烏克蘭緊張局勢持續。金價週三上揚,因烏克蘭緊張局勢仍在持續,且美元走軟引發低吸買盤,且金價在稍早跌至兩個半月低位後出現空頭回補。金價早盤承壓,因俄羅斯總統普京週三表示,有望在本週達成協定,結束在烏克蘭東部的戰事。但烏克蘭總理稍後表示,普京此舉是在北約峰會前的權宜之計,以避免遭受西方新的制裁。分析師稱,儘管金價週二急跌1.7%,且地緣政治緊張局勢加劇,但現貨市場買家對此反應冷淡,表明金價上行空間可能有限。瑞士銀行的貴金屬策略師Edel Tully表示,“我們認為,如果本週五公佈的美國就業數據意外大幅攀升,缺乏實貨需求將使金價更易走低。”

2、美國公債收益率走低,因投資者對烏克蘭和平計劃存疑。美國指標公債收益率週三從三周高位回落,逆轉稍早的漲勢,因對俄烏間和平談判能否成功的疑慮,令對兩國採取行動結束在烏克蘭東部戰事的計劃所保存的希望蒙陰。30年期公債領漲公債價格漲勢,收益率從兩周高位回落。儘管俄羅斯總統普京週三表示,有望在本週達成協定,結束在烏克蘭東部的戰事。但烏克蘭總理稍後表示,俄羅斯的計劃是在北約峰會前的“權宜之計”。他在措辭尖銳的聲明中稱,“普京的真正的計劃是要消滅烏克蘭,重建蘇聯。” “烏克蘭局勢仍存在一些不確定性,”ED&F Man的固定收益利率和信用産品交易部主管Tom di Galoma表示。“在我看來,他們拋出一個不確定的停火計劃,是因為美國總統在愛沙尼亞訪問,我認為,他們害怕北約即將舉行的峰會,因此,普京暫時後撤一步。但我認為,衝突還將繼續。” 美國10年期公債 價格上揚3/32,收益率報2.40%,低於週二尾盤的2.42%。

3、中國商業銀行年初增持黃金55%,持有量已超中國央行。有觀察家指向俄羅斯、土耳其等國央行的增持,但中國商業銀行似乎是更重要的力量。據彭博社消息,中國各大銀行上半年黃金持有量增加55%,基於六月30日金價,相當於增持500多噸黃金,總計持有量則達1445噸。截至2014年8月,中國央行官方公佈的黃金儲備為1054噸。這意味著中國商業銀行所囤積的黃金已經超過中國央行。

4. 美國COMEX-12月期金 收漲5.30美元,報每盎司1,270.30美元。

交易提示:俄烏停火協議雙方表態不一,令市場擔憂緊張局勢持續,令金價小漲,市場預期今日歐央行利率決議仍有可能推出量寬刺激政策,波動率增大須謹慎交易,中線來看目前雖面臨印度實物金需求旺季,但市場預期改善有限,預計金價料進一步向1200美元滑落,建議止損下移至1300美元並空單持有。美國經濟數據持續向好,利率走升也打壓銀價,國內8月官方製造業PMI回落至51.1,復蘇放緩白銀1412合約關注4450元/千克阻力,若下游季節性需求漸近尾聲,則重新以逢反彈拋空思路操作,目前暫短線交易為主。

有色金屬:

1、美聯儲褐皮書:美國經濟前景光明 部分地區技術工短缺。週三,美聯儲褐皮書顯示,近幾週所有地區經濟活動小幅至溫和增長,但都無顯著增長。所有地區工資增幅幾無變化,但部分地區因熟練工短缺,工資存上漲壓力。絕大多數地區消費者支出小幅至溫和增長。所有地區貸款在增長。

2、紐蒙特礦業公司同印尼政府達成臨時協議,恢復銅出口。印尼政府近日表示,已經同紐蒙特礦業公司(Newmont Mining Corp.)達成臨時協議,該公司最早將在本週恢復銅精礦出口。印尼能源部主管礦業和煤炭的R. Sukhyar表示,“我們已經就懸而未決的問題達成一致。該公司將支付更高的出口稅和特許使用費,以便在印尼繼續開展業務。”他並稱,未來幾天內能源部將為該公司發放一份正式的出口推薦信。

3、秘魯7月銅産量同比下滑4.1%至119,862噸。據外電昨日消息,秘魯能源礦業部在其網站上報告稱,秘魯7月銅産量同比下滑4.1%至119,862噸。秘魯7月黃金産量較上年同期減少19%至11,007千克。7月鋅、白銀、鉛、鐵、錫以及鎢産量增加,但鉬産量下滑。

4、LME期銅下挫1%,報6,904美元的兩周最低。LME期鋁大跌1.3%,報2,079美元,遠離上周觸及的去年2月來最高的2,100美元上方的高位。三個月期鋅收低0.5%,報2,365美元,昨日曾觸及四週高位2,391.25。三個月期鉛報每噸2,208美元,跌1.4%。

交易提示:歐元區經濟數據不佳拖累銅價,短期料維持高位震蕩,短線思路操作。鋅鋁多單持有。

動力煤、焦煤、焦炭、鋼材:

1、受礦業投資持續下滑以及商品價格走低,澳元維持強勢抑制出口等因素影響,澳大利亞二季度經濟增速較一季度出現明顯下滑。澳洲聯儲(RBA)主席史蒂文斯(GlennStevens)再次暗示短期內不做加息考慮。9月3日,澳大利亞統計局(ABS)最新公佈的數據顯示,澳大利亞二季度國內生産總值(GDP)環比增長0.5%,雖略好于預期0.4%的增長,但較一季度1.1%的增速出現明顯放緩趨勢。二季度GDP年率同比增長3.1%,較一季度3.5%的年率亦有所下降。

2、作為煤炭市場風向標的環渤海動力煤價格指數,在連續下降十三周後終於出現回升。《經濟參考報》記者從秦皇島海運煤炭交易市場獲悉,環渤海地區發熱量5500大卡動力煤的綜合平均價格報收于482元/噸,本報告期(8月27日至9月2日)比前一報告期上漲了4元/噸。這是連續下跌十三周、累計下跌59元/噸之後的首次上漲。在分析師李學剛看來,出現這一積極變化的原因是,支援煤炭企業脫困相關政策措施不斷加碼給動力煤市場帶來良好預期,主要發運港口庫存水準逐漸趨向合理對煤炭交易價格的減壓,特別是神華集團提高9月份動力煤銷售價格的積極影響等。

3、金九銀十”將近,北京、濟南、江西多地已經提高或正計劃抬高基準地價。其中,北京12年來首次上調基準地價。根據中國指數研究院9月2日晚間公佈的數據,8月,全國300個城市土地出讓金總額為1449億元,環比減少11%,同比減少40%,這已是該數據連續第四個月同比下降四成左右。“萬科上半年賣了800多萬平方米的房,但只買了200多萬平方米的土地。”萬科總裁鬱亮在中期業績會上説,上半年土地價格仍處高位,不是拿地好時機。“雖然基準地價並非是最終的成交地價。”中國房地産學會副會長陳國強(微網志)表示,基準地價是土地估價的一個參照,其調高背後也暗示著地方政府對後市的期待。

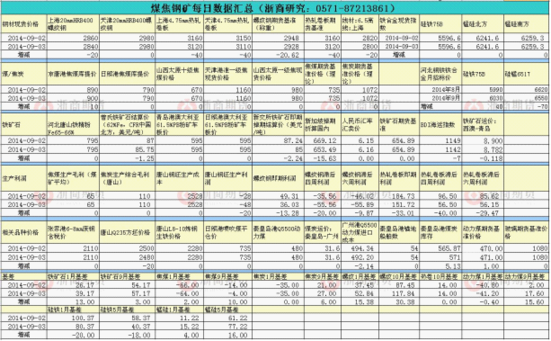

3日國內動力煤市場穩中有漲,進口煤市場小幅反彈;國內進口礦市場維持穩定,國際鐵礦石市場中幅下跌;鋼坯市場大幅下跌;生鐵、廢鋼市場大幅下跌;焦炭、煉焦煤穩中有跌;硅鐵穩,硅錳跌。

|

交易提示:

鋼材:日前澳大利亞參議院投票通過,廢除對鐵礦石和煤炭開採利潤徵收的30%礦業稅。致使引發市場對礦石價格進一步下行的擔憂,導致螺紋鋼跟隨礦石一起走弱。從基本面來看,需求衝擊、鋼廠高開工和庫存增加的壓力依然存在,而近期市場陸續傳出一些鋼貿商因資金鏈斷裂對現貨市場形成拋壓的消息,部分民營小鋼廠也因經營不佳面臨破産。目前鋼材價格依然將維持弱勢,鋼廠利潤也繼續受到擠壓。目前鋼坯價格已經跌到成本線,而螺紋還有一定利潤。但下方空間不大,繼續單邊追空的風險較高。螺紋空單離場,買礦石1501拋螺紋1501謹慎持有。

鐵礦:本週進口鐵礦石到貨量較大,港口鐵礦石庫存大幅增加150萬噸,對盤面形成壓力;但從發運量分析,之後幾週的到貨量偏少,港口庫存或延續之前的下降格局。需求端看,鋼廠鐵礦石庫存暫維持穩定,高爐開工平穩,但在目前利潤回落局面下,後市需求或有轉淡。綜合來看,礦石短期或有反彈,建議前期空單逢低離場觀望。

焦炭:全國鋼廠開工率持續保持高位運作,鋼廠利潤較好,重點鋼廠庫存小幅回落,焦炭採購積極性有所提高,鋼廠焦炭庫存保持低位,焦化廠焦炭庫存延續回落,由於下半年刺激政策有望升級,需求將現好轉,利好焦炭需求。我們認為現在仍然處在做底行情之中,當前位置觀望。

焦煤:需求維持平穩,焦化廠開工率穩定,焦煤庫存依然維持在低位,5月焦煤進口回落,上周港口庫存繼續下調,較前一期跌20萬噸萬噸至608萬噸。港口最便宜可交割現貨折合盤面價格仍然維持在755元/噸。上周國內煉焦煤市場頹勢仍未有起色,但發改委近日敦促大型煤企減産保價,未來焦煤價格可能見底,利好1501合約,但近期産區庫存依然龐大,壓力有增無減,利空1409合約。

動力煤:需求端,8月下旬南方降水偏豐,全國高溫區域偏少,電煤日耗維持低位,電煤庫存可用天數回升至25天以上,大規模補庫預期減弱;轉机端,沿海煤炭運價低位運作,環渤海港口煤炭庫存持續走低,錨地船舶數走高;供給端,産量平穩,重點煤礦煤炭庫存再創新高,壓制煤價反彈高度;進口減少。沿海動力煤市場正處於平緩的補庫行情中,對價格提振有限,但政策上存在托底。動力煤觀望或逢低做多。

PTA:

1、PX:PX亞洲價格下跌15美元至1279美元/噸CFR。

2、MEG現貨:PTA期貨收盤大跌,江蘇乙二醇市場隨之走軟。目前現貨報7140-7150元/噸,遞盤7130元/噸。9月報7200元/噸,遞盤7150-7170元/噸。10月期貨報7230元/噸,遞盤在7200元/噸附近。

3、PTA現貨:PTA期貨延續陰跌局面,現貨市場重心跟隨走軟,且受行業會議影響,交投氣氛略顯平淡,乏聞明確商談,華東PTA現貨報盤在7050元/噸左右,遞盤在6950元/噸上下,商談估價在7000元/噸或略偏內位置。PTA期貨延續弱勢,現貨市場重心走軟,受此影響,美金市場重心同步下滑,亞洲PTA台灣及南韓保稅報盤預估在980美元/噸附近,商談估價在975美元/噸上下。船貨可能的商談在970美元/噸左右位置。

4、聚酯:今日,江浙滌絲廠家報價漲跌一,個別資金偏緊及報價偏高的廠家部分規格下調100元/噸左右。個別廠家FDY、POY報價上調50-100元/噸左右。目前,POY150/48主流報9700-9850元/噸現款,FDY150/96主流報10350-10500元/噸現款,DTY150/48主流報11400-11600元/噸現款。江浙滌絲産銷一般,主流在8-9成附近,POY産銷尚可,多在做平左右。

交易提示:PX弱勢。在PTA工廠挺價依然存在的背景下,短期現貨價格仍能維持在理論成本附近,但是由於定價模式影響下,重心或下移。由於1月合約近期下跌,基本反應PX下行預期。下游仍無明顯起色。操作上,6600附近輕倉試多。

橡膠:

1、歐元區8月綜合PMI創年內新低,美聯儲高官:更接近完成退出策略,耶倫應儘早在發佈會公佈。日經指數收于15728,上漲59,今日早盤低開下行。

2、昨日國內滬膠維持弱勢震蕩。山東12400(-100),上海12400(-100),浙江12400(-100)。

3、外盤CIFRSS3報價收于1860-1900(-10)美元/噸,馬來20號標膠報價收于1640-1650(-10)美元/噸。

4、昨日合艾原料市場報價膠片51.92泰銖/公斤跌0.01泰銖/公斤,煙片54.69泰銖/公斤漲0.20泰銖/公斤,膠水50.50泰銖/公斤跌0.50泰銖/公斤,杯膠44.00泰銖/公斤。

5、中石化華東公司對揚子石化、上海金山、鎮海煉化丁二烯價格下調500元/噸,掛牌報價10300元/噸。近期主供高橋石化和南京揚金,外銷少量。上海金山裝置正常開工。鎮海煉化16.5萬噸/年丁二烯裝置正常開工。揚子石化丁二烯年産能共22萬噸,已有一套裝置檢修。

6、據北京8月8日消息,中國海關總署週五公佈的初步數據顯示,中國7月天然及合成橡膠(包括膠乳)進口量為28萬噸,與上月持平。中國1-7月天然及合成橡膠(包括膠乳)進口量為245萬噸,較上年同期增長10.9%。

7、7月中國汽車産銷數據,7月,中國汽車銷售161.81萬輛,同比增長6.71%;生産汽車172.02萬輛,同比增長8.64%。中汽協稱,總體上,7月中國汽車産銷環比有所下降,同比保持穩定增長。1~7月汽車産銷受商用車下降影響,增幅較上半年趨緩,但乘用車依然保持10%以上增長。

8、合成膠價震蕩。丁苯膠1502齊魯石化華東12200元/噸(0),順丁膠BR9000齊魯石化青島市場13000(0)。 9、2014年6月國內汽車經銷商庫存預警指數為58.9%,比上月上升了9.6個百分點,超過了50%的警戒線水準。

10、截至8月30日,青島保稅區橡膠總庫存為21.76萬噸,庫存下滑趨緩放緩,較今年7月底下降約5%,繼續保持大幅流出的步伐。具體品種來看,天膠庫存依然是出庫主力,同比大降25%,較今年7月底下降約6%。合成膠、複合膠庫存變化不大。從調研的情況來看,近期區內倉庫橡膠入庫量極少,而出庫量卻相對不減,是導致近期庫存下降的主要原因。

11、上海期貨交易所9月3日發佈橡膠庫存日報:天然橡膠期貨庫存126630噸,較上一交易日減少2330噸。

交易提示:國內天膠本週呈現弱勢震蕩,近期的技術乖離得以修復,9月膠價上行,貼水幅度縮小,後市繼續有下行空間,並且隨著9月合約減倉,後市倉單壓力逐漸轉移至11月合約,料膠價將繼續下行。近期10月船期煙片CIF報價在1880美元/噸附近,折合1月盤面倉單成本在14800-15100元/噸,將壓制1月天膠上方空間。操作上1月滬膠技術乖離修復,在老膠和進口膠的雙重壓力下,可以選擇逢高拋空,盤間阻力14500一線,此前推薦的RU1-11在1800元價差附近可以考慮部分止盈。

LLDPE(塑膠):

1. NYMEX原油期貨週三上漲,幾乎收復週二錄得的全部跌幅,因預期烏克蘭東部停火將提振歐洲經濟增長。美國公佈7月工廠訂單跳增,8月汽車銷售意外強勁,進一步顯示製造業的強度。NYMEX 10月原油期貨合約收高2.66美元,或2.9%,報每桶95.54美元。10月布蘭特原油期貨收高2.43美元,或2.4%,至每桶102.77美元。

2.9月3日亞洲乙烯平穩,CFR東北亞1529-1531美元/噸穩,CFR東南亞1494-1496美元/噸穩。

3. 9月3日LLDPE CFR遠東報1550(0)美元/噸,折合人民幣完稅價11985元/噸。

4、石化方面部分低壓價格上調,線性價格政策性盤整為主,下游市場交投氣氛略有好轉,成交尚可。華北國産線性主流11050-11300元/噸,華東線性主流11350-11500元/噸,華南線性11350-11500元/噸。金銀島PE價格總指數上漲,總指數11904漲21,其中線性11385漲39,高壓12454漲22,低壓12064漲8。9月初,線性價格觸底反彈,一定程度刺激市場,廠家適當補倉,伴隨傳統農膜旺季到來,農膜企業開機率增加,加之訂單積累尚可,預計PE行情堅挺走穩為主,進入 9月中旬煤制烯烴計劃檢修,PE行情有望企穩回升。

5、PE原料市場穩中略漲,農膜廠家少許補倉,原料庫存依然處於低位,一般維持3-10天不等。農膜訂單逐漸跟進,部分廠家産量略有提高,棚膜開工率一般在3-8成不等,華北地區地膜廠家開工率一般在2-7成,西北、西南地區地膜廠家多儲備生産,開工差異大。農膜價格多穩,雙防膜主流價格12800元/噸左右,地膜主流價格報11800元/噸左右。

交易提示:油價大幅反彈,乙烯價格居高不下,成本端有一定支撐;從供應來看,9月檢修裝置有所增加,但煤化工衝擊下産能壓力不減;需求端來看,農膜需求不及預期,或出現旺季不旺的情況;從庫存來看,石化庫存減少社會庫存增加,庫存由上游向下游轉移的現象值得關注,或加大價格下行風險。煤化工衝擊下,中線思路維持偏空。短期期價反彈,操作上周初介入的短多單謹慎持有,破5日線止盈離場。

甲醇:

1、近日甲醇美金利好因素凸顯,與中國關聯密切的伊朗、馬來西亞有大型裝置臨時停車,後期進口量有縮減預期。其他方面:1.隔夜國際原油價格大幅上漲,WTI收95.54美元/噸,漲2.66美元/桶或2.86%,布倫特收102.77美元/噸,漲2.43美元/桶或2.43%;2.自9月初上證指數強勢攀升,較8月底漲幅4.23%,至昨日錄得連續第4跟陽線,並創出13年6月至今新高。

2、外盤方面,CFR中國價格報353-355美元/噸,價格維持穩定,東南亞地區報399-401美元/噸,漲1美元/噸。

3、ME409收在2450元/噸,跌55元/噸,ME501收在2752元/噸,漲4元/噸。

4、産業鏈價格

甲醇每日期現數據

期現價格

最新

漲跌

秦皇島5500大卡動力煤(元/噸)

480

0.00

國産甲醇華東銷售成本(元/噸)

2307

0.00

甲醇進口價格(美元/噸)

354

0.00

甲醇華東國産現貨價格(元/噸)

2590

0.00

甲醇華東國産現貨利潤(元/噸)

283

0.00

甲醇華東進口成本(元/噸)

2740.74

0.00

甲醇華東進口盈虧(元/噸)

-130.74

10.00

甲醇近月期價(元/噸)

2450

-55.00

甲醇近月基差(元/噸)

140

55.00

甲醇遠月期價(元/噸)

2752

4.00

甲醇遠月基差(元/噸)

-162

-4.00

江蘇與山東價差(元/噸)

240

-10.00

山東與西北價差(元/噸)

320

10.00

甲醛山東價格(元/噸)

1150

0.00

甲醛山東利潤(元/噸)

-40.2

0.00

醋酸華東價格(元/噸)

3800

0.00

醋酸華東利潤(元/噸)

896

-5.40

二甲醚華東價格(元/噸)

3800

0.00

二甲醚華東利潤(元/噸)

-166

-14.10

交易提示: 1501逢低做多。

雞蛋:

1、全國主要産區銷區雞蛋現貨價格(9月3日)

省份

地區

雞蛋價格(元/500千克)

漲 跌 (元/500千克)

升貼水(元/500千克)

山東

青島

5450

20.00

0

德州

5200

(10.00)

遼寧

瀋陽

5100

0.00

大連

4890

(70.00)

河北

石家莊

5000

0.00

邯鄲

5240

0.00

河南

商丘

5290

50.00

北京

大洋路

5220

(110.00)

50

江蘇

無錫

5650

0.00

南通

5520

20.00

湖北

孝感

5350

(100.00)

武漢

5600

(50.00)

黃岡

5380

(70.00)

上海

浦東

5640

0.00

150

廣東

廣州

5850

0.00

250

東莞

5800

0.00

2、2014年9月03日全國外三元生豬均價為15.32元/公斤,較昨日下降0.07元/公斤,較上周同期(8月27日,下同)下降0.22元/公斤。白條豬肉均價20.2元/公斤,較上周同期上漲0.03元/公斤。今日豬料比價為4.49:1,較昨日下降0.02,較上周同期下降0.06,跌幅1.42%。

交易提示:當前雞蛋現貨處於季節性上升的尾端,9月後現貨或面臨季節性下跌。不過JD1501已有一定的貼水,後市以尋找逢高拋空的波段操作機會為主,關注9月交割時基差情況。技術上,JD1501上方強壓力4800元/500千克。操作上,激進投資者可嘗試依託4800元/500千克為止損,逢高拋空JD1501。

豆類、油脂類:

1、經紀公司INTL FCStone將今年美國大豆産量預估上調至40億蒲式耳,單産達到47.6蒲式耳。

2、研究顧問公司Allendale預計今年美國大豆産量38.84億蒲式耳,單産46.4蒲式耳。

3、德克薩斯、路易斯安那、密蘇裏大豆收割正常進行。

4、印尼棕櫚油協會(Gapki)執行理事Fadhil Hasan在雅加達對記者説,印尼2015年棕櫚油産量料增加6.5%至3,300萬噸。

5、船貨調查機構ITS週二表示,馬來西亞8月棕櫚油産品出口較前月減少4.8%,至1,288,117噸;另一船貨調查機構SGS週二稍晚表示,8月馬來西亞棕櫚油産品出口下降5%至1,282,597噸。

交易提示:美豆優良率最新72%,高於預估及8月初的71%;外盤豆類在收割結束前仍需要尋底的過程,美豆11月關注1000美分附近支撐。國內粕類若消費暫無持續回暖的跡象,豆粕1501關注前低支撐,預計短期仍以中幅震蕩為主,短線為主;豆一1501關注能否有效站上4600一線。國內豆油庫存小幅下滑後繼續攀升,且現貨依舊疲弱,10月前基差存季節性走強需求,壓制期價;重點關注庫存及現貨價情況,在庫存出現實質削減或1月基差回到-100前,基本面角度依舊偏空,當前繼續做空風險點:1、油脂10-12月易反彈;2、絕對價格低易出現抄底資金;1501合約關注5900一線支撐,空單止盈後暫觀望。

棉花:

1、2014年度新棉收購工作即將展開。昌吉州黨委、政府有關部門及棉花收購加工企業高度重視,積極採取措施,切實做好收購前的各項準備工作。今年,國家取消棉花臨時收儲制度,在新疆啟動了棉花目標價格補貼試點,並確定新疆棉花目標價格為19800元/噸,我州農戶種植棉花的積極性大為高漲。據州農業部門統計,今年全州棉花種植面積近200萬畝,預計總産量26萬噸,雙雙均創歷史新高。目前全州棉花長勢良好、豐收在望,預計9月15日後將全面開秤。

2、據了解,由於今年我國首次啟動新疆棉花目標價格改革試點,農發行在棉花信貸政策上進行了局部調整,在新疆和內地實行差異化信貸政策。新疆將作為棉花收購資金供應的主要地區,棉花收購貸款適度向新疆戰略性客戶和黃金客戶傾斜,提高審批和支付效率,確保棉農收益及時得到兌付。在內地棉區,農發行將以優化客戶結構、防控市場風險為主要目標。農發行已為今年新棉收購準備了600億元資金,繼續發揮棉花收購資金供應主渠道作用。

3、ICE期棉週三上揚,受助於棉紡廠買盤和技術性支撐。ICE 12月期棉合約收漲0.65美分,或近1%,報每磅65.96美分。

交易提示:美棉小幅收高。國內棉花長期基本面仍然持弱。政策面不確定性依然很大,導致産業鏈上下游對於新棉的定價較為迷茫,目前新棉已開秤地區有價無市,短期惜售的情緒較為強烈,是多頭做多的主要因素。而全額補貼的預期意味著下游定價,按需求端的情況看偏空,是空頭做空的理由。政策未定前多空分歧仍然較大,對細則的解讀存在變數,近日鄭棉波幅加大。建議回避政策炒作,觀望為主。

白糖:

1、 2013/14年度泰國將供應國內消費的食糖配額從之前預定的250萬噸削減至240萬噸。。雖然國際市場供應充足,食糖銷路不暢,業界對泰國糖出口數量表示懷疑。不過,泰國蔗糖協會(OCSB )表示,預計2014年泰國糖出口量將創880萬噸的紀錄。

2、 各甘蔗糖主産區的8月産銷數據如下:

2014年8月 累計産糖 累計銷糖 單月銷量 産銷率 産銷率同比變化 單月銷量同比變化 廣西 855.8 661 68.00 77.24% -17.70% 17.7 廣東 118.85 106.42 7.41 89.54% -9.40% 6.6 雲南 230.63 146.21 17.58 63.40% -18.47% 1.51 海南 41.65 28.94 2.16 69.48% 1.85% -1.29

3、 ICE原糖期貨週三走低,因短期供應充裕。ICE 10月原糖期貨收跌0.20美分,或1.3%,報每磅15.62美分。Liffe 10月白糖期貨回落3.20美元,或0.7%,收報每噸425.60美元。

交易提示:原糖主力大幅收低。庫存壓力下未來兩個月的白糖基本面依然整體偏寬鬆。近日現貨報價的主動下調迎來銷售創新高,資金隨即涌入炒作清庫存進度加快。昨日公佈的8月銷售數據略微不及預期,9月初工業庫存量可能仍然在300萬噸以上,儘管技術上看短期反彈格局未變,題材的退潮可能引起漲勢放緩,如果現貨重新下跌則期貨回落的可能性大增。操作上謹慎者觀望為主,激進者止損/贏上移至5天線短多謹慎持有,新多不建議再介入。

免責聲明:

本報告版權歸“浙商期貨”所有,未經事先書面授權,任何人不得對本報告進行任何形式的發佈、複製。如引用、刊發,需註明出處為“浙商期貨”,且不得對本報告進行有悖原意的刪節和修改。本報告基於我公司及其研究人員認為可信的公開資料或實地調研資料,但我公司及其研究人員對這些資訊的準確性和完整性不作任何保證,且本報告中的資料、意見、預測均反映報告初次公開發佈時的判斷,可能會隨時調整。報告中的資訊或所表達意見不構成投資、法律、會計或稅務的最終操作建議,我公司不就報告中的內容對最終操作建議做出任何擔保。我公司的關連線構或個人可能在本報告公開發佈之前已經使用或了解其中的資訊。

浙商期貨 400-700-5186