wind數據顯示,2019年一季度末至四季度末,創金合信基金管理有限公司(下稱“創金合信”)旗下股票型基金平均收益率為45.3%,超過行業均值近10個百分點,可謂成績斐然。然而在收益率高企的背景下,其股票型基金規模卻陷入停滯,其平均凈值波動率也高達35.53%。

股基規模停滯或因鉅額贖回

據創金合信官網顯示,截止2019年四季度末,創金合信旗下基金共77隻,總規模195.89億元,其中股票型基金32隻,規模合計19.6億元,佔比10%。

據wind數據,創金合信旗下股票型基金近6個月、近1年、近3年平均收益率分別為14.74%、43.72%、21.32%,均優於行業均值。2019年一季度末至四季末,平均收益率45.3%,行業排名第14位。如下圖:

數據來源:wind數據 製表:《投資者攻略》

然而隨著收益率高企,在官網既沒有聲明其股基清盤,也沒有發佈規模調整公告的情況下,2019年一季度末至四季度末,創金合信旗下股票型基金規模卻陷入停滯。據wind數據顯示,這段時間,130家基金公司旗下股票型基金新增規模1960.2億元,增長20.1%,而創金合信旗下股票型基金新增規模0.14億元,僅增長0.07%。單體與行業均情相比,相去甚遠。

數據來源:wind數據 製表:《投資者攻略》

《投資者攻略》曾就此情況,發函詢問創金合信,但一直未收到對方回復。

據創金合信財報顯示,2019年一季度末,重型投資人(注:持有基金份額比例達到或超過20%的投資者)持有創金合信股票型基金凈額佔比為61.56%,到2019年四季度末下降至50.13%,減少11.43個百分點。《投資者攻略》逐一對比創金合信旗下32隻股票型基金的規模變化,發現在2019年一季度末至四季度末,其股基總贖回金額2.82億元,其中重型投資人贖回金額2.27億元,佔總贖回金額80%,此種情況或是導致其股基規模停滯的主要原因。

平均凈值波動率被拉高

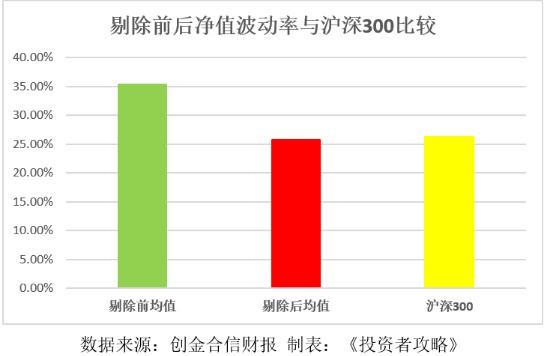

wind數據顯示,2019年一季度末至四季度末,創金合信旗下股票型基金平均凈值波動率35.35%,高出同期滬深300指數波動率近10個百分點。

據創金合信財報,2019年一季度末,創金合信旗下32隻股票型基金中,重型投資人所持凈額佔比90%以上、50%以上、20%以上者,分為9隻、11隻、23隻,到2019年四季度末分別下降為3隻、9隻、17隻。2019年一季度末至四季度末,其中涉及重型投資人鉅額贖回的基金6隻,其平均凈值波動率76.73%,高出同期滬深300指數近50個百分點。《投資者攻略》剔除上述32隻中6隻發生鉅額贖回的基金,2019年一季度末至四季度末,其他26隻基金平均凈值波動率為25.8%,低於同期滬深300指數波動率近1個百分點。

《投資者攻略》經過對比計算,發現重型投資人的鉅額贖回,明顯拉高了創金合信股票型基金的平均凈值波動率。

過度依賴重型投資人

據創金和信財報顯示,2018年三季度末,創金合信旗下債券型基金創金合信尊盈純債規模為5.33億元,而到了當年四季度末卻驟降至0.01億元。除規模驟降外,其凈值也出現大幅波動。據wind數據,自2016年1月成立至2018年四季度末,其凈值累計漲幅最高近16%,而2019年累計下跌18.15%,跌幅區間達34.15%。

公開資料顯示,2018年三季度末,創金合信尊盈純債重型投資人所持凈額比例為99%,到四季度末時已降為0。

事實上,過度依賴重型投資人已成為創金合信旗下基金的一個普遍現象。

據創金合信2019年三季報相關數據,截止到2019年三季度末,創金合信旗下71隻基金中,有40隻出現重型投資人所持凈額比例超20%,佔比超半數,這其中有26隻基金重型投資人所持凈額比例超50%,有16隻基金重型投資人所持凈額比例超90%。

據一中型基金公司內部人士向某報表示,基金産品過度依賴重型投資人,很可能面臨鉅額贖回以及因估值方法而引起的基金凈值暴跌,損害普通投資者的凈值收益。《投資者攻略》曾就如何解決旗下基金過度依賴重型投資人的問題,發函詢問創金合信,也未收到回復。對此,《投資者攻略》將持續追蹤關注。

(責任編輯:趙金博)