評論;盧布暴跌或利好人民幣國際化

- 發佈時間:2014-12-22 10:49:03 來源:中國新聞網 責任編輯:畢曉娟

見習記者 黃斌 北京報道

貶值,暴跌。干預無效。

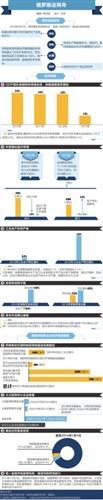

12月15日,盧布大幅貶值11%,直接引發俄羅斯央行第二天大幅加息,基準利率從10.5%一夜之間飆升至17%。但外匯市場無視該利好,當日盧布貶值一度接近20%。銀河證券的一份研究報告顯示,自7月以來,盧布跌幅累計已超過60%。

“盧布貶值的原因主要有三個,大宗商品價格下跌、歐美國家經濟制裁以及俄羅斯經濟結構中對能源的過度依賴。”中國銀行國際金融研究所副所長宗良告訴記者。

作為一個能源大國,石油與天然氣是俄羅斯主要的出口産品和財政收入來源。據俄羅斯財政部此前測算,俄羅斯目前出口的近7成依賴於油氣等資源,財政收入的5成以上依賴於油氣資源;而俄羅斯要實現財政平衡,國際油價需維持在約90美元/桶。截至記者發稿時,WTI原油價格為54.11美元,當日跌幅為4.18%。

“作為一個大國,如果經濟結構過於單一,缺乏新的經濟增長點,風險就比較大。”宗良表示。

加息、賣儲備,關鍵看信心

《21世紀》:7月以來,盧布快速貶值,到目前為止已跌去超過50%,貶值的主要原因有哪些?

宗良:首先是因為大宗商品價格下跌,而俄國又嚴重依賴石油、天然氣等能源。國際原油今年最高點的時候達到過106美元,但現在已經跌到50-60美元的區間裏。

其次是歐美國家的經濟制裁。一方面它影響了俄大型公司的海外融資渠道,大大削弱了其融資能力。另一方面從經貿關係來看,儘管俄美之間的貿易額佔俄羅斯外貿比例不高,大概只有3%,但俄羅斯與歐洲國家的貿易、投資往來深入得多。歐美的經濟制裁,是從金融市場、貿易和投資等多方面對俄羅斯産生影響。

第三個原因是俄羅斯經濟結構單一,嚴重依賴能源。作為一個大國,如果經濟結構過於單一,缺乏新的經濟增長點,風險就比較大。

而這次盧布的巨大風險就來自這幾個因素的疊加。但市場信心也十分重要,假如市場不去兌換那麼多美元,就不會有那麼大問題,在市場變糟的時候,投資者會因為缺乏信心而採取一系列不利於市場的行為,其結果是加速惡化。

《21世紀》:你指出歐美經濟制裁俄羅斯主要通過兩條途徑,一是通過貿易,二是通過金融。這兩個制裁措施,哪個對俄羅斯的影響更大?

宗良:金融市場那部分的影響更大一些。目前國際金融市場還是以歐美發達國家為主導,俄羅斯的資本市場並不發達,俄羅斯國內有很多支柱型大公司常年在全球資本市場進行融資。現在俄羅斯被美國制裁,這些公司在海外市場上的融資難度肯定在加大。

我認為,中國的資本市場可以承接一部分俄國對流動性的需求,但畢竟缺口太大,無法完全滿足。即使到了香港、新加坡那樣的發達市場,短時間內也難以消化。

《21世紀》:為避免盧布繼續大跌,俄羅斯央行有哪些工具可以使用?這些方法可能存在哪些後遺症?

宗良:主要方法一是加息,二是賣儲備。但簡單地加息其實解決不了問題。12月16日俄羅斯央行將基準利率從10.5%一下子提到17%,結果市場並不買賬,並沒有馬上漲回來,主要的原因是,投資者對你整個國家沒有信心。資本市場搞不好,貨幣貶值那麼快,然後還那麼猛地加息,企業的融資成本一下子就飆升上去了,他們怎麼辦?

同時,通過賣外匯或黃金儲備來解困也不一定行得通。從當年東南亞的情況來看,把外匯儲備賣出去後,如果外匯儲備繼續貶值,最終外匯消耗的速度會非常快但卻沒什麼效果。

上面説的都是工具,但我認為對目前的市場而言,最重要的是恢復民眾和投資者對市場的信心。在這個基礎之上,俄羅斯才可以用各種工具和方法去逐步解決問題。

《21世紀》:本輪盧布貶值對中國而言,有哪些經驗教訓可以作為鏡鑒?

宗良:在過去,當一個國家出現狀況時,IMF之類的國際金融組織會提供相應的幫助,但對受助國提出一些苛刻的條件,甚至是一些完全不符合實際情況的要求,比如IMF會要求接受救助後,政府削減開支,通過緊縮的貨幣政策和財政政策來調整經濟結構。但你去看美國、歐洲、日本等國是如何走出最近這次經濟危機的?你會發現那些國家的復蘇最終是擴張式財政政策和貨幣政策的結果。

至於我們應該視作經驗教訓的,我覺得有一點非常重要,就是在推進人民幣資本項目可兌換的進程中,需對這種國際資本短期大幅流動做相關的預案。

“雙向波動,這就是市場化”

《21世紀》:俄羅斯經濟結構太過單一,嚴重依賴能源,易受大宗商品價格波動的影響。在目前盧布貶值預期強烈的背景下,俄羅斯該如何突圍?

宗良:從短期來看,俄羅斯最需要的是恢復投資者和民眾的信心,可以考慮與OPEC以及其他主要産油國協商,通過減産的方式穩住近期的油價,不要讓民眾覺得油價總在往下跌。

其次是多拓展亞洲市場,同時探索用更廣泛的貨幣來彌補國內的流動性。比如中俄兩國簽定人民幣互換協議後,俄羅斯可以針對通脹壓力較大的商品,使用人民幣直接大量進口,以平抑物價。

若從長遠來看,俄羅斯需要調整其經濟結構。在目前與發達國家合作有一定難度的情況下,一條重要的出路是,加強與金磚國家的合作,為自身産業的多元化探索。俄羅斯可以與包括日本、南韓以及中國在內的國家在産業上有更多的合作,利用好自身擁有的先進技術,做大科技産業,逐步減小能源在整個國家經濟産值中的佔比。

另外,從地緣政治的角度來看,在被歐美制裁的大背景下,俄羅斯需要深度地與其他國家合作,“該讓利時讓點利”。如果俄羅斯和法國、德國、英國等部分國家的關係逐步緩和,進而讓歐美的國家出現陣營分化,也能在某種程度上爭取較好的環境。

此外,俄羅斯此次危機,可以反映出金磚國家開發銀行、應急儲備基金、上合組織等多邊機構的重要性。假如俄羅斯處在一個強有力的聯盟組織裏,在遭遇類似危機時,也許只要各個成員國表一下態要支援,可能就足以讓他們的民眾和投資者重拾信心,進而把問題順利解決。

但目前這些機制還沒有真正建立起來。一旦這些組織能夠發揮作用,在俄羅斯提出求助後,其他國家可以至少作為一個態度上的支援,進而支援市場信心。

《21世紀》:盧布暴跌對人民幣國際化是機遇,還是挑戰?

宗良:此次盧布暴跌,使得中俄人民幣貿易結算中,人民幣獲得更多主導權,因為人民幣匯率比盧布穩定。中國與多個國家都簽訂了貨幣互換協議,受盧布大跌影響,未來這些國家之間可能會更多地使用人民幣作為結算貨幣。如果出現被其他國家經濟制裁這類情況時,人民幣的作用就會凸現出來。

過去,中國與某個國家之間的人民幣主要是“點對點”的模式,現在俄羅斯以及與俄羅斯有貿易往來的國家將有動力進行人民幣結算,這樣此前的點對點形成的“線”就有機會織成一張人民幣使用的“網”。

所以,人民幣國際化對其他國家,尤其是新興市場國家,意義重大,因為如果沒有其他品種可以選擇,可能美國一制裁你,你就沒招了。盧布暴跌事件後,雙邊互換協議中的人民幣可望發揮更大的作用。

《21世紀》:有觀點認為,美國明年6月會加息,或許將來一段時間內會形成強美元的格局。美國加息對盧布的影響是什麼樣的?進而又會對人民幣匯率産生怎樣的影響?

宗良:盧布本身在面臨下跌壓力。在美國退出量化寬鬆,全球流動性偏緊的背景下,美國如果加息,那麼盧布肯定會進一步承壓,並且會進一步壓縮俄羅斯的宏觀政策空間。

另外,有人拿盧布和人民幣進行比較,認為人民幣有可能重蹈盧布覆轍。實際上盧布和人民幣沒法比較,因為與人民幣相關的各種要素相對穩健。首先,中國的經濟發展雖然速度降了點,但依舊保持世界範圍內的較高速度;二來中國的經濟結構比較綜合多樣,抗風險能力強很多;三是我們的外匯儲備量巨大,俄羅斯跟我們沒法比。

此外,人民幣的雙向波動,是符合我國經濟發展實際的,也是人民幣匯率市場化程度不斷提高的表現。我們一直在談匯率市場化,匯率市場化的表現就是這樣。不要老想人民幣要貶值和升值,未來雙向波動就是常態。“在波動中保持一定程度的穩定”,這就是人民幣比較好的趨勢。

- 股票名稱 最新價 漲跌幅