優質房企資金壓力有望緩解

- 發佈時間:2014-09-15 07:28:00 來源:中國經濟網 責任編輯:陳晶

房地産企業發債融資開展普通商品房建設方案出臺——

優質房企資金壓力有望緩解

|

◎在資金使用途徑方面,發債企業募集資金可用於符合國家政策支援的普通商品住房項目建設、補充流動資金及償還銀行貸款(償還的銀行貸款用途須是保障性住房項目和普通商品房項目);募集資金用途僅限于房屋建設開發,不得用作土地款等其他用途

◎推動房地産企業註冊發行債務融資工具,有利於通過市場化方式為社會聲譽高、生産經營穩健的房地産企業提供融資便利,促進行業健康平穩發展和金融領域穩定

銀行間市場交易商協會近日發佈了房地産企業發行債務融資工具開展普通商品房建設的具體方案。

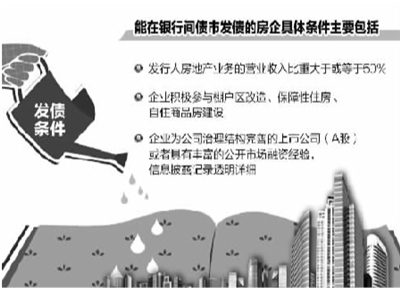

對於發債主體的確認,能夠在銀行間債券市場發債的企業需要具備專業、公開透明的特徵。具體條件包括:發行人房地産業務的營業收入比重大於或等於50%;發行人沒有一類業務營業收入比重大於或等於50%,但房地産業務的收入和利潤均在所有業務中最高,且均佔公司總收入和總利潤的30%(含)以上;企業積極參與棚戶區改造、保障性住房、自住商品房建設;房地産銷售業務應以中小戶型普通商品房為主,滿足市場剛性需求,未來主營業務仍以普通商品房為主;企業應具有高度公信力,誠信合法經營,不存在“閒置土地”、“炒地”、“捂盤惜售”、“哄抬房價”、“信貸違規”、“無證開發”等違法違規行為;無受到國土資源部、住房和城鄉建設部等監管機構的處罰記錄或造成嚴重社會負面的事件出現;企業為公司治理結構完善的上市公司(A股),或者具有豐富的公開市場融資經驗,資訊披露記錄透明詳細;近期在海外或國內市場有資訊披露完備的直接債務融資記錄;公司資産規模、經營數據良好,具有穩定償債能力,主體評級AA級(含)以上。

銀行間市場交易商協會相關負責人表示,綜合考慮房地産企業經營模式特殊,資本結構複雜,募集資金多用於長期項目建設等情況,為體現註冊制充分資訊披露的理念,保障投資者的知情權,建議企業優先選擇公開發行中期票據的方式。

在資金使用途徑方面,發債企業募集資金可用於符合國家政策支援的普通商品住房項目建設、補充流動資金及償還銀行貸款(償還的銀行貸款用途須是保障性住房項目和普通商品房項目),同時,發債企業自有資金應不低於開發項目總投資的30%,普通商品住房項目的套型建築面積和價格應符合所在地城建、稅務等部門對普通商品房的規定(含經濟適用住房),募集資金用途僅限于房屋建設開發,不得用作土地款等其他用途,募集資金須採取專戶資金監管模式,並提供相應的資金監管協議。

交易商協會相關負責人表示,今年以來,房地産市場供求關係發生明顯變化,房地産開發投資增速持續回落。同時,近年來房地産貸款以及直接或間接投向房地産項目的信託、理財、基金等産品規模在整個金融資産中佔比較高。由於市場供求關係的變化,部分供給較大的地區房價出現下行趨勢,房地産企業經營風險、資金鏈風險也隨之加大。推動房地産企業註冊發行債務融資工具,有利於通過市場化方式為社會聲譽高、生産經營穩健的企業提供融資便利,促進行業健康平穩發展和金融領域穩定。

中國指數研究院許琳表示,近年來,貨幣信貸政策對於房地産市場的量價變化影響巨大,債券發行利率較低,發行程式相對簡便,此次上市房企獲准發行債券,將對房地産企業發展帶來重要影響,企業融資渠道繼續拓寬,資金壓力將得到緩解。根據債券發行政策,發行範圍擴展到普通商品房,相比此前只有保障房項目才能在銀行間市場發行中票,這意味著之後更多的房企將有資格發行中票,拓寬其融資渠道。

許琳認為,當前房地産市場正處於調整期,獲准發行債券,將使優質房企的資金壓力得到緩解,更好地保障其健康、持續發展。同時,債券發行也將利好優質房企在資本市場的表現,有望帶來房企的估值修復。從影響看,大型房企的競爭優勢將進一步凸顯,有利於推動行業整合。總體來看,中票的獲准發行,將有助於房地産行業的健康發展。