佈局新三板逾一年 海航係總融資額達137億

- 發佈時間:2016-02-01 07:40:10 來源:新京報 責任編輯:李春暉

2015年,海航集團首次登上《財富》雜誌500強,以營業收入約256億美元位列第464位。2016年1月28日,海航集團在海口、北京、上海、香港四地同時高調舉行了首入世界500強慶典,並宣佈去年總營收增長至1881億元。

海航集團迅猛發展的背後,正是資本的力量。目前,海航係除了旗下A股和H股上市的至少10家公司,在新三板市場上,海航係也加快“攻城略地”。

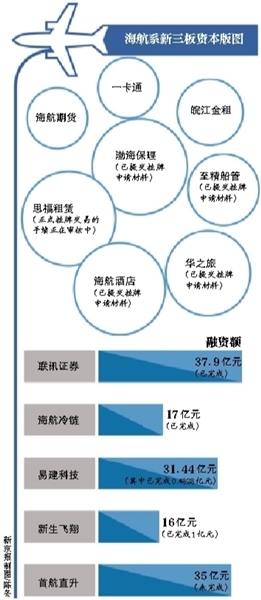

目前,海航係已有8家公司正式在新三板掛牌交易,1家公司已通過全國中小企業股份轉讓系統(下稱“股轉系統”)的審核,等待正式掛牌,另有4家公司已提交了掛牌材料,正在審核中。佈局在新三板上的這13枚“旗子”,已讓海航係成為了新三板上的“第一大資本係”。

業務佈局跨越多個領域

海航係在新三板業務佈局涵蓋金融、網際網路、航空、物流等領域。

2014年8月1日,聯訊證券在新三板正式掛牌交易,這是海航係旗下首家登陸新三板的公司。這家並不知名的券商,掛牌前一年的凈資産僅為6.26億元,登陸新三板後迅速成為明星股,交易非常活躍。2015年6月,聯訊證券轉做市交易,目前已有30余家做市商為其做市,市值高達70億。

在“先鋒隊”聯訊證券身後,海航係另外兩家金融類企業也于2015年11月成功掛牌,分別是海航期貨和皖江金租。但海航係並沒有就此停止金融類企業的掛牌進程,又先後遞交了渤海保理和思福租賃的掛牌材料。

12月30日,思福租賃收到股轉系統下發的同意掛牌函,目前離正式掛牌交易只差最後一步。然而,今年1月19日,卻傳出“類金融”企業暫停辦理掛牌手續的消息,渤海保理的掛牌希望瞬間變得縹緲,而思福租賃能否邁過最後一步也陷入未知。

1月29日,思福租賃信披負責人劉艷茹對新京報記者表示,目前公司正式掛牌交易的手續正在審核中,沒有收到暫停掛牌的相關通知。

金融板塊之外,網際網路企業也是海航係在新三板的佈局重點。2014年12月31日,易建科技正式掛牌交易,成為繼聯訊證券後海航係在新三板上的第二顆“棋子”。一位易建科技員工對新京報記者介紹,易建科技原本是一家軟體開發外包公司,訂單多來自海航集團內部。目前海航係正在整合旗下網際網路技術企業,佈局“網際網路+”,打造“海航雲”戰略,易建科技在該戰略中佔據核心位置,也可以發揮很強的融資功能。

另外,海航係還在新三板上佈局了他們的老本行——航空業。2015年4月和5月,海航係先後為新三板送來了新生飛翔和首航直升兩家航空類企業,新生飛翔也成為了新三板上的“航空第一股”。此外,物流企業海航冷鏈、物業管理企業一卡通,也先後成功掛牌,繼續擴大著海航係的版圖。

2016年伊始,海航係加快了在新三板上“開疆拓土”的腳步,1月份就提交了3家公司的掛牌申請材料,分別是航運企業至精船管和旅遊酒店企業海航酒店和華之旅。

截至目前,海航係已在新三板共佈局13枚“棋子”,8家已正式掛牌交易。

靠融資推動企業擴張

融資,是海航係大手筆佈局新三板的目的之一,旗下多家登陸新三板的公司發佈融資方案後,凈資産呈爆髮式增長。

新京報記者梳理掛牌公司公告發現,截至目前,8家已掛牌公司已有聯訊證券、易建科技、海航冷鏈、新生飛翔、首航直升5家公佈了融資方案或完成了融資。

值得注意的是,首家掛牌的聯訊證券,在股轉系統審核通過後、正式掛牌交易前,就“迫不及待”地公佈了第一個股票發行方案,募集資金高達10億元,而公司前一個報告期的凈資産僅為6.2億元,募資金額是凈資産的1.6倍。隨著該輪融資的完成,2014年聯訊證券的凈資産達17億元,在當年的券商排名中,從101名一躍升至83名。

2015年4月,聯訊證券再次完成27.9億元的融資,這進一步推動了公司的快速發展。最新披露的財務報表顯示,整個2015年,聯訊證券實現營業收入15.5億元,凈利潤4.8億元。2015年末,公司凈資産已達到44.2億元,較兩年前翻了7倍多。

該擴張手法被海航冷鏈複製並放大。海航冷鏈于2015年1月掛牌,是一家冷鏈物流公司,公司在2012年和2013年均陷入虧損,2014年營業收入翻倍並實現扭虧,但凈資産也僅為2455萬元。

在掛牌三個月後,海航冷鏈推出了首個股票發行方案,2015年7月,本輪融資完成,融資總額達到17億,相當於凈資産的70倍。

隨後半年,海航冷鏈開始了大手筆佈局。如,斥資6000萬元設立在北京全資子公司;與海航物流旗下公司共同出資3億美元在上海設立海冷融資租賃有限公司;以總計3.46億元的價格並購兩家公司河南冰熊和盛世華人供應鏈股權。

一位新三板私募界人士對新京報記者分析稱,這種情況下掛牌公司只是一個殼而已,主要目的就是融資,融資過程中的估值也並不取決於掛牌企業本身的業績,而是看它接下來的佈局能達到多大體量。

“它的目的就是擴張,依託這個平臺做産業整合,現在很多公司都是這麼幹的。”該人士説。

已完成融資額56.38億

截至目前,海航係已在新三板完成融資56.38億元,仍在計劃中但未完成的融資金額為80.9億元,總融資額已達137億元。

作為海航係在新三板上的“網際網路+”“獨苗”,易建科技的融資堪稱更大手筆。2015年11月3日,易建科技公佈了新一輪定增方案,擬發行1.58億股,募集資金不超過30億元,募集資金將投向跨境電商平臺、“海航運+”、“智慧+”等五個項目,而這五個項目的計劃總投資額高達80億元。

相比之下,2014年度易建科技的營業收入僅為4.6億,凈利潤不到5000萬,凈資産也僅為2.6億。

另外兩家掛牌公司新生飛翔和首航直升,也分別推出了融資方案。新生飛翔在掛牌之前,已經進行過一輪融資,募集資金1億元。2015年11月30日,新生飛翔再次推出重磅融資方案,擬募集資金15億元。值得注意的是,本次定增原股東全部放棄認購,但並未披露新增投資者。

首航直升在2015年4月掛牌後,一反“海航係”常態,並沒有快速發佈融資方案,直到今年1月18日,才開始了融資動作,擬融資不超過35億元,海航集團及其控制企業將以現金加資産的方式認購不低於30%的增發股票。相比之下,2014年9月首航直升凈資産僅為4.2億元,本次募資金額是凈資産的8倍多。

新京報記者統計,截至目前,海航係已在新三板完成融資56.38億元,仍在計劃中但未完成的融資金額為80.9億元,總融資額已達137億元。

值得注意的是,海航係旗下公司在進行融資時,海航方面幾乎都會參與認購,有分析稱,老股東參與可能既是為堅定其他投資者信心,同時也為保證持股比例不被稀釋過多。

前述私募界人士則認為,老股東的參與,主要目的是進行産業整合,對自己板塊內的公司或者産業鏈上下游的公司進行整合,打造“航母級別”的企業。“各個板塊內上一兩家,把該板塊內沒上的都裝進來。”

面對新三板即將到來的分層制度,能否進入創新層,可能會讓新三板掛牌公司迎來不同的命運。就分層制度徵求意見稿給出的三個標準來看,“海航係”目前掛牌的8家公司,僅有聯訊證券和易建科技完全符合標準,海航冷鏈和新生飛翔與創新層比較接近,而其他幾家則離創新層標準較遠。

上述私募界人士表示,對於“系統性”行為,分層對其影響並不大。“目前看來,掛牌和融資的目的主要是完成海航的整體佈局,和單個企業不同,分層不會影響系統內的整體戰略。”