昨日,中國證監會上市公司並購重組審核委員會2020年第21次會召開,煙臺泰和新材料股份有限公司(以下簡稱“泰和新材”,002254.SZ)發行股份購買資産獲無條件通過。

今日泰和新材股價下跌。截至今日午間收盤,泰和新材報12.39元,跌幅2.75%,成交額5340.13萬元,換手率0.70%。

4月8日,泰和新材發佈吸收合併煙臺泰和新材集團有限公司及發行股份購買資産並募集配套資金暨關聯交易報告書(修訂稿)。報告書顯示,本次交易方案包括吸收合併、發行股份購買資産和募集配套資金三個部分。獨立財務顧問為中信證券。

泰和新材擬通過向泰和集團的全體股東國豐控股、裕泰投資發行股份,吸收合併泰和集團。泰和新材為吸收合併方,泰和集團為被吸收合併方。本次吸收合併完成後,泰和新材作為存續公司承繼及承接泰和集團的全部資産、負債、業務、人員等,泰和集團的法人資格將被登出,泰和集團持有的泰和新材股份將被登出, 國豐控股、裕泰投資將成為吸收合併後泰和新材的股東。

另外,泰和新材擬向國盛控股、裕泰投資、交運集團、國資經營公司和姚振芳等12名自然人發行股份購買其持有的民士達65.02%股份。截至本報告書籤署日,泰和新材已直接持有民士達15.00%股份,泰和集團持有民士達16.84%股份,本次交易完成後,泰和新材將合計持有民士達96.86%股份。

此外,本次交易中,泰和新材擬向包括國豐控股在內的合計不超過35名符合條件的特定投資者非公開發行股票募集配套資金,募集配套資金總額不超過5.00億元,且不超過本次重大資産重組擬購買資産交易價格的100%,發行股份數量及價格按照中國證監會的相關規定確定,發行股票數量不超過本次交易前上市公司總股本的30%。其中,國豐控股擬參與本次募集配套資金髮行股份的認購,認購金額不超過8000萬元。

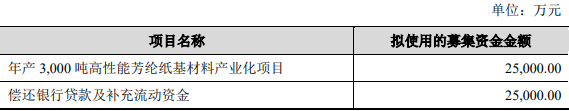

本次泰和新材擬募集配套資金不超過5.00億元,在扣除交易相關稅費後(含發行費用),將用於年産3000噸高性能芳綸紙基材料産業化項目、償還銀行貸款以及補充流動資金,其中用於償還銀行貸款及補充流動資金的部分不超過本次募集配套資金總額的50%。

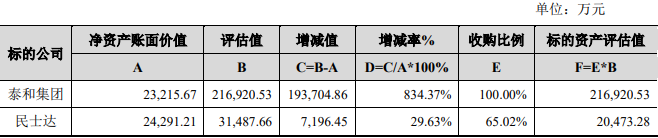

關於標的資産的交易價格,根據中聯評估出具並經煙臺市國資委核準的《泰和集團資産評估報告》、《民士達資産評估報告》,以2019年10月31日為評估基準日,泰和集團凈資産面價值2.32億元,評估值21.69億元,增值率834.37%;民士達凈資産賬面價值2.43億元,評估值3.15億元,增值率29.63%,

經交易各方協商,泰和集團100%股權的交易作價為21.69億元,民士達65.02%股權的交易作價為2.05億元,由泰和新材以發行股份的方式支付本次交易的全部交易對價。

業績承諾方承諾標的公司民士達于2020年、2021年、2022年經審計的收入不低於1.51億元、1.65億元和1.72億元。如果本次重組實施的時間延後(即未能在2020年12月31日前實施完畢),則業績承諾及補償年度順延為2021年、2022年、2023年,交易對方承諾標的公司民士達于2023年經審計的收入不低於1.74億元。

本次交易構成重大資産重組。本次交易擬購買資産的資産總額、營業收入、凈資産佔上市公司相關指標的比例達到50%以上,根據《重組管理辦法》,本次交易構成上市公司重大資産重組,需按規定進行相應資訊披露,並提交中國證監會並購重組審核委員會審核。

本次交易不構成重組上市。本次交易完成後,裕泰投資將與國豐控股保持一致行動,國豐控股成為上市公司的控股股東,上市公司實際控制人未發生變更,仍為煙臺市國資委。因此,本次重組不構成《重組管理辦法》第十三條所規定的重組上市。

本次交易構成關聯交易。本次交易中,吸收合併的被吸收合併方泰和集團為上市公司的控股股東,交易對方國豐控股、裕泰投資預計將在本次交易完成後分別持有上市公司5%以上的股份,發行股份購買資産的交易對方國盛控股為國豐控股的全資子公司,為上市公司關聯方;發行股份購買資産的交易對方王志新同時擔任上市公司副總經理,為上市公司關聯方;國豐控股擬參與本次募集配套資金髮行股份的認購。

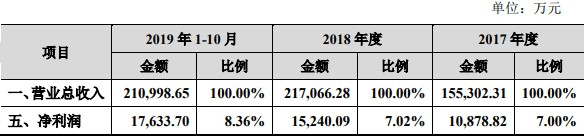

2017年度、2018年度和2019年1-10月,泰和集團的營業收入分別為15.53億元、21.71億元、21.10億元;凈利潤分別為1.09億元、1.52億元和1.76億元;經營活動現金流量凈額分別為3.09億元、9562.71萬元、1.32億元。

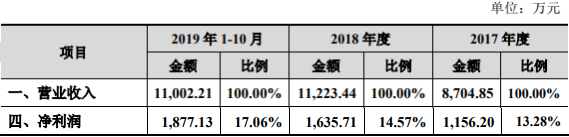

2017年度、2018年度和2019年1-10月,民士達的營業收入分別為8704.85萬元、1.12億元、1.10億元;凈利潤分別為1156.20萬元、1635.71萬元及1877.13萬元;經營活動現金流量凈額分別為3588.65萬元、2328.07萬元、2220.34萬元。

獨立財務顧問中信證券認為,本次交易長期來看有利於提高上市公司資産品質、增強抗風險能力,有利於提高上市公司的行業地位,符合公司發展戰略

(責任編輯:譚夢桐)