昨日,證監會上市公司並購重組審核委員會2019年第62次會議召開,中船科技股份有限公司(簡稱“中船科技”,600072.SH)發行股份購買資産未獲通過。

並購重組委的審核意見為:標的資産未來持續盈利能力存在重大不確定性,不符合《上市公司重大資産重組管理辦法》第四十三條的相關規定。

受被否消息影響,中船科技今日股價復盤後大幅低開,截至收盤報13.61元,跌幅4.09%。

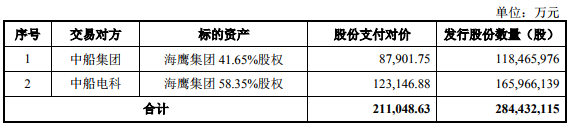

11月8日,中船科技發佈發行股份購買資産並募集配套資金暨關聯交易報告書(修訂稿)。報告書顯示,中船科技擬以發行股份的方式購買中國船舶工業集團有限公司(簡稱“中船集團”)和中船電子科技有限公司(簡稱“中船電科”)合計持有的海鷹集團100%股權。其中:中船科技擬向中船集團發行股份購買其持有的海鷹集團41.65%股權,股份支付對價8.79億元,發行股份數量1.18億股;擬向中船電科發行股份購買其持有的海鷹集團58.35%股權,股份支付對價12.31億元,發行股份數量1.66億股,合計對價21.10億元。本次交易完成後,海鷹集團將成為上市公司的全資子公司。

經交易各方協商,本次發行股份購買資産的發行價為定價基準日前120個交易日股票交易均價的90%,即每股7.44元。2019年5月20日,公司2018年年度股東大會審議通過了《中船科技股份有限公司2018年度利潤分配方案的議案》,本次利潤分配以方案實施前的公司總股本7.36億股為基數,每10股派發現金紅利0.2元(含稅)。2019年6月28日,上述利潤分配方案實施完畢。按照前述價格調整方法調整後,本次交易發行股份購買資産涉及的發行價格調整為每股7.42元。

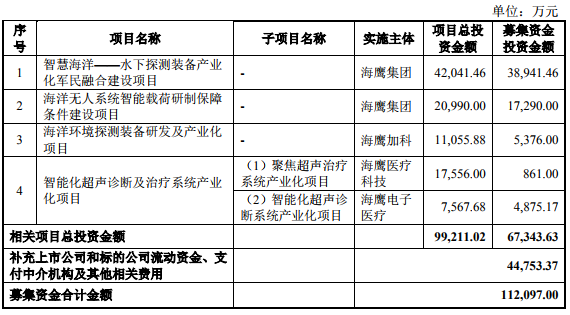

據交易報告書,公司擬向不超過10名特定投資者非公開發行股票募集配套資金,發行股份數量不超過發行前公司總股本的20%,即1.47億股,募集配套資金總額不超過11.21億元,未超過本次交易中以發行股份方式購買資産的交易價格的100%。

本次募集資金在扣除仲介機構費用及其他相關費用後,將用於投資標的公司項目建設及補充上市公司和標的公司流動資金。其中,3.89億元用於“智慧海洋——水下探測裝備産業化軍民融合建設項目”,1.73億元用於“海洋無人系統智慧載荷研製保障條件建設項目”,5376.00萬元用於“海洋環境探測裝備研發及産業化項目”,861.00萬元用於“聚焦超聲治療系統産業化項目”,4875.17萬元用於“智慧化超聲診斷系統産業化項目”,募集資金用於項目總投資金額合計6.73億元。此外,募集資金用於補充上市公司和標的公司流動資金、支付仲介機構及其他相關費用合計4.48億元。

本次交易構成重大資産重組,不構成重組上市,構成關聯交易。本次重組的交易對方為中船集團和中船電科,其中,中船集團為上市公司的控股股東,中船電科為中船集團控制的法人。

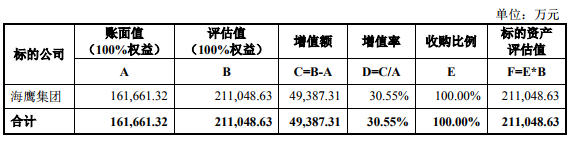

根據東洲出具的、並經國務院國資委備案的《資産評估報告》,以2019年3月31日為評估基準日,海鷹集團100%股權的賬面值為16.17億元,評估價值為21.10億元,增值率為30.55%。本次交易標的資産海鷹集團100%股權的交易作價為21.10億元。

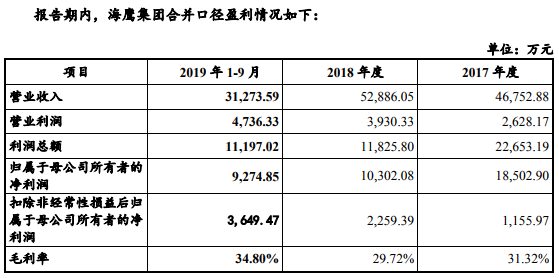

2017年至2019年1-9月,海鷹集團分別實現營業收入4.68億元、5.29億元元和3.13億元,實現歸屬於母公司所有者的凈利潤1.85億元、1.03億元和9274.85萬元,扣除非經常性損益後歸屬於母公司所有者的凈利潤分別為1155.97萬元、2259.39萬元和3649.47萬元,負債分別為9.73億元、9.51億元、7.86億元。

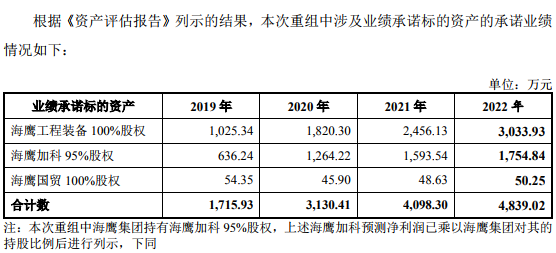

本次重組中盈利補償的對象為採用收益法評估結果的海鷹集團下屬3家全資或控股公司,具體為海鷹工程裝備100%股權、海鷹加科95%股權、海鷹國貿100%股權。盈利補償期間為本次交易實施完畢當年及其後兩個會計年度。利潤補償義務人承諾,2019年至2022年,于盈利補償期間內的每一會計年度,業績承諾標的資産所對應的每年實現的凈利潤(凈利潤以扣除非經常性損益後歸屬於母公司所有者的凈利潤數為計算依據,並應扣除本次重組完成後公司追加投資帶來的收益及其節省的財務費用,下同)的合計數分別不低於1715.93萬元、3130.41萬元、4098.30萬元、4839.02萬元。

中信證券作為本次交易的獨立財務顧問表示,本次重組有利於提高中船科技的資産品質、改善中船科技財務狀況,增強中船科技的持續盈利能力,本次重組有利於中船科技的持續發展、不存在損害股東合法權益的問題。

證監會並購重組委否決此次收購的依據是《上市公司重大資産重組管理辦法》第四十三條,該條規定:上市公司發行股份購買資産,應當符合下列規定:

(一)充分説明並披露本次交易有利於提高上市公司資産品質、改善財務狀況和增強持續盈利能力,有利於上市公司減少關聯交易、避免同業競爭、增強獨立性;

(二)上市公司最近一年及一期財務會計報告被註冊會計師出具無保留意見審計報告;被出具保留意見、否定意見或者無法表示意見的審計報告的,須經註冊會計師專項核查確認,該保留意見、否定意見或者無法表示意見所涉及事項的重大影響已經消除或者將通過本次交易予以消除;

(三)上市公司及其現任董事、高級管理人員不存在因涉嫌犯罪正被司法機關立案偵查或涉嫌違法違規正被中國證監會立案調查的情形,但是,涉嫌犯罪或違法違規的行為已經終止滿 3 年,交易方案有助於消除該行為可能造成的不良後果,且不影響對相關行為人追究責任的除外;

(四)充分説明並披露上市公司發行股份所購買的資産為權屬清晰的經營性資産,並能在約定期限內辦理完畢權屬轉移手續;

(五)中國證監會規定的其他條件。

上市公司為促進行業的整合、轉型升級,在其控制權不發生變更的情況下,可以向控股股東、實際控制人或者其控制的關聯人之外的特定對象發行股份購買資産。所購買資産與現有主營業務沒有顯著協同效應的,應當充分説明並披露本次交易後的經營發展戰略和業務管理模式,以及業務轉型升級可能面臨的風險和應對措施。

特定對象以現金或者資産認購上市公司非公開發行的股份後,上市公司用同一次非公開發行所募集的資金向該特定對象購買資産的,視同上市公司發行股份購買資産。

今年10月25日,據國務院國資委消息,經報國務院批准,中船集團與中國船舶重工集團有限公司(簡稱“中船重工”)實施聯合重組,新設中國船舶集團有限公司。

(責任編輯:趙金博)