11月19日晚,紅宇新材發佈了《發行股份及支付現金購買資産並募集配套資金暨關聯交易預案》(下稱“預案”)。預案顯示,公司擬以發行股份及支付現金的方式收購深圳鉑睿智恒科技有限公司(下稱“標的公司”或“鉑睿智恒”)75%的股權,交易對價為6.31億元。此外,本次交易還擬募集配套資金2.7億元,認購方之一華民集團繫上市公司實際控制人盧建之控制的企業,故本次交易構成關聯交易。

值得關注的是,此筆關聯交易給出的估值較高,增值率超過9倍;結合標的公司主要app在網路上難覓蹤影的事實以及所處行業競爭慘烈的現狀,交易對手兌現高額的業績承諾存在不小的壓力。此外,標的公司的凈利率遠超同行網際網路上市公司平均水準,甚至超過很多同行的毛利率,原因待解。

在面臨被暫停上市的困境下,上市公司此次跨界收購能否完成“自救”?高溢價産生的鉅額商譽,如標的未來業績不及預期,上市公司能否承受商譽減值風險?

收購溢價超9倍 標的凈利率超同行

資料顯示,紅宇新材的主營業務是新材料的開發與應用,主要産品包括磨球、襯板、錘頭等。上市以來,公司的業績一直“萎靡不振”,在剛上市的前三年,凈利潤三連降;尤其是在最近兩個會計年度,公司連續兩年虧損,2017年和2018年分別虧損0.5億元和2.85億元,現在面臨被暫停上市的風險。

在主業不振的形勢下,紅宇新材試圖通過跨界並購來扭轉這一困境。預案顯示,標的公司的主營業務為智慧終端的一體化設計、應用分發、APP安裝、廣告推廣等移動網際網路服務,2017年和2018年分別實現凈利潤0.31億元和0.41億元,雙方的“聯姻”能夠一定程度上緩解上市公司業績上的頹勢。

預案顯示,此次跨界收購構成重大資産重組,原因就是此次的交易6.31億元的交易對價超過了上市公司2018年末的資産總額和資産凈額,營業收入也超過了上市公司2018年營收的50%。2018年末,上市公司的資産總額和資産凈額分別是6.28億元和4.47億元,2018年上市公司的營收是1.05億元,標的公司的營收是0.82億元。

值得注意的是,造成此次交易對價較高的原因是上市公司給出的評估值溢價較高。經初步評估,截至評估基準日,鉑睿智恒100%股權的預估值為84600萬元,較2019年7月31日未經審計的凈資産賬面值8087.80萬元增值76512.20萬元,評估增值率946.02%。

在給出超9倍溢價的估值背後,標的公司盈利品質幾何?

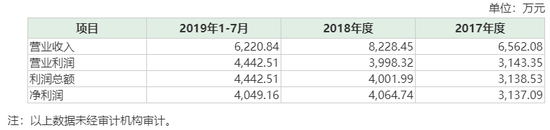

預案顯示,2017年、2018年和2019年1-7月,標的公司分別實現營業收入6562.08萬元、8228.45萬元和6220.84萬元,分別實現凈利潤3137.09萬元、4064.74萬元和4049.16萬元,看上去,標的公司的盈利還不錯。

但令人疑惑的是,一家規模較小的企業,2019年前7個月的凈利率竟高達65%,甚至超過了部分網際網路公司的毛利率。

根據中信一級行業分類,A股中共有49家網際網路上市公司。2019年前三季度,凈利率最高的是吉比特,凈利率為55.79%,遠低於標的公司前7個月65%的凈利率。也就是説,標的公司今年前7個月的凈利率遠超同行,高居榜首。

wind顯示,2019年前三季度,49家網際網路A股上市公司中,毛利率超過65%的企業只有15家,還有34家公司的毛利率低於65%。這表明,標的公司今年前7個月的凈利率水準超過了34家同行公司前三季度的毛利率。

其實在2017年和2018年,標的公司的凈利率就達到了50%左右。標的公司為何會有如此之高的利潤率?標的公司在行業中的競爭地位又如何?這需要上市公司進一步披露相關資訊。

標的應用分發app難覓蹤影

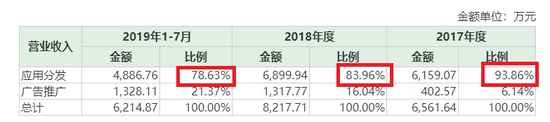

預案顯示,標的公司的主營業務收入主要來自於應用分發和廣告推廣業務。2017年、2018年和2019年,應用分發業務分別實現銷售收入6159.07萬元、6899.94萬元和4886.76萬元,分別佔當期主營業務收入的93.86%、83.96%和78.63%,基本佔主營業務收入的八成左右。

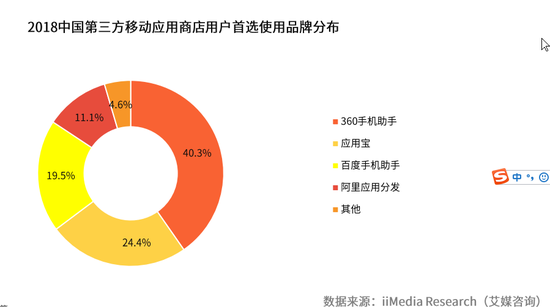

然而,應用分發這一細分行業早已陷入“競爭紅海”之中。根據艾媒諮詢研究報告,頭部市場競爭激烈。在2018中國第三方移動應用商店用戶中,首選使用360手機助手的用戶行業佔比40.3%,其次為應用寶,佔比24.4%,第三位的百度手機助手佔據了19.5%的市場份額,第四名阿裏佔據了19.5%的市場份額,其他第三方應用商店只佔據了4.6% 的市場份額。

也就是説,標的公司的第一大主營業務是在“夾縫中求生存”的,有意思的是,標的公司應用分發的app在網路上卻難覓其蹤影。

預案顯示,標的公司以基於終端作業系統“dido OS”産品及應用商店“i酷市場”為核心,免費為合作夥伴智慧終端廠商提供智慧終端的軟、硬體設計及研發服務,為智慧終端用戶提供安全管理、系統優化、APP下載、APP安裝管理等服務。“dido OS”作業系統作為第三方開放式的作業系統,“i酷市場”作為“dido OS”系統標配的應用商店,兩者已經被國內多家中小品牌手機廠商選擇作為其手機産品的原裝作業系統及原裝應用商店,直接面向終端用戶。

一開始,筆者在各大應用商店以及網路上均沒有找到“i酷市場”以及圖標為“i酷應用市場”(見截圖)的app,經過一番週折之後,筆者終於在標的公司不太精緻的官網上找到了這款app。官網顯示,此款app或只能通過掃碼方式獲得。

在幾大第三方分發應用平臺佔據95%以上市場份額,以及蘋果、華為、小米、OV等手機自帶的應用商店佔據了另外一大部分市場份額時,很少有C端手機用戶會選擇規模小的應用分發平臺,更何況鮮有耳聞甚至在網上都難以尋找到的應用平臺。

此外,通過第三方平臺分發應用的模式也受到了外部“小程式”的衝擊。根據艾媒諮詢數據,有54.8%的用戶認為小程式、快應用的比較優勢是節省手機空間,認為比較優勢是節省手機流量和社交分享方便的分別達30.0%和27.5%。艾媒諮詢分析師認為,小程式和快應用具有一定的比較優勢,未來一定有許多手機應用被小程式、快應用取代,第三方應用分發平臺將受到一定影響。

在行業競爭愈發激烈的形勢下,標的公司該如何應對?

百度既是第一大客戶又是第一大供應商

預案顯示,標的公司的主要客戶為百度、騰訊、360等。數據表明,標的公司對前五大客戶較為依賴。

2017年、2018年和2019年1-7月,標的公司來自於前五大客戶的收入分別為0.4億元、0.47億元和0.36億元,分別佔當期主營業務收入的60.62%、56.86%以及57.54%,都在五成以上。

尤其值得關注的是,百度在2018年以後,成為標的公司的第一大客戶。2018年和2019年1-7月,標的客戶來自於百度的收入分別為0.15億元、0.15億元,分別佔當期主營業務收入的17.87%和23.85%。

2019年前7個月,百度還成為標的公司第一大供應商。2019年1-7月,標的公司從北京百度網訊科技有限公司採購商品金額為0.16億元,佔採購總額的27.98%。

當百度同時是標的公司的第一大供應商兼第一大客戶時,標的公司的議價能力和所處地位將會下降,如果兩者合作關係發生重大不利變化,標的公司上下游“兩頭吃緊”,盈利能力也會受影響。

業績承諾兌現承壓

上文提到,上市公司給這筆交易的估值較高,而交易對手也給出了“不菲”的業績承諾。預案顯示,酷賽投資、鉑暉科技承諾,標的公司2019-2021年度的歸母凈利潤分別不低於7000萬元、9100萬元和11830萬元。

僅從數據上看,交易對手給出的業績承諾並不低。2018年,標的公司才實現凈利潤3137.09萬元,2019年業績承諾較前一年度直接翻倍;2020年、2021年的業績承諾分別是2018年凈利潤的近3倍和近4倍。

從行業競爭角度看,上文提到,幾大巨頭在應用分發細分行業展開了激烈的廝殺,馬太效應顯著,小微應用平臺很難生存。那標的公司未來更多要依賴“負一屏”及瀏覽器廣告推廣業務。而移動網際網路市場上,關於桌面負一屏和瀏覽器的應用同樣是鋪天蓋地,標的公司能否靠此業務的廣告服務突圍?

而做應用分發的同行業績也説明瞭行業競爭的激烈。聯絡互動2017年應用分發和數字行銷業務實現收入4.26億元,2018年該業務僅實現營業收入0.9億元,同比下降78.84%,接近8成。

上市公司在主營業務不振,面臨暫停上市的風險下,高溢價收購身處“紅海競爭”的標的公司能否實現“自救”?交易對手留下的鉅額承諾能否兌現?如標的業績不及預期,産生的商譽減值風險將直接影響公司盈利。

(責任編輯:趙金博)