在經歷了上一輪外延式並購中的主力業績大滑坡、高溢價收購形成的鉅額商譽減值計提將松德智慧裝備股份有限公司(下稱智慧松德,300173.SZ)拉入巨虧的大坑後,智慧松德似乎依然未能從陰影中走出。

至今年上半年,該公司營收凈利依舊雙雙大降,業績增長的曙光難現。對此,深交所曾下發中報問詢函要求智慧松德解釋營收凈利大幅下降的緣由(詳見《投資時報》10月15日《智慧松德迷霧:應收賬款佔總資産24% 欠款處理異常引爆監管好奇心》一文)。

智慧松德10月15日發佈的業績預告顯示,2019年前三季度凈利潤預計為268.16萬元—1072.64萬元,同比下降60%—90%,盈利能力未有改觀。

引發投資者、監管部門感興趣的,還不僅僅是三季報預期數據,《投資時報》研究員注意到,為尋求扭轉業績連續滑坡,智慧松德開啟了新一輪並購。這成為近期該公司點燃市場關注力的新焦點:7.74億元收購東莞市超業精密設備有限公司(下稱超業精密)88%的股權——新一輪並購依舊花費不菲。

由於並購中存有諸多矛盾,智慧松德在收到中報問詢函的9天后,再次受到深交所下發重組問詢函質疑。

值得一提的是,今年年初智慧松德剛完成控制權的變更。佛山市公用事業控股有限公司(下稱佛山公控)累計持有智慧松德1.54億股,佔總股本26.28%,成為智慧松德控股股東。

並購給智慧松德帶來過暫時的歡樂,但最終多是慘痛教訓。在新的控股股東主導下,新一輪並購如何化解高溢價並購推高的商譽減值衝擊?能否扭轉智慧松德業績虧損頹勢?

達成交易的障礙

在10月1日披露的《發行股份及支付現金購買資産並募集配套資金暨關聯交易報告書(草案)》(下稱《報告書》)中,智慧松德稱,擬以發行股份及支付現金的方式購買超業精密88%的股權,擬向包括佛山電子政務在內的合計不超過5名特定投資者非公開發行股票募集不超過4億元配套資金。

超業精密100%股權評估值為8.81億元,最終88%股權交易作價為7.74億元,溢價率為162.90%。智慧松德以發行股份及支付現金相結合的方式支付,其中向交易對方發行股份8297.14萬股(發行價格5.60元/股),並支付現金3.10億元。

數據顯示,最近三年,超業精密股權有5次增資或變更,距今最近的一次是2017年2月的增資,當時超業精密100%股權估值為4.40億元,與此次智慧松德8.81億元的估值相差超過100%,兩次增資評估差異較大。

相隔兩年半時間,超業精密估值大幅上升100%,為什麼?是否具有合理性?此次智慧松德收購超業精密股權的估值是否合理?此次交易定價是否公允?

值得注意的是,《報告書》風險提示稱,此次交易尚需滿足多項條件方可實施,包括但不限于股東大會對交易正式方案的批准、相關國有資産審核批准主體的正式批復及證監會的核準等。企查查顯示,今年年初智慧松德剛完成控制權的變更。佛山公控累計持有智慧松德1.54億股,佔總股本26.28%,成為智慧松德控股股東。由此,此次交易尚需取得國有資産管理部門的審批。

目前針對此次交易,國有資産管理部門的審批進展情況是怎樣的?對公司召開股東大會審議此次交易有關事項是否存在重大影響?

《投資時報》研究員注意到,事實上,對此次交易達成形成障礙的除了必要的審批程式外,還有來自智慧松德自身的問題——存在關聯方非經營性資金佔用的情形。

公開資料顯示,2017年5月31日,智慧松德向中山市松德實業發展有限公司(下稱松德實業)轉讓其所持有的中山松德印刷機械有限公司(下稱松德印機)100%股權。截至今年6月30日,松德實業尚余1.39億元股權轉讓價款和松德印機6920萬元應付款未向公司支付。

企查查顯示,松德實業為智慧松德原控股股東、實際控制人現為大股東郭景松、張曉玲控制的法人,郭景松、張曉玲分別持有松德實業50%股權,同時,松德實業還直接持有智慧松德5.40%股份;松德印機為松德實業的全資子公司,故松德實業和松德印機為智慧松德的關聯法人。

數據顯示,松德實業的欠款中,股權轉讓價款於今年6月30日到期,應收款于2020年6月30日到期,1.39億元股權轉讓價款形成關聯方非經營性資金佔用。

智慧松德關聯方非經營性資金佔用已經衍生出此次重大資産重組的法規障礙。《創業板上市公司證券發行管理暫行辦法》第九條第六款指出,上市公司發行證券,應當符合《證券法》規定的條件,並且符合以下規定:上市公司最近十二個月內不存在違規對外提供擔保或者資金被上市公司控股股東、實際控制人及其控制的其他企業以借款、代償債務、代墊款項或者其他方式佔用的情形。

智慧松德原實際控制人及其關聯方非經營性資金佔用對此次重組是否構成實質性障礙?此次交易方案是否符合《創業板上市公司證券發行管理暫行辦法》相關規定?

一個有意思的環節是,《投資時報》研究員注意到,上海璞泰來新能源科技股份有限公司(下稱璞泰來,603659.SH)曾在2018年2月開始籌劃收購超業精密100%股權,但最終於2018年5月終止了交易。

為什麼璞泰來終止收購超業精密100%股權?此次智慧松德《報告書》是否存在應披露未披露事項?

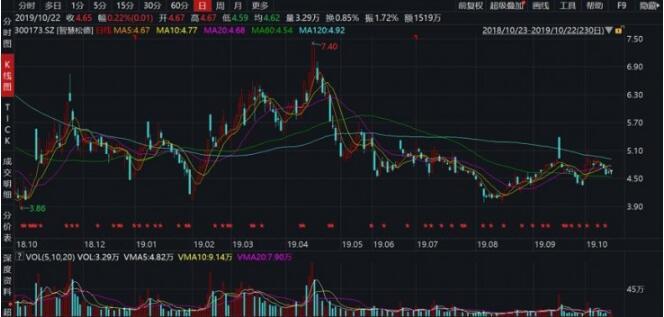

智慧松德過去一年的股價走勢

數據來源:Wind

業績承諾的特殊設定

《報告書》顯示,交易對方承諾超業精密2019年度、2020年度和2021年度凈利潤分別為不低於6600萬元、7900萬元、9500萬元,若交易未能于2019年12月31日前獲得證監會並購重組委審核通過,則增加承諾2022年度凈利潤為不低於1.07億元。

值得注意的是,此次收購的承諾凈利潤未完全剔除投資損益、政府補貼等其他非經常性損益,而是按照凈利潤作為計算口徑,這與通常的衡量標準不同,A股市場中,並購的業績承諾基本都採用扣除非經常損益後的凈利潤。因此,按照凈利潤作為業績承諾計算口徑,有可能影響對超業精密的價值判斷。

為何承諾凈利潤不扣除非經常損益?是否合理?是否存在特殊利益安排?這成為交易所和投資者詰問的一個重要問題。

此外,業績承諾中的另一個特殊設定是:交易各方約定,業績承諾期內,在特定條件下如業績承諾未能實現,視同交易對方已實現該年度業績承諾,無需進行補償(下稱“豁免安排”)。

《投資時報》研究員注意到,根據《報告書》,豁免安排有三個條款,主要內容為智慧松德及其關聯方擅自借用、挪用超業精密資金,智慧松德及其關聯方(超業精密除外)因自身負債、擔保等與超業精密無關的事項致使超業精密涉及重大訴訟或其財産、銀行賬號等被查封、凍結,智慧松德違反法律規定或超業精密公司章程,嚴重干涉超業精密的日常經營管理,導致超業精密無法正常開展生産經營活動。

豁免安排的這些條款是否明確可執行?後續産生糾紛怎麼解決?這些特別設定是否有利於保護上市公司和中小投資者利益?

企查查顯示,超業精密成立於2012年12月,註冊資本2869.60萬元,主要從事鋰電池自動化生産設備研發、設計、製造、銷售與服務,其産品廣泛應用於動力、消費電子軟包裝電池和動力方殼電池領域。

數據顯示,2017年、2018年、2019年1—7月,超業精密分別實現營收1.63億元、3.30億元、2.31億元,2018年營收較2017年增長102.37%;實現凈利潤2345.18萬元、4763.11萬元和4969.02萬元,2018年凈利潤較2017年增長103.10%;銷售毛利率分別為39.44%、40.33%和38.48%,今年明顯下降。

對比2019年業績承諾6600萬元,超業精密前7個月已實現的凈利潤佔承諾數比例為75.29%,今年實現業績承諾應該問題不大,但毛利率明顯下降對未來業績有所預警。

超業精密盈利能力是否具有可持續性?三年業績承諾期裏的業績承諾是否可以實現?

是否存在不當會計調節?

《報告書》顯示,超業精密高新技術企業證書將於2019年11月到期,收益法評估假設超業精密可持續獲得高新技術企業優惠稅率。

如果超業精密在證書到期後未能繼續享受優惠稅率,將對後續年度的凈利潤影響多大?由此,也衍生出對相關評估假設是否合理的質疑。

《投資時報》研究員注意到,深交所對超業精密相關預測持有懷疑源自於,過去兩年多裏,超業精密的存貨、預付賬款以及客戶集中度等數據異常變化。

根據《報告書》,在2017年、2018年、2019年1—7月兩年又一期裏,超業精密各期末貨幣資金餘額分別為870.22萬元、674.23萬元、3.08億元,今年一個有增幅達到4464.61%的突變;存貨餘額分別為2.68億元、4.64億元、7.70億元,分別佔總資産的47.02%、47.37%、59.44%,佔比持續上升,同樣,今年也有一個陡然上升的變化。

數據還顯示,兩年又一期裏,超業精密預收款項餘額分別為1.82億元、4.70億元和6.93億元,同樣在今年有一個明顯增加。預收賬款大幅增加導致負債增加較快,同期,超業精密的資産負債率分別為47.87%、66.74%和74.12%。超業精密資産負債率較高,今年的數據明顯高於智慧松德(6月底47.43%)和可比同行業公司平均值(7月底50.92%)。

超業精密存貨、預收款項、營業收入、貨幣資金等科目變動是否合理?是否存在跨期確認收入等不當會計調節的情形?

在客戶集中度方面,在2017年、2018年、2019年1—7月兩年又一期裏,超業精密向前五名客戶銷售佔比分別為93.38%、92.92%和94.73%,第一大客戶均為新能源科技集團,銷售佔比分別為59.75%、56.23%、64.11%。今年以來,前五名客戶和單一客戶集中度都有幅度不小的提升。可以預期是,如果超業精密主要客戶的生産經營發生重大不利變化、或者主要客戶訂單大量減少,其經營業績將産生快速回落。

為什麼超業精密客戶集中度如此高?是否合理?對超業精密未來經營穩定性的影響有多大?相關客戶流失對超業精密可能産生的影響又怎樣?

《報告書》顯示,智慧松德此次收購超業精密將形成商譽5.13億元,佔智慧松德2019年7月31日總資産的比例為15.16%。在《報告書》中,智慧松德樂觀稱,此次交易完成後,將融合其與超業精密的工程設計和設備研發能力,延伸專用設備製造業産業鏈,通過整合兩者的技術優勢和規模效應,將有利於公司優化業務佈局,增強公司盈利能力,提升公司抗風險能力。

然而,智慧松德以往積極頻繁對外並購中踩雷概率不低,高額的商譽減值風險一直如影伴隨。此次高溢價收購超業精密,是否能避免此前的失誤?

(責任編輯:趙金博)