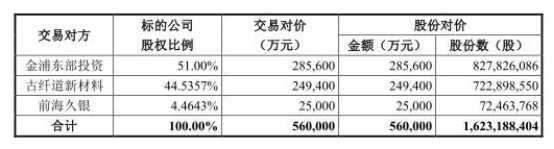

金浦鈦業(000545.SZ)近日披露重組草案,擬以56億元的價格向金浦東部投資、古縴道新材料和前海久銀發行股份購買其合計持有的古縴道綠色纖維100%股權。本次交易的獨立財務顧問為民生證券。

截至5月20日收盤,金浦鈦業報3.67元,跌幅1.08%,當日成交額3105.80萬元。

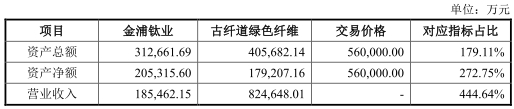

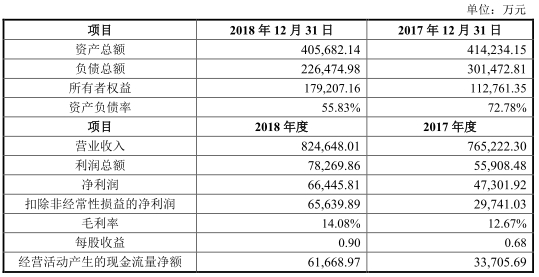

從交易雙方規模來看,此次並購是“蛇吞象”式交易。截至2018年末,古縴道綠色纖維總資産為40.57億元,總負債為22.65億元,資産凈額為17.92億元。金浦鈦業總資産為31.27億元,總負債為10.73億元,資産凈額為20.53億元。

2017年和2018年,古縴道綠色纖維營業收入分別為76.52億元、82.46億元,分別實現凈利潤4.73億元及6.64億元。

2018年,古縴道綠色纖維營業收入同比增長7.77%,毛利率由2017年的12.67%增至14.08%,增長1.41個百分點。在營業收入和毛利率都小幅增長的情況下,古縴道綠色纖維2018年扣除非經常性損益的凈利潤翻倍增長,原因何在?

2017年,古縴道綠色纖維扣除非經常性損益的凈利潤為2.97億元。2018年,古縴道綠色纖維扣除非經常性損益的凈利潤6.56億元,增幅120.70%。

2018年金浦鈦業實現營業收入18.55億,同比增長6.53%;凈利潤1.02億,同比減少38.46%。

金浦鈦業凈利潤率三年下滑七成。2015年至2018年,金浦鈦業凈利潤率分別為18.48%、11.55%、9.52%、5.50%。

在此次交易之前,古縴道綠色纖維先後與龍星化工、恒力股份、銀邦股份三家上市公司籌劃重組,估值水漲船高。

2018年2月恒力股份籌劃收購古縴道綠色纖維時,標的40%股權交易對價為15億元,對應100%股權約為37.5億元。4月底銀邦股份對於標的100%股權的預估值為40億至60億元。此次收購中,古縴道100%股權交易價暫定為56億元,增值率約為379.04%,這個價格較2月份恒力股份收購時增長了近五成。

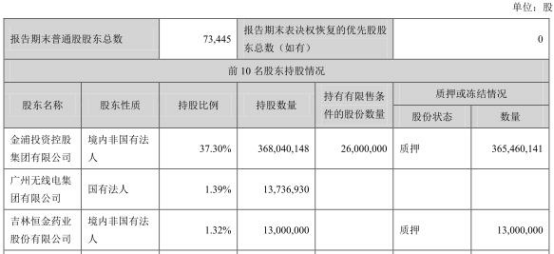

此外,金浦鈦業控股股東金浦集團存在高比例質押。今年一季報顯示,金浦集團持股數量為3.68億股,持股比例為37.30%,已質押股份數量為3.65億股,佔其所持股份總數的99.30%。

而標的公司前控股股東古縴道新材料也因債務逾期等問題評級遭下調。有報道稱,2018年2月11日,大公資信將古縴道新材料的信用評級由AA-被下調至A,評級展望為負面。截至2018年1月9日,古縴道新材料公司本部存在18筆未結清關注類貸款。

中國經濟網記者就本次並購有關問題向金浦鈦業發去採訪函,截至發稿未收到回復。

實控人先行收購標的公司51%股權

本次交易中,金浦鈦業擬以非公開發行方式向不超過10名特定投資者發行股票募集配套資金。募集配套資金總額不超過15億元,不超過擬購買資産交易價格的100%,且發行股份數量不超過本次發行前金浦鈦業總股本的20%。本次募集配套資金扣除發行費用後擬用於年産20萬噸差別化滌綸工業纖維智慧生産建設項目。

本次發行股份購買資産的發行價格為3.45元/股,金浦鈦業向金浦東部投資、古縴道新材料和前海久銀發行股份的數量為16.23億股。

交易完成後,金浦鈦業將持有古縴道綠色纖維100%股權,古縴道綠色纖維將成為金浦鈦業的全資子公司。本次交易構成重大資産重組。本次交易完成後,郭金東仍為金浦鈦業實際控制人,本次交易不構成重組上市。

以2018年12月31日為基準日,古縴道綠色纖維100%股權採用收益法評估的評估值為56.53億元,評估增值38.61億元,評估增值率215.45%。經交易各方協商,本次重組標的資産交易作價為56億元。

根據中國證監會《重組管理辦法》的相關規定,本次交易構成重大資産重組。

根據報告書,截至2018年末,古縴道綠色纖維總資産為40.57億元,總負債為22.65億元,資産凈額為17.92億元。

相比古縴道綠色纖維,金浦鈦業規模則小的多。截至2018年末,金浦鈦業總資産為31.27億元,總負債為10.73億元,資産凈額為20.53億元。

本次交易對方金浦東部投資的實際控制人為郭金東,郭金東亦為上市公司的實際控制人,因此,金浦東部投資為上市公司的關聯方。同時,本次交易完成後,古縴道新材料將成為持有上市公司5%以上股份的股東,根據《股票上市規則》,古縴道新材料為上市公司的潛在關聯方。因此,本次交易構成關聯交易。

中國經濟網記者了解到,實際控制人郭金東先通過旗下金浦東部投資以28.56億元的價格完成對標的51%股權的收購。2018年6月8日,經古縴道綠色纖維股東決定,同意古縴道新材料將其持有的古縴道綠色纖維51%出資額轉讓給金浦東部投資。同日,金浦東部投資、古縴道新材料等簽訂《股權轉讓協議》,約定金浦東部投資以28.56億元的價格收購古縴道綠色纖維51%股權。

業績承諾方面,本次交易對方金浦東部投資、古縴道新材料及前海久銀做出業績承諾,在2018年至2021年期間經審計的合併報表扣除非經常性損益後的凈利潤合計24億元。

2017年和2018年,古縴道綠色纖維營業收入分別為76.52億元、82.46億元,分別實現凈利潤4.73億元及6.64億元。

2018年,古縴道綠色纖維營業收入同比增長7.77%,毛利率由2017年的12.67%增至14.08%,增長1.41個百分點。

在營業收入和毛利率都小幅增長的情況下,古縴道綠色纖維2018年扣除非經常性損益的凈利潤翻倍增長,原因何在?

2017年,古縴道綠色纖維扣除非經常性損益的凈利潤為2.97億元。2018年,古縴道綠色纖維扣除非經常性損益的凈利潤6.56億元,增幅120.70%。

報告書顯示,古縴道綠色纖維最近兩年的非經常性損益主要由計入當期損益的政府補助、關聯方資金佔用費組成。2017年度,古縴道綠色纖維非經常性損益較高主要係內部重組産生的同一控制下企業合併産生的子公司期初至合併日的當期凈損益所致。剔除內部重組對非經常性損益的影響,報告期內,古縴道綠色纖維非經常性損益凈額佔當期凈利潤比例較低,對整體盈利能力影響較小。古縴道綠色纖維的主要利潤來源於滌綸工業絲等業務,具有穩定性,對非經常性損益不存在重大依賴。

本次資産收購為非同一控制下企業合併,金浦鈦業對合併成本大於合併中取得的被收購方可辨認凈資産公允價值份額的差額,應當確認為商譽。如果古縴道綠色纖維未來經營狀況未達預期,則存在年度減值測試後計提商譽減值的風險,商譽減值的計提將直接減少公司的當期利潤。

民生證券在獨立財務顧問報告中表示,本次交易完成後有利於提高金浦鈦業資産品質、改善金浦鈦業財務狀況和增強持續盈利能力,本次交易有利於金浦鈦業的持續發展。

標的公司前大股東債務逾期評級下調

公開資料顯示,2015年至2017年,金浦鈦業營業收入分別為7.10億、10.46億、17.41億,同比增長-3.41%、47.36%、66.43%;凈利潤分別為1.31億、1.21億、1.66億,同比增長214.6%、-7.91%、37.27%。

金浦鈦業去年業績同樣不理想,凈利潤下滑嚴重。2018年金浦鈦業實現營業收入18.55億,同比增長6.53%;凈利潤1.02億,同比減少38.46%。

今年第一季度,金浦鈦業實現營業收入5.11億元,同比增長2.36%;凈利潤0.25億元,同比繼續減少23.27%。

經中國經濟網記者計算,金浦鈦業凈利潤率三年下滑七成。2015年至2018年,金浦鈦業凈利潤率分別為18.48%、11.55%、9.52%、5.50%。

此外,金浦鈦業控股股東金浦集團存在高比例質押。今年一季報顯示,金浦集團持股數量為3.68億股,持股比例為37.30%,已質押股份數量為3.65億股,佔其所持股份總數的99.30%。

前十大股東中,吉林恒金藥業股份有限公司所持股份也被質押,其持股數量為1300萬股,持股比例為1.32%,所持股份全部質押。

據長江商報報道,在此次交易之前,古縴道綠色纖維先後與龍星化工、恒力股份、銀邦股份三家上市公司籌劃重組,均以失敗告終,但其估值卻是水漲船高。

2018年2月恒力股份籌劃收購古縴道綠色纖維時,標的40%股權交易對價為15億元,對應100%股權約為37.5億元。4月底銀邦股份對於標的100%股權的預估值為40億至60億元。此次收購中,古縴道100%股權交易價暫定為56億元,增值率約為379.04%,這個價格較2月份恒力股份收購時增長了近五成。

標的公司前控股股東或爆發債務危機。據證券市場紅週刊報道,古縴道綠色纖維急於“賣身”的行為,若考慮到古縴道綠色纖維前控股股東古縴道新材料所面臨爆發的債務危機問題,則不難理解其著急的原因。

2018年1月17日,大公國際資信評估有限公司(以下簡稱“大公資信”)將古縴道新材料的主體信用等級由AA下調至AA-,評級展望由穩定調整為負面。根據大公資信出具的跟蹤評級報告顯示,古縴道新材料負債規模較高,2017年以來發生逾期、欠息等情況,多筆貸款被列入關注類,到期債務多次無法續轉,債務集中償付壓力較大。此後不久的2018年2月11日,大公資信再次下調了古縴道新材料的信用評級,其信用等級由AA-被下調至A,評級展望為負面。截至2018年1月9日,古縴道新材料公司本部存在18筆未結清關注類貸款、12筆已結清欠息記錄、17筆已結清墊款記錄和12筆已結清關注類貸款。

(責任編輯:張紫祎)