以處方藥為主的小兒感冒藥龍頭——濟川藥業,在醫保控費等多項行業政策的調整下,2019年前三季度歸母凈利潤下滑0.24%,增速創同期歷史新低

對於小兒感冒藥龍頭——濟川藥業(600566.SH)而言,主營産品調出醫保目錄的打擊是巨大的。

據三季報顯示,濟川藥業2019年前三季度實現營業收入53.86億元,同比下滑2.85%;實現歸母凈利潤13.06億元,同比下滑0.24%;扣非後歸母凈利潤為12.39億元,同比上漲1.49%,增速較去年同期下滑43.57個百分點。

值得注意的是,這是自2013年濟川藥業借殼洪城股份上市以來,利潤增速首次下滑。

對於業績下滑原因,濟川藥業三季報並未披露。不過《投資時報》研究員注意到,在醫保控費的大背景下,隨著輔助用藥目錄出臺,以及對中藥注射劑的限制,已經使不少中藥處方藥企業面臨較大壓力。

據了解,2018年10月29日,濟川藥業主力産品“蒲地藍”(處方藥)被國家藥監局要求修改説明書,並對不良反應、禁忌、注意事項等增加説明。

2019年8月20日,濟川藥業主力産品蒲地藍消炎口服液、蛋白琥珀酸鐵口服溶液等産品未納入國家醫保目錄。根據通知要求,如未來上述産品仍未進入國家醫保目錄,則可能面臨未來3年內退出省級醫保目錄的風險。

另外,《投資時報》研究員注意到,濟川藥業之所以能在兒童用藥領域位列第一,與該公司高企的銷售費用分不開。據Wind數據顯示,近年來,濟川藥業銷售費用佔營收的比重逾5成,且應收賬款不斷攀升。

與高企的銷售費用相對應的,則是稀鬆的研發費用。據《投資時報》研究員了解,近年來濟川藥業研發費用僅佔營收的3%左右。而這直接導致在主流産品銷量受損的情況下,較長一段時間內,沒有可以上量的産品得以彌補營收的下滑。

頗堪玩味的是,在高企的銷售費用下,濟川藥業的毛利率達80%以上,堪比貴州茅臺(600519.SH)。

同時,自2013年借殼上市以來,該公司因一直堅持高比例分紅而被投資者廣泛關注。Wind數據顯示上市後,濟川藥業累計分紅5次,合計金額為32.63億元。不過,按照控股股東及一致行動人逾70%的持股比例,其大部分分紅金額被控股股東收入囊中。

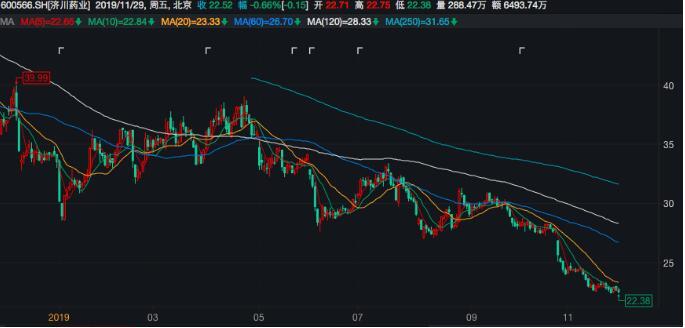

截至2019年11月28日收盤,濟川藥業股價已較前期高點下挫57.02%,報收于22.67元/股。而同期,上證指數下挫7.83%,中藥指數下挫38.69%。

業績增速下滑 銷售費用高企

作為一家兒童藥龍頭生産企業,濟川藥業主要産品為蒲地藍消炎口服液(處方藥)、雷貝拉唑鈉腸溶膠囊(處方藥)和小兒豉翹清熱顆粒(處方藥),三者合計佔該公司主營業務收入的75.53%(2019年半年報數據)。

憑藉著這三款重磅藥物,濟川藥業營收從2013年24.48億元上漲到2018年的72.08億元,6年複合增長率超過20%。而同期股價,亦從2013年初的5.85元/股,最高漲到2018年5月的51.99元/股,不到6年時間,漲幅達788.72%。

但近年來,隨著醫保控費的不斷深入,以及輔助用藥目錄的出臺和中藥注射劑的限制,以處方藥(銷售渠道主要是專業醫療機構,而非連鎖藥店)為主的濟川藥業,面臨不小的業績壓力。

《投資時報》研究員發現,從2018年一季報開始,濟川藥業營收的同比增速就處於下滑狀態。

據Wind數據顯示,2018年一季報至2018年年報(單個報告期),濟川藥業的營收分別為21.28億元、38.04億元、55.44億元和72.08億元,分別同比增長51.45%、35.36%、31.57%和27.76%,增速呈現下滑狀態。

而2019年一季報至三季報(單個報告期),濟川藥業營收分別變為為20.79億元、39.07億元和53.86億元,分別同比增長-2.26%、2.71%和-2.85%。

從上述數據可以看出,濟川藥業營收增速在2018年小幅下滑之後,到了2019年各個財報期,部分轉變為負增長。

另外,需要注意的還有高企的銷售費用。

據Wind數據顯示,2017年和2018年及2019年前三季度,濟川藥業的銷售費用分別為29.41億元、36.64億元和26.80億元,佔營收的比重分別為52.13%、50.83%和49.76%。

而同期,可比上市公司葵花藥業(002737.SZ)的銷售費用分別為12.77億元、14.47億元和9.37億元,佔營收的比重分別為33.13%、32.36%和29.74%;華潤雙鶴(600062.SH)的銷售費用分別為18.78億元、31.94億元和29.39億元,佔營收的比重分別為29.24%、38.83%和39.68%。

從以上數據可以看出,濟川藥業的銷售費用佔營收的比重要顯著高於可比上市公司。而《投資時報》研究員梳理髮現,濟川藥業在歸母凈利潤處於兒童用藥行業第一的同時,其銷售費用亦處於行業第一。

濟川藥業近一年股價走勢

數據來源:Wind

研發費用不足 應收賬款高企

醫藥公司研發投入的方向及研發費用的多少,對一家公司未來的發展潛力有著重要影響。

2016—2018年,濟川藥業的研發費用分別為1.45億元、1.95億元和2.3億元,佔營收的比重分別為3.10%、3.46%和3.19%。這一比例較wind中藥分類3.59%的行業平均值(算數平均)略低。

值得注意的是,在研發投資會計政策上,濟川藥業資本化比例不斷攀升。2016—2018年,濟川藥業的資本化金額分別為0、2973.18萬元和3399.89萬元。

業內人士表示,由於新藥審評標準的改革,國內缺乏原創性中藥新藥研發模式和臨床應用研究,大大束縛了中藥的研發活力,使得中藥新藥獲批數量明顯下滑。

另外,《投資時報》研究員注意到,雖然濟川藥業在高企的銷售費用推動下,營收實現不斷增長,但其應收賬款亦在不斷增加。

據Wind數據顯示,濟川藥業2017年和2018年及2019年前三季度營收分別為56.42億元、72.08億元和53.86億元。而同期,應收賬款分別為16.87億元、19.65億元和19.69億元,佔營收的比重分別為29.90%、27.26%和36.56%。

從數據可以看出,該公司應收賬款佔營收的較高,且在三季報業績下滑的同時,濟川藥業的應收賬款佔營收比重卻在增高。

此外,值得注意的還有,濟川藥業的頗高的毛利。

濟川藥業2017年和2018年及2019年前三季度的銷售毛利率分別為84.95%、84.79%和84.45%。而可比上市公司葵花藥業,同期銷售毛利率分別為59.61%、59.06%和57.21%。華潤雙鶴,同期銷售毛利率分別為57.43%、63.35%和64.39%。

可以看出,濟川藥業銷售毛利率要顯著高於同行,未來隨著醫保控費的不斷推進,恐有下滑風險。

截至2019年11月29日,該公司前三大股東分別為江蘇濟川控股集團有限公司、西藏濟川創業投資管理有限公司和曹龍祥,其持股比例分別為51.14%、12.27%和5.75%。

據企查查數據顯示,江蘇濟川控股集團有限公司股東為曹龍祥和曹飛(公開資訊顯示父子關係),分別佔70%和30%的比例,而西藏濟川創業投資管理有限公司是江蘇濟川控股集團有限公司的100%持股公司。這意味著,目前濟川藥業實控人曹龍祥,其直接或間接控制濟川藥業69.16%的股份。

而據Wind數據顯示,濟川藥業從2013年借殼上市後,累計現金分紅5次,合計金額為32.63億元,分紅率為48.15%。如果按實控人曹祥龍目前直接或間接控制上市公司69.16%股份來算,約22.57億元被其收入囊中。

(責任編輯:趙金博)