中央金融工作會議指出,要做好科技金融、綠色金融、普惠金融、養老金融、數字金融“五篇大文章”,為推進金融高品質發展指明瞭方向。2024年5月9日,國家金融監管總局發佈《關於銀行業保險業做好金融“五篇大文章”的指導意見》,對做好金融“五篇大文章”提出明確要求。

作為國內系統重要性銀行,興業銀行始終將“國之大者”化為“行之要務”,錨定金融強國建設目標,堅定不移走好中國特色金融發展之路,將做好“五篇大文章”與擦亮“三張名片”、佈局“五大新賽道”、打造“數字興業”有機結合、融合推進,當好服務實體經濟主力軍和維護金融穩定的壓艙石,以實際行動奮力書寫金融高品質發展的“興業答卷”。

做強科技金融 為發展新質生産力加油助力

特種酶,被譽為生物醫藥産業的上游“晶片”。“前期做研發,幾乎零收入,按照傳統信貸要求很難貸到款,公司有收入後,申請貸款也多次碰壁。”位於武漢的瀚海新酶生物科技有限公司始人楊廣宇介紹説,該公司主要從事體外診斷(IVD)核心原料酶及輔酶的研發、生産。

正在楊廣宇茫然之際,興業銀行武漢分行東湖高新科技支行發現,瀚海新酶的融資需求,與興業銀行推出的“技術流”授信評價體系極為匹配。“技術流”從發明專利、科研團隊、技術優勢等15個維度考察企業,對企業科技創新實力進行“精準畫像”,讓“技術流”變“資金流”。多次前往企業調研後,興業銀行採用股債聯動的方式,為瀚海新酶研發及生産基地建設“輸血供氧”。“興業銀行一次性提供長達3年的融資服務,成為企業快速發展的‘及時雨’。”楊廣宇説。短短幾年間,瀚海新酶建成了全國最大的高品質蛋白酶K生産線,市場佔有率全國第一。

科技創新是發展新質生産力的核心要素。近年來,興業銀行依託“技術流”授信評價體系,在服務科技創新、助力培育新質生産力上跑出“加速度”。到2023年末,興業銀行通過“技術流”審批金額超2萬億元,已投放各類融資超過6000億元。

立足全生命週期服務,興業銀行不斷迭代升級優化科技金融服務體系,針對企業不同生命週期差異化金融服務需求,提供“線上+線下”“商行+投行”“金融+非金融”接力式、全方位、多元化服務方案。截至2023年末,興業銀行科技金融客戶15.96萬戶,較年初增長30.61%;科技金融貸款餘額8270億元,較年初增長27.84%,其中“專精特新”企業貸款、科技型中小企業貸款、高技術製造業中長期貸款貸款餘額均位居股份制銀行第1位。

科技創新是一項系統性工程,相應地,需要構建完善的科技金融生態圈,厚植金融沃土。興業銀行一方面持續深化與各級政府科技部門協作,構建多方協同機制,利用科技金融風險補償、專項貼息及政銀風險共擔等政策,積極聯合擔保公司、保險公司等開展貸款合作,進一步擴大中小微科創企業融資服務覆蓋面;另一方面,積極聯動股權投資機構、證券交易所等,與近百家創投機構建立戰略合作生態聯盟,助力專精特新等優質科創企業走向資本市場。

在體制機制上,興業銀行在總行層面成立“一把手”挂帥的科技金融工作領導小組,並圍繞國家産業佈局和區域科創資源稟賦,確定了19家科技金融重點分行,進一步壯大科技支行,實施科創專屬審查審批派駐機制,構建前、中、後臺協同服務體系,為科技金融發展提供有力支援保障。

深耕綠色金融 為建設美麗中國增色添彩

産業園區是我國經濟轉型升級的重要載體,打造綠色零碳産業園區,正從星羅棋佈的“零碳”單元,構築形成綠色發展的“零碳經濟”新畫卷。

“在興業銀行綠色融資支援下,我們光伏電站建設有序推進,實現並網發電,每年可減排二氧化碳9800噸。”福州財茂城園區負責人表示,興業銀行全程跟進,提供專業的綠色金融服務方案,積極支援園區分期開展節能改造綠色轉型,推動園區成為福州市區首個“零碳産業園區”。

綠色是高品質發展的底色,新質生産力就是綠色生産力。作為綠色金融領先者,興業銀行圍繞服務雙碳戰略,做好綠色金融和轉型金融的有效銜接,統籌支援傳統産業綠色改造升級和綠色新興産業發展壯大,為加快形成綠色生産力、全面推進美麗中國建設持續貢獻興業力量。截至2023年末,興業銀行為客戶提供綠色融資餘額1.89萬億元,較上年末增長16.14%,其中,清潔能源産業綠色貸款餘額1742.38億元,較上年末增長超30%。

在北方工業重鎮長春,當地一家鋼鐵企業陸續增建了熱回收餘熱發電、煙氣脫硫、除塵等一系列綠色升級改造項目,資金壓力逐漸增大。為助力企業回收餘熱發電項目建設,興業銀行第一時間為企業定制綠色金融綜合融資方案,提供2.2億元綠色貸款,項目投入使用後,預計每年減排100萬噸工業二氧化碳,助力企業綠色轉型發展。截至2023年末,興業銀行累計為石化、鋼鐵等高碳行業低碳轉型提供融資1321億元。

做好綠色金融大文章,需要持續健全綠色金融産品服務體系。近年來,興業銀行圍繞協同推進“降碳、減污、擴綠、增長”,持續深化綠色金融供給側結構性改革,形成了涵蓋綠色信貸、綠色債券、綠色信託、綠色租賃、綠色基金、綠色理財等全方位、多元化綠色金融服務體系。2023年末,綠色租賃、綠色信託、綠色基金餘額合計990億元,較上年末增長16.89%。

在碳金融領域,興業銀行積極參與全國碳市場建設,持續完善碳金融服務體系,強化興業碳金融研究院專業融智服務,上線自主研發的“雙碳”管理平臺,發佈了基於企業碳賬戶的碳金融服務專案。截至2023年末,興業銀行“降碳”領域綠色融資餘額1.06萬億元;已為1700多家企業客戶創建“碳賬戶”,個人碳賬戶開戶16萬戶。

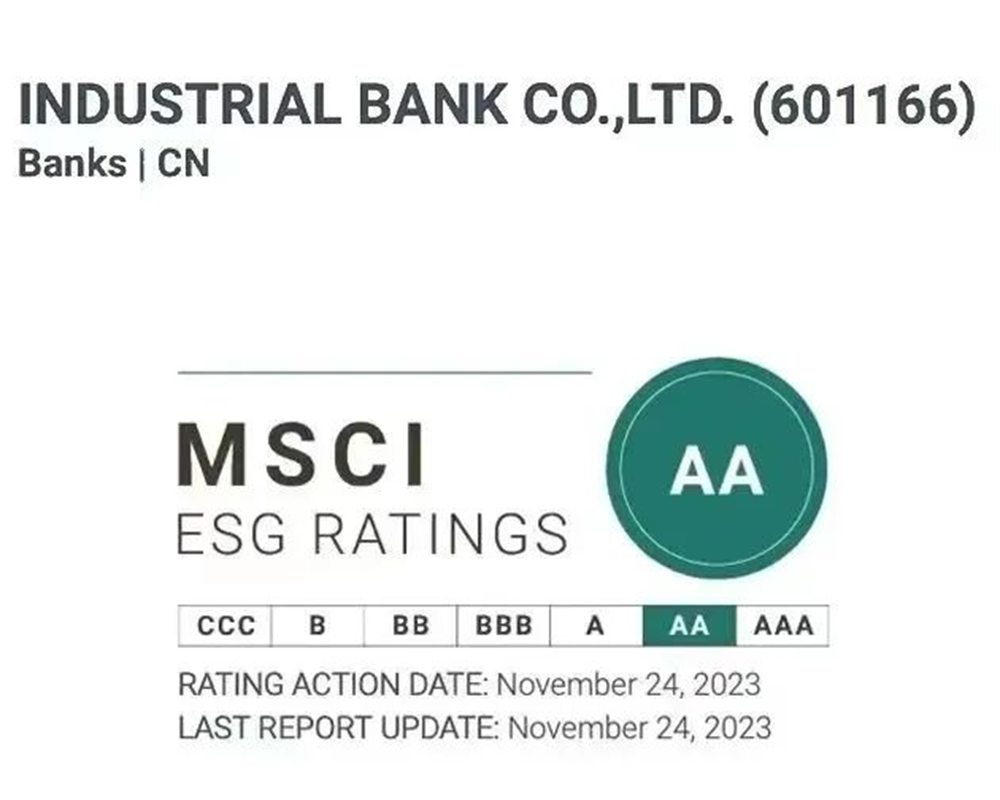

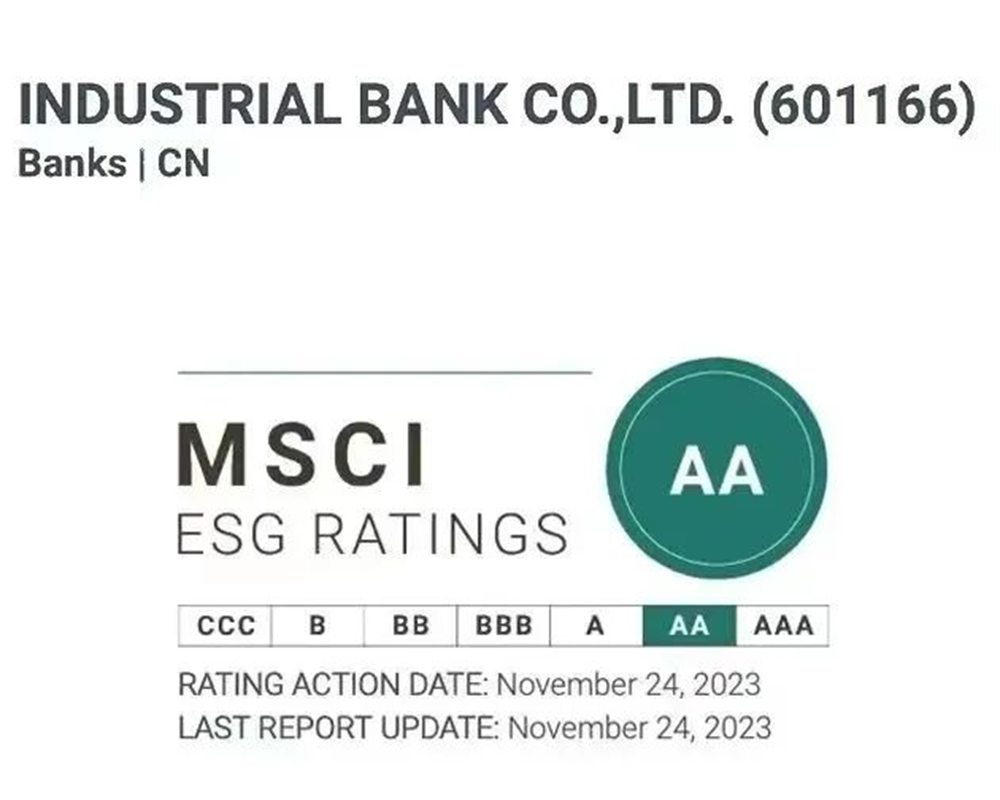

隨著我國綠色發展進入新階段,興業銀行將ESG作為落實雙碳戰略、推動可持續發展的重要抓手,深入踐行ESG理念,推動將ESG納入發展戰略和經營策略,構建ESG與氣候風險管理體系,將領先優勢轉化為差異化服務能力,幫助客戶構建ESG管理體系、強化資訊披露、提升ESG績效,促進銀企同向提升可持續發展能力。2023年明晟(MSCI)ESG評級上調至AA,在中國境內銀行業中是唯一一家連續5年獲得最高評級的銀行。

發力普惠金融 讓金融活水潤澤千企萬戶

“以前是企業找政策、找産品,現在是金融特派員送政策、送産品到企業,傳遞的是溫度,拉近的是距離。”一位參加完興業銀行銀企對接會的企業負責人表示。

今年以來,興業銀行迅速部署、深入開展“普惠金融推進月”活動,依託金融特派員,將普惠金融服務“宣講走下去”“政策送到府”,致力於打通金融服務“最後一公里”。目前興業銀行已選聘金融特派員超900人。

去年8月,興業銀行借鑒科技特派員制度,出臺了《興業銀行金融特派員工作制度》,並在福建實踐推廣“金融特派員+科技特派員”服務鄉村振興新模式,通過金融特派員聯合科技特派員了解鄉村、服務鄉村,助力農業,幫扶農戶,打造政銀企聯合業務模式,引金融活水直達鄉村。

農批農貿市場一頭連著市民的“菜籃子”,一頭連著農民的“錢袋子”。興業銀行發揮金融科技優勢,針對農批農貿市場資訊化水準低、運營管理模式落後等痛點,打造“非金融系統+金融服務”行業解決方案,于2022年9月推出“興業普惠·智慧農批系統”,目前已對接320個農批市場,農批業務全場景融資餘額超180億元。

數字時代,網際網路、大數據、物聯網等科技手段在快速迭代的同時,也為金融服務的“普”與“惠”開闢了新路徑。興業銀行全面加快數字化轉型,圍繞“産品線上化”和“場景數字化”兩條主線,連接多元場景,構建數字普惠服務新模式。截至目前,興業銀行線上融資餘額近900億元。

尤為值得一提的是,興業銀行秉持“開放共用、連接一切”理念,建設運營“興業普惠”開放式服務平臺,強化科技引領、數據賦能,以融資服務為核心,為中小微企業提供“金融+非金融”的全方位綜合服務。截至目前,興業普惠平臺註冊用戶數2.49萬戶,累計解決融資需求金額3015億元。

“過去要抵押房子、土地經營權證來獲得貸款,有了興業銀行的‘活體抵押貸’,奶牛也能用來抵押貸款了。”福建省建甌市富雅飼草飼料有限公司負責人表示。

據介紹,該業務的落地正是依託于興業銀行打造的“生物資産數字化監管平臺”。該平臺通過“物聯網+區塊鏈+AI技術”實現對不同生物品種、養殖場景的活體存欄情況智慧盤點,利用數字化手段賦能銀行貸後管理工作,並以此創設生物資産抵押融資産品,破解了養殖企業融資難、融資貴的問題。目前,興業銀行已在山東、吉林、山西、福建、湖北等地辦理活體抵押貸款超11億元,取得了良好的社會效益。

不僅在“能貸”“會貸”上做文章,興業銀行還在“敢貸”“願貸”上下功夫,專門設置普惠金融考核指標,強化專職審查審批隊伍建設,落實盡職免責機制,給予普惠貸款專門定價補貼,持續激發內生動力,提升金融服務覆蓋面、可得性和滿意度。截至2023年末,興業銀行普惠小微貸款餘額超過5000億元,較上年末增長23.95%,當年新發放普惠小微貸款平均利率3.87%。

完善養老金融 深耕銀發經濟新藍海

上海是我國最早進入老齡化的城市,也是老齡化程度最高的大型城市。為應對人口老齡化,目前興業銀行上海分行轄內59家綜合型支行及19家社區支行與周邊7個街道、71個居委共建“敬老社區”78個,在上海16個市轄區實現全覆蓋;擁有上海市銀行同業公會認證的“敬老服務示範網點”24家。

一組組數據串起的不僅是興業銀行金融服務的溫度,更是養老金融服務的觸手可及。作為國內養老金融先行者,興業銀行早在2012年就率先推出養老金融綜合服務方案“安愉人生”,經十餘年深耕,著力構建涵蓋養老金金融、養老服務金融、養老産業金融等在內的養老金融綜合化服務體系,構建“安愉人生”養老金融生態圈。目前服務老年客戶已超2400萬戶。

個人養老金作為養老保險的“第三支柱”,是養老金融的重要組成部分。作為首批獲得個人養老金業務開辦資格的商業銀行之一,興業銀行推動個人養老金業務實現從“賬戶”到“産品”,再到“規劃”和“服務”的全生命週期“陪伴”服務,目前服務個人養老金客戶數超過430萬人,實現個人養老金儲蓄、基金、理財、保險全覆蓋,個人養老金賬戶數量、産品數量位居行業前列。

養老服務金融方面,興業銀行搭建了以“養老保障、薪酬規劃、增值權益、活動平臺”為支撐的“安愉人生”一站式養老金融服務體系,持續豐富養老金融産品供給,精心設計老年客戶增值服務,積極創建適老化環境,打造老年友好型銀行,用心搭建老年客戶活動平臺,營造孝老敬老的社會氛圍。

在成都,興業銀行成都分行牽手成都市老年大學,聯合共建成都市老年大學青羊校區,共建“安愉學堂”,深入社區打造“家門口的老年大學”,解決老年大學一席難求的問題,開創了全國範圍內“金融+教育”的辦學先河。

隨著我國老齡化進程加快,與養老服務産業相關的銀發經濟將成為新的經濟增長點。興業銀行圍繞養老重點産業,制定了養老産業綜合金融服務解決方案,有效整合集團資源,綜合運用信貸、債券、産業基金、並購貸款、REITS等投融資工具,助力養老産業轉型升級,推動“夕陽事業”成為“朝陽産業”。

以金融為紐帶,興業銀行還積極培育養老金融生態,強化與政府、醫養機構、産業企業、金融同業等合作,滿足老年群體多方面養老需求,同時,連續九年在全國範圍內開展“敬老月”活動,13家分支機構在第二、第三屆“全國敬老文明號”創建活動中脫穎而出,榮獲全國“敬老文明號”榮譽稱號,成為獲此殊榮最多的商業銀行。

探索數字金融 打造數字化轉型“興業樣本”

走進第七屆數字中國建設峰會興業銀行展館,以“數據要素和新質生産力”為主題的科技創新成果讓人目不暇接——借助興業銀行衛星遙感應用系統,建立“種植流”模型,不僅可以測算茶園種植面積、估算産量,還能監測長勢風險、識別茶葉病蟲害,為茶葉收成保駕護航,而且通過精準畫像,為茶農提供便捷融資支援。

衛星遙感引入的“新數據”,已經在興業銀行農業、林業、新能源項目建設等場景中得到應用,破解傳統涉農融資過程中遇到的缺少抵質押物、資産價值難評估等問題,探索打造金融服務鄉村振興的“數字興業”模式。2023年,在Gartner主辦的“2023年金融服務創新獎”評選中,興業銀行“衛星遙感應用賦能金融服務”項目榮獲亞太區第二名。

這是創新涌動的數字興業圖景,也是興業銀行全面加快數字化轉型積厚成勢的生動縮影。近年來,興業銀行緊跟數字福建、數字中國建設步伐,秉承“科技興行”基本方略,將數字化轉型作為生死存亡之戰,推動全行轉理念、促改革、增投入、強人才、夯底座、建平臺、搭場景、擴生態,積極“構建連接一切的能力,打造最佳生態賦能銀行”,答好高品質發展的“算”“數”題,探索數字金融服務新生態。2023年興業銀行科技投入83.98億元,較2021年初增長72.73%;科技人才隊伍發展至7828人,較2021年初增長235.82%,佔全行員工數量比重達13.91%。

在組織架構上,興業銀行從“一委一部一司”發展到現在的“一委四部一院二司(數字化轉型委員會、科技管理部、數據管理部、數字運營部、安全保衛部、金融科技研究院、興業數金公司、興業普惠科技公司)”。

在運營體系上,加快從“網點興業”向“數字興業”轉變,目前已初步構建起涵蓋“1(手機銀行)+5(興業普惠、興業管家、興業生活、錢大掌櫃、銀銀平臺)+N(各類場景生態)”的“數字興業”體系。同時,積極推進場景生態建設,持續融入各類生態場景,深化數字興業與實體經濟融合發展,開放銀行API介面接近2000個,覆蓋機構近9000家;升級數字人民幣産品體系,累計開立興業錢包近700萬個,簽約服務2.5層中小銀行超過120家。

將金融服務融入更多生産生活場景的同時,興業銀行數字化底座也不斷夯實——堅持“企業級、標準化”方法論,推動業務架構和企業架構重塑,推進流程、數據、模型、開發、運營“五個標準化”工作,完成“五大企架工程”主體建設;順應“東數西算”戰略,實施上海、福州、貴州三地算力規劃,算力供應逐步擴大,基礎設施“雲化”轉型加快;搶佔數據先機,初步建成2.1萬項企業級數據字典標準,上線大模型産品ChatCIB,切實以科技力量推動轉型、賦能經濟社會高品質發展。(彭禮旭)